Stratégie de trading à double inversion

Aperçu

La stratégie de double inversion permet de saisir efficacement les opportunités de trading lors d’un renversement de tendance en combinant les deux sous-stratégies “ 123 inversion ” et “ N-root K-line descente en série “.

Principe de stratégie

123 retour en arrière

Le principe de la sous-stratégie “Retour 123” est le suivant:

Le prix de clôture des deux jours précédents est inversé (c’est-à-dire que si le prix de clôture du jour précédent est supérieur au prix de clôture des deux jours précédents, le prix de clôture actuel est inférieur au prix de clôture du jour précédent), et l’indicateur de hasard rapide de la ligne K du stock le 9 est inférieur à 50 fois plus; le prix de clôture des deux jours précédents est inversé (c’est-à-dire que si le prix de clôture du jour précédent est inférieur au prix de clôture des deux jours précédents, le prix de clôture actuel est supérieur au prix de clôture du jour précédent), et l’indicateur de hasard rapide de la ligne K du stock le 9 est supérieur à 50 fois plus.

Cette sous-stratégie permet de capturer efficacement le revirement de tendance en déterminant le moment du revirement de tendance en combinant les indicateurs aléatoires avec le revirement des prix de clôture des deux derniers jours.

La ligne N-K continue à décliner

Le principe de la sous-stratégie “N-root K-line continuous fall” est le suivant:

Calculer si le cours de clôture de la ligne K de la racine N a baissé récemment, et si la baisse atteint la racine N, générer un signal de couverture.

Cette sous-stratégie permet de déterminer le moment de l’inversion de la tendance en jugeant la baisse continue d’un certain nombre de lignes K.

Signaux de double combinaison

La stratégie de double inversion consiste à combiner les deux sous-stratégies ci-dessus et à placer une commande lorsque les deux génèrent simultanément un signal de plus ou de moins.

Cela permet de filtrer certains signaux de désinformation, ce qui rend les signaux de trading plus fiables. La combinaison de signaux de reprise et de signaux de baisse en continu permet de déterminer plus précisément le moment du renversement de tendance.

Analyse des forces stratégiques

La stratégie de double inversion a les avantages suivants:

En combinant plusieurs stratégies, il est possible de filtrer efficacement les faux signaux et d’améliorer la fiabilité des signaux.

La stratégie de revers 123 permet de déterminer avec précision le point de revers de la tendance à court terme. Une baisse continue de la ligne K de la racine N permet de déterminer le revers de la tendance à moyen et long terme.

L’indicateur de ligne K de l’action est utilisé, les paramètres sont flexibles et adaptés aux différentes variétés.

Les stratégies sont simples, claires, faciles à comprendre et à suivre, adaptées aux débutants.

Les paramètres de la sous-stratégie peuvent être personnalisés et optimisés pour les différentes variétés afin d’améliorer l’adaptabilité de la stratégie.

Analyse stratégique des risques

La stratégie du double revers comporte aussi des risques:

Les signaux de renversement sont susceptibles d’afficher des messages erronés. Les signaux combinés peuvent réduire le risque de messages erronés, mais ne peuvent pas être complètement évités. Il est recommandé de les utiliser en conjonction avec une stratégie de stop-loss.

Les sous-stratégies utilisent des indicateurs simples qui peuvent ne pas être adaptés à des situations complexes. L’introduction de plus d’indicateurs techniques ou l’apprentissage automatique peuvent être envisagés pour améliorer l’adaptabilité des stratégies.

Les paramètres de la sous-stratégie doivent être optimisés pour les différentes variétés, sinon il peut y avoir des problèmes de compatibilité.

Les stratégies de conversion inverse sont plus adaptées aux lignes moyennes et longues, avec un risque d’arbitrage à court terme. La durée de la position doit être adaptée de manière appropriée.

Les signaux de retournement peuvent apparaître dans les phases d’ajustement de la petite gamme de la tendance, et doivent être combinés avec des jugements de tendance pour s’assurer que la direction de la stratégie est conforme à la grande tendance.

Orientation de l’optimisation de la stratégie

Cette stratégie de double inversion peut être optimisée dans les domaines suivants:

L’introduction de plus d’indicateurs techniques de jugement, la formation de modèles multifactoriels, l’amélioration de la capacité d’adaptation des stratégies à des situations complexes. Par exemple, l’introduction d’indicateurs tels que les moyennes mobiles, les bandes de Bryn pour la combinaison.

Augmentation du jugement des modèles d’apprentissage automatique, modélisation des caractéristiques multidimensionnelles à l’aide de l’apprentissage automatique, amélioration de la précision des signaux. Par exemple, introduction de forêts aléatoires ou de réseaux de neurones pour le jugement des lignes K.

Optimiser les paramètres, les former pour différentes variétés, améliorer l’adaptabilité des paramètres. Par exemple, optimiser les combinaisons de paramètres en utilisant des algorithmes génétiques.

Le contrôle des risques associé à la stratégie de stop-loss pour contrôler les stratégies de renforcement des stops individuels. La position de stop-loss peut également être optimisée en fonction des données.

Développer des mécanismes de gestion de positions dynamiques qui permettent d’ajuster dynamiquement la taille des positions en fonction des conditions de marché et des résultats des sous-stratégies, afin de réduire les risques.

L’introduction d’un module de jugement de tendance pour éviter que les signaux produits par les sous-stratégies ne soient incompatibles avec les grandes tendances. Par exemple, l’introduction d’une tendance de jugement de moyenne ligne.

Résumer

La stratégie de double inversion permet de capturer efficacement le moment du renversement de la tendance en combinant 123 inversions et deux sous-stratégies de baisse de la ligne K de la racine N. La stratégie est mieux adaptée pour les positions de ligne moyenne et longue, elle permet de filtrer efficacement les signaux de fausses alertes et offre une opportunité de négociation plus fiable lors d’un renversement de tendance. Cependant, la stratégie présente certaines limites, elle nécessite l’introduction de plus d’indicateurs techniques pour l’optimisation et la combinaison d’un mécanisme de gestion de position et de stop-loss pour réduire les risques, afin de s’adapter à un environnement de marché plus complexe.

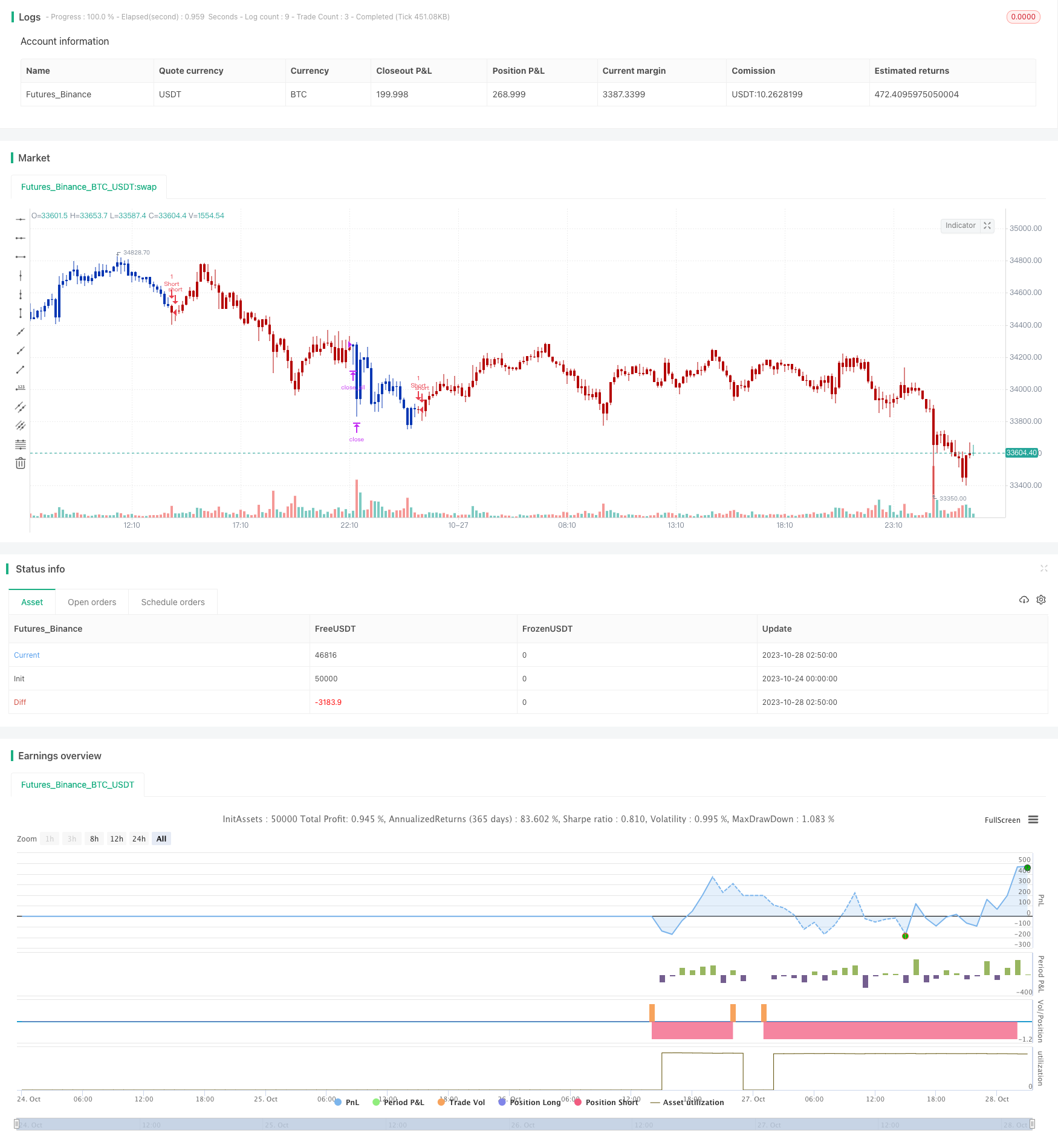

/*backtest

start: 2023-10-24 00:00:00

end: 2023-10-28 03:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 24/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Evaluates for n number of consecutive lower closes. Returns a value

// of 1 when the condition is true or 0 when false.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

NBD(nLength) =>

pos = 0.0

nCounter = 0

nCounter := iff(close[1] <= open[1], nz(nCounter[1],0)+1,

iff(close[1] > open[1], 0, nCounter))

C2 = iff(nCounter >= nLength, 1, 0)

posprice = 0.0

posprice := iff(C2== 1, close, nz(posprice[1], 0))

pos := iff(posprice > 0, -1, 0)

pos

strategy(title="Combo Backtest 123 Reversal & N Bars Down", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- N Bars Down ----")

nLength = input(4, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posNBD = NBD(nLength)

pos = iff(posReversal123 == 1 and posNBD == 1 , 1,

iff(posReversal123 == -1 and posNBD == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )