Stratégie de moyenne mobile et RSI

Aperçu

La stratégie de l’indice de force relative des moyennes mobiles est une stratégie de négociation quantitative qui utilise à la fois les moyennes mobiles et les indices de force relative comme signaux de négociation. La stratégie produit des signaux de négociation pour saisir les opportunités dans les tendances du marché en comparant les moyennes mobiles des prix et les valeurs des indices de force relative.

Principe de stratégie

La stratégie est basée sur deux indicateurs principaux:

- Les moyennes mobiles simples (SMA): reflètent la tendance moyenne des prix.

- Indicateur de faiblesse relative (RSI): reflète la faiblesse des prix.

La logique centrale de la stratégie est la suivante:

Lorsque la ligne de l’indicateur RSI est inférieure à la moyenne mobile, il s’agit d’une zone de survente, considérée comme une sous-évaluation, générant un signal d’achat. Lorsque la ligne de l’indicateur RSI est supérieure à la moyenne mobile, il s’agit d’une zone de survente, considérée comme une surévaluation, générant un signal de vente.

C’est-à-dire que les moyennes mobiles reflètent dans une certaine mesure la juste valeur des actions, et que le RSI représente la faiblesse actuelle des actions. Si le RSI est supérieur ou inférieur à la moyenne mobile, cela signifie qu’il y a une possibilité de renversement.

Plus précisément, la stratégie génère un signal de transaction par les étapes suivantes:

- Calculer le RSI des actions et la moyenne mobile simple

- Comparaison des valeurs de l’indicateur RSI avec les moyennes mobiles

- Un signal de vente est généré lorsque le RSI traverse la moyenne mobile.

- Un signal d’achat est généré lorsque l’indicateur RSI dépasse la moyenne mobile

- Régler le risque en fixant des points de stop et en déplaçant le stop

Avantages stratégiques

Cette stratégie, combinée à une évaluation de la tendance des moyennes mobiles et à une évaluation de l’indicateur RSI, utilise les avantages des différents indicateurs pour évaluer efficacement les points de basculement du marché.

Les principaux avantages sont:

- Les moyennes mobiles sont des indicateurs efficaces de la tendance des prix

- L’indicateur RSI peut refléter un surachat et une survente

- La combinaison de ces deux indicateurs permet de déterminer plus précisément les points de basculement du marché.

- Vous pouvez définir un point de rupture pour contrôler les risques

Risque stratégique

Cette stratégie comporte aussi des risques:

- Il existe une probabilité que l’indicateur génère un faux signal pouvant entraîner des pertes inutiles.

- Les stops peuvent être dépassés en cas de forte secousse et entraîner des pertes plus importantes.

- Une mauvaise configuration des paramètres peut également affecter les performances de la stratégie

Pour maîtriser les risques, il est possible d’optimiser en:

- Ajuster les paramètres des moyennes mobiles et du RSI pour rendre le signal plus fiable

- Laissez les points de rupture suffisamment lâches pour éviter que les points de rupture ne soient déclenchés trop souvent.

- L’utilisation de stop-loss mobiles, comme le stop-loss DYNAMIC, rend le stop-loss plus flexible

Orientation de l’optimisation de la stratégie

La stratégie peut être optimisée de différentes manières:

- Tester des combinaisons de paramètres de différentes périodes pour trouver le paramètre optimal

- Ajout de filtres sur d’autres indicateurs, tels que le volume de trafic, pour améliorer la fiabilité du signal

- Optimiser les stratégies de stop loss pour les rendre plus dynamiques et rationnelles

- Créer des mécanismes d’optimisation des paramètres adaptatifs en combinant des technologies telles que l’apprentissage en profondeur

- Ajout d’un module de gestion des positions, permettant d’ajuster les positions en fonction des conditions du marché

La stabilité et la rentabilité de la stratégie peuvent être améliorées en permanence par l’optimisation des paramètres, l’optimisation des indicateurs et l’optimisation de la gestion des risques.

Résumer

La stratégie des moyennes mobiles et des indicateurs relativement faibles utilise à la fois les jugements de tendance des prix et les jugements de survente et de survente pour déterminer efficacement les points de retournement du marché et saisir les opportunités de revirement. La stratégie est simple, pratique, à risque maîtrisé et est une stratégie de trading quantitative pratique.

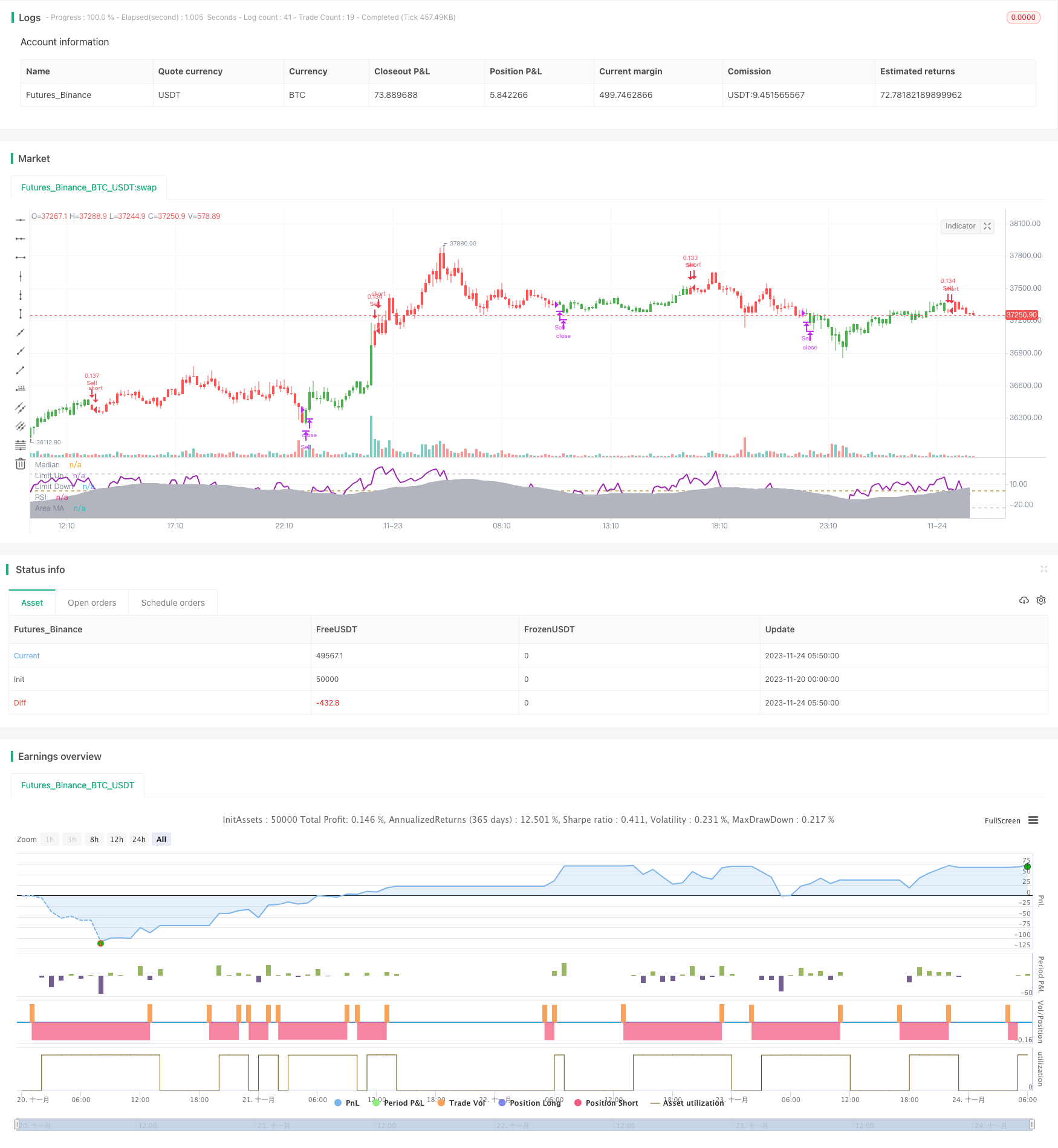

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-24 06:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "RSI versus SMA", shorttitle = "RSI vs SMA", overlay = false, pyramiding = 0, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, currency = currency.GBP)

// Revision: 1

// Author: @JayRogers

//

// *** USE AT YOUR OWN RISK ***

// - Nothing is perfect, and all decisions by you are on your own head. And stuff.

//

// Description:

// - It's RSI versus a Simple Moving Average.. Not sure it really needs much more description.

// - Should not repaint - Automatically offsets by 1 bar if anything other than "open" selected as RSI source.

// === INPUTS ===

// rsi

rsiSource = input(defval = open, title = "RSI Source")

rsiLength = input(defval = 8, title = "RSI Length", minval = 1)

// sma

maLength = input(defval = 34, title = "MA Period", minval = 1)

// invert trade direction

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// risk management

useStop = input(defval = false, title = "Use Initial Stop Loss?")

slPoints = input(defval = 25, title = "Initial Stop Loss Points", minval = 1)

useTS = input(defval = true, title = "Use Trailing Stop?")

tslPoints = input(defval = 120, title = "Trail Points", minval = 1)

useTSO = input(defval = false, title = "Use Offset For Trailing Stop?")

tslOffset = input(defval = 20, title = "Trail Offset Points", minval = 1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// delay for direction change actions

switchDelay(exp, len) =>

average = len >= 2 ? sum(exp, len) / len : exp[1]

up = exp > average

down = exp < average

state = up ? true : down ? false : up[1]

// === /BASE FUNCTIONS ===

// === SERIES and VAR ===

// rsi

shunt = rsiSource == open ? 0 : 1

rsiUp = rma(max(change(rsiSource[shunt]), 0), rsiLength)

rsiDown = rma(-min(change(rsiSource[shunt]), 0), rsiLength)

rsi = (rsiDown == 0 ? 100 : rsiUp == 0 ? 0 : 100 - (100 / (1 + rsiUp / rsiDown))) - 50 // shifted 50 points to make 0 median

// sma of rsi

rsiMa = sma(rsi, maLength)

// self explanatory..

tradeDirection = tradeInvert ? 0 <= rsiMa ? true : false : 0 >= rsiMa ? true : false

// === /SERIES ===

// === PLOTTING ===

barcolor(color = tradeDirection ? green : red, title = "Bar Colours")

// hlines

medianLine = hline(0, title = 'Median', color = #996600, linewidth = 1)

limitUp = hline(25, title = 'Limit Up', color = silver, linewidth = 1)

limitDown = hline(-25, title = 'Limit Down', color = silver, linewidth = 1)

// rsi and ma

rsiLine = plot(rsi, title = 'RSI', color = purple, linewidth = 2, style = line, transp = 50)

areaLine = plot(rsiMa, title = 'Area MA', color = silver, linewidth = 1, style = area, transp = 70)

// === /PLOTTING ===

goLong() => not tradeDirection[1] and tradeDirection

killLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Buy", long = true, when = goLong())

strategy.close(id = "Buy", when = killLong())

goShort() => tradeDirection[1] and not tradeDirection

killShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Sell", long = false, when = goShort())

strategy.close(id = "Sell", when = killShort())

if (useStop)

strategy.exit("XSL", from_entry = "Buy", loss = slPoints)

strategy.exit("XSS", from_entry = "Sell", loss = slPoints)

// if we're using the trailing stop

if (useTS and useTSO) // with offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints, trail_offset = tslOffset)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints, trail_offset = tslOffset)

if (useTS and not useTSO) // without offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints)