Stratégie de trading à double moyenne mobile sur plusieurs périodes

Aperçu

Cette stratégie génère des signaux d’achat et de vente sur deux périodes différentes en calculant deux types différents de moyennes mobiles. C’est une très bonne stratégie de sandbox qui peut être utilisée pour expérimenter différents types de moyennes mobiles ainsi que différentes combinaisons de périodes.

Principe de stratégie

Cette stratégie utilise deux moyennes mobiles, une moyenne mobile rapide et une moyenne mobile lente. La période de la moyenne mobile rapide est supérieure ou égale à celle du graphique. Un signal d’achat est généré lorsque la moyenne mobile rapide monte au-dessus de la moyenne mobile lente et un signal de vente lorsque la moyenne mobile rapide descend au-dessus de la moyenne mobile lente.

Les utilisateurs peuvent choisir parmi plusieurs types de moyennes mobiles, telles que SMA, EMA, KAMA, etc. Les délais peuvent être différents, afin de trouver les meilleurs paramètres grâce à des expériences combinées.

Analyse des avantages

Le plus grand avantage de cette stratégie est qu’il est très facile d’ajuster les différentes combinaisons d’expériences paramétriques pour trouver le meilleur réglage des paramètres.

L’utilisateur est libre de choisir le type, la durée et la période de deux moyennes mobiles. Le système calcule et affiche les résultats en temps réel. C’est beaucoup plus facile que de tester une stratégie combinée avec un seul paramètre.

La stratégie a également une fonction d’arrêt-perte intégrée qui permet de réduire les risques et d’améliorer la probabilité de profit.

Analyse des risques

Le plus grand risque de cette stratégie réside dans le fait qu’une mauvaise configuration des paramètres peut entraîner des signaux de transaction trop fréquents, ce qui augmente les coûts de transaction et la perte de points de glissement.

En outre, les moyennes mobiles doubles sont elles-mêmes susceptibles de générer de faux signaux, et les signaux d’achat et de vente peuvent être peu fiables si les paramètres sont mal choisis.

Ces risques peuvent être atténués en optimisant les paramètres et en combinant d’autres indicateurs.

Direction d’optimisation

Il est possible d’envisager d’ajouter d’autres combinaisons d’indicateurs sur la base d’une moyenne mobile double, et de les filtrer, comme le RSI pour confirmer les signaux d’achat et de vente, afin de réduire les faux signaux.

On peut également essayer d’optimiser la formation des paramètres des moyennes mobiles pour trouver la meilleure combinaison de paramètres. On peut également envisager d’utiliser des méthodes d’apprentissage automatique pour optimiser dynamiquement les paramètres.

Résumer

Cette stratégie est une très bonne boîte de sable d’expérience de la moyenne mobile double. Son avantage est qu’il est possible d’incruster rapidement différentes combinaisons de paramètres pour trouver la meilleure stratégie de trading. Bien sûr, il existe également un risque de paramétrage inapproprié, ce qui nécessite un filtrage pour réduire le risque en ajoutant d’autres combinaisons d’indicateurs.

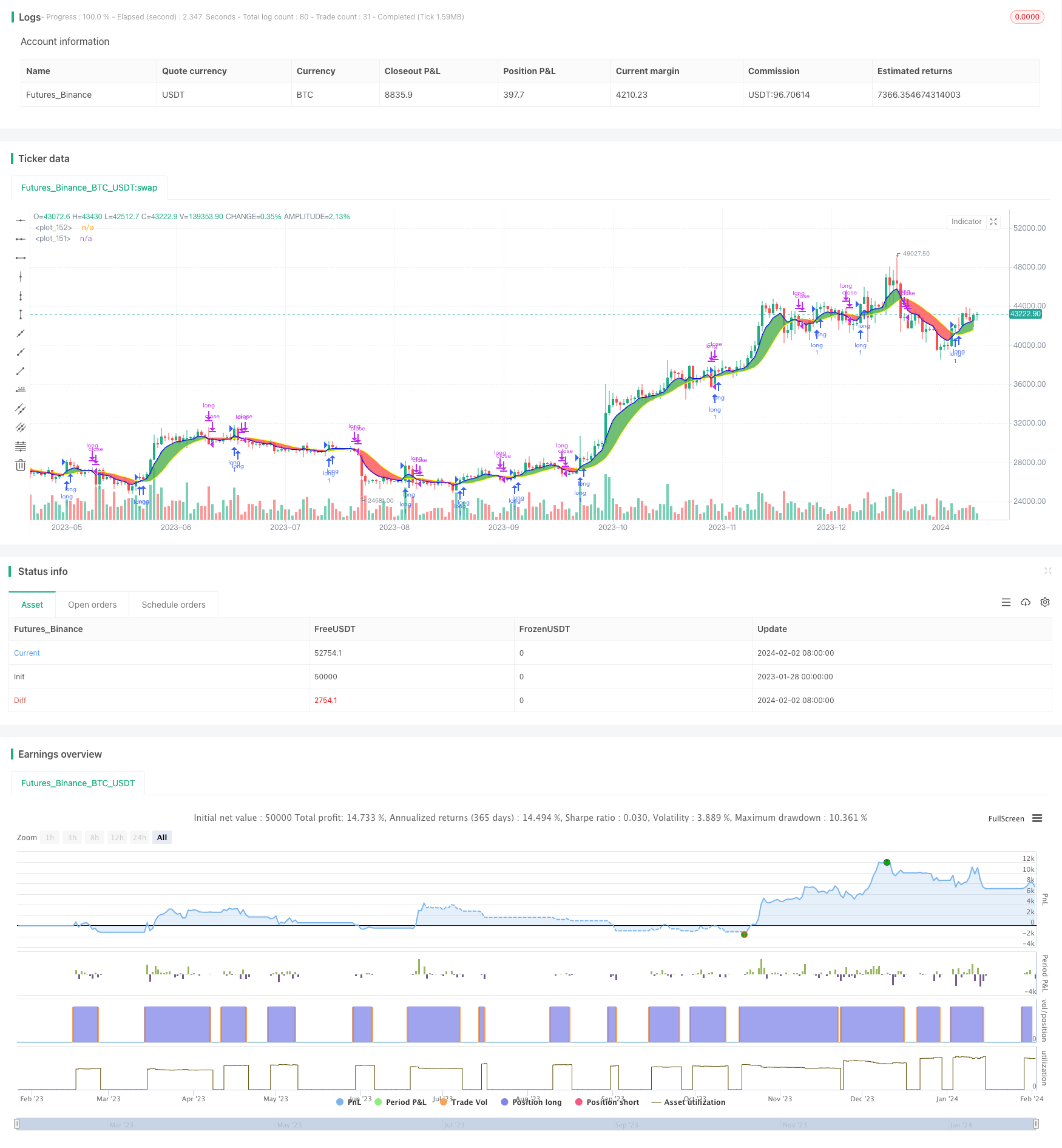

/*backtest

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Creative Commons Attribution-ShareAlike 4.0 International License https://creativecommons.org/licenses/by-sa/4.0/

// © dman103

// A moving averages SandBox strategy where you can experiment using two different moving averages (like KAMA, ALMA, HMA, JMA, VAMA and more) on different time frames to generate BUY and SELL signals, when they cross.

// Great sandbox for experimenting with different moving averages and different time frames.

//

// == How to use ==

// We select two types of moving averages on two different time frames:

//

// First is the FAST moving average that should be at the same time frame or higher.

// Second is the SLOW moving average that should be on the same time frame or higher.

// When FAST moving average cross over the SLOW moving average we have a BUY signal (for LONG)

// When FAST moving average cross under the SLOW moving average we have a SELL signal (for SHORT)

// WARNING: Using a lower time frame than your chart time frame will result in unrealistic results in your backtesting and bar replay.

// == NOTES ==

// You can select BOTH, LONG, SHORT or NONE in the strategy settings.

// You can also enable Stop Loss and Take Profit.

// More sandboxes to come, Follow to get notified.

// Can also act as indicator by settings 'What trades should be taken' to 'NONE'

//@version=4

strategy("Multi MA MTF SandBox Strategy","Multi MA SandBox",overlay=true)

tradeType = input("LONG", title="What trades should be taken:", options=["LONG", "SHORT", "BOTH", "NONE"])

fast_title = input(true, title='---------------- Fast Moving Average (BLUE)----------------', type=input.bool)

ma_select1 = input(title="First Slow moving average", defval="EMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_fast = input(title="First Time Frame", type=input.resolution, defval="")

lenma_fast = input(title="First MA Length", type=input.integer, defval=6)

slow_title = input(true, title='---------------- Slow Moving Average (YELLOW)----------------', type=input.bool)

ma_select2 = input(title="Second Fast moving average", defval="JMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_slow = input(title="Second time frame", type=input.resolution, defval="")

lenma_slow = input(title="Second MA length", type=input.integer, defval=14)

settings = input(true, title='---------------- Other Settings ----------------', type=input.bool)

lineWidth = input(2,title="Line Width")

colorTransparency=input(50,title="Color Transparency",step=10,minval=0,maxval=100)

color_fast=input(color.blue,type=input.color)

color_slow=input(color.yellow,type=input.color)

fillColor = input(title="Fill Color", type=input.bool, defval=true)

IndicatorSettings = input(true, title='---------------- Indicators Settings ----------------', type=input.bool)

offset=input(title="Alma Offset (only for ALMA)",defval=0.85, step=0.05)

volatility_lookback =input(title="Volatility lookback (only for VAMA)",defval=12)

i_fastAlpha = input(1.25,"KAMA's alpha (only for KAMA)", minval=1,step=0.25)

fastAlpha = 2.0 / (i_fastAlpha + 1)

slowAlpha = 2.0 / (31)

///////Moving Averages

MA_selector(src, length,ma_select) =>

ma = 0.0

if ma_select == "SMA"

ma := sma(src, length)

ma

if ma_select == "EMA"

ma := ema(src, length)

ma

if ma_select == "WMA"

ma := wma(src, length)

ma

if ma_select == "HMA"

ma := hma(src,length)

ma

if ma_select == "JMA"

beta = 0.45*(length-1)/(0.45*(length-1)+2)

alpha = beta

tmp0 = 0.0, tmp1 = 0.0, tmp2 = 0.0, tmp3 = 0.0, tmp4 = 0.0

tmp0 := (1-alpha)*src + alpha*nz(tmp0[1])

tmp1 := (src - tmp0[0])*(1-beta) + beta*nz(tmp1[1])

tmp2 := tmp0[0] + tmp1[0]

tmp3 := (tmp2[0] - nz(tmp4[1]))*((1-alpha)*(1-alpha)) + (alpha*alpha)*nz(tmp3[1])

tmp4 := nz(tmp4[1]) + tmp3[0]

ma := tmp4

ma

if ma_select == "KAMA"

momentum = abs(change(src, length))

volatility = sum(abs(change(src)), length)

efficiencyRatio = volatility != 0 ? momentum / volatility : 0

smoothingConstant = pow((efficiencyRatio * (fastAlpha - slowAlpha)) + slowAlpha, 2)

var kama = 0.0

kama := nz(kama[1], src) + smoothingConstant * (src - nz(kama[1], src))

ma:=kama

ma

if ma_select == "TMA"

ma := sma(sma(src, ceil(length / 2)), floor(length / 2) + 1)

ma

if ma_select == "VMA"

valpha=2/(length+1)

vud1=src>src[1] ? src-src[1] : 0

vdd1=src<src[1] ? src[1]-src : 0

vUD=sum(vud1,9)

vDD=sum(vdd1,9)

vCMO=nz((vUD-vDD)/(vUD+vDD))

VAR=0.0

VAR:=nz(valpha*abs(vCMO)*src)+(1-valpha*abs(vCMO))*nz(VAR[1])

ma := VAR

ma

if ma_select == "WWMA"

wwalpha = 1/ length

WWMA = 0.0

WWMA := wwalpha*src + (1-wwalpha)*nz(WWMA[1])

ma := WWMA

ma

if ma_select == "EMA_NO_LAG"

EMA1= ema(src,length)

EMA2= ema(EMA1,length)

Difference= EMA1 - EMA2

ma := EMA1 + Difference

ma

if ma_select == "TSF"

lrc = linreg(src, length, 0)

lrc1 = linreg(src,length,1)

lrs = (lrc-lrc1)

TSF = linreg(src, length, 0)+lrs

ma := TSF

ma

if ma_select =="VAMA" // Volatility Adjusted from @fractured

mid=ema(src,length)

dev=src-mid

vol_up=highest(dev,volatility_lookback)

vol_down=lowest(dev,volatility_lookback)

ma := mid+avg(vol_up,vol_down)

ma

if ma_select == "SMMA"

smma = float (0.0)

smaval=sma(src, length)

smma := na(smma[1]) ? smaval : (smma[1] * (length - 1) + src) / length

ma := smma

if ma_select == "DEMA"

e1 = ema(src, length)

e2 = ema(e1, length)

ma := 2 * e1 - e2

ma

if ma_select == "ALMA"

ma := alma(src, length,offset, 6)

ma

ma

// Calculate EMA

ma_fast = MA_selector(close, lenma_fast,ma_select1)

ma_slow = MA_selector(close, lenma_slow,ma_select2)

maFastStep = security(syminfo.tickerid, resma_fast, ma_fast)

maSlowStep = security(syminfo.tickerid, resma_slow, ma_slow)

ma1_plot=plot(maFastStep, color=color_fast,linewidth=lineWidth,transp=colorTransparency)

ma2_plot=plot(maSlowStep, color=color_slow,linewidth=lineWidth,transp=colorTransparency)

colors=ma_fast>ma_slow ? color.green : color.red

fill(ma1_plot,ma2_plot, color=fillColor? colors: na,transp=colorTransparency+15)

closeStatus = strategy.openprofit > 0 ? "win" : "lose"

////////Long Rules

long = crossover(maFastStep,maSlowStep) and (tradeType == "LONG" or tradeType == "BOTH")

longClose =crossunder(maFastStep,maSlowStep)//and falling(maSlowStep,1)

///////Short Rules

short =crossunder(maFastStep,maSlowStep) and (tradeType == "SHORT" or tradeType == "BOTH")

shortClose = crossover(maFastStep,maSlowStep)

longShape= crossover(maFastStep,maSlowStep) and tradeType == "NONE"

shortShape = crossunder(maFastStep,maSlowStep) and tradeType == "NONE"

plotshape(longShape, style=shape.triangleup,location=location.belowbar, color=color.lime,size=size.small)

plotshape(shortShape,style=shape.triangledown,location=location.abovebar, color=color.red,size=size.small)

// === Stop LOSS ===

useStopLoss = input(false, title='----- Add Stop Loss / Take profit -----', type=input.bool)

sl_inp = input(2.5, title='Stop Loss %', type=input.float, step=0.1)/100

tp_inp = input(5, title='Take Profit %', type=input.float, step=0.1)/100

stop_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

stop_level_short = strategy.position_avg_price * (1 + sl_inp)

take_level_short = strategy.position_avg_price * (1 - tp_inp)

if (long)

strategy.entry("long", strategy.long)

if (short)

strategy.entry("short", strategy.short)

strategy.close ("long", when = longClose, comment=closeStatus)

strategy.close ("short", when = shortClose, comment=closeStatus)

if (useStopLoss)

strategy.exit("Stop Loss/Profit Long","long", stop=stop_level, limit=take_level,comment =closeStatus )

strategy.exit("Stop Loss/Profit Short","short", stop=stop_level_short, limit=take_level_short, comment = closeStatus)