इचिमोकू किन्को ह्यो ट्रेंड फॉलोइंग स्ट्रैटेजी

अवलोकन

एक दृष्टि संतुलन रणनीति एक प्रवृत्ति ट्रैकिंग रणनीति है जिसका उपयोग Ichimoku Kinko Hyo सूचक द्वारा किया जाता है। यह रणनीति कई संकेतकों की पहचान करती है जो प्रवृत्ति की दिशा को जोड़ती है, बैल बाजार में अधिक काम करती है, और भालू बाजार में कम काम करती है, जिससे धन की दीर्घकालिक वृद्धि होती है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से Ichimoku Kinko Hyo सूचक पर आधारित है। यह सूचक टर्नओवर लाइन (Tenkan-Sen), बेस लाइन (Kijun-Sen), अग्रिम लाइन (Senkou-Span A), अग्रिम लाइन (Senkou-Span B) और विलंब लाइन (Chikou-Span) से बना है। जब कीमत बादल के ऊपर होती है तो यह एक बहुमुखी प्रवृत्ति होती है और जब कीमत बादल के नीचे होती है तो यह एक खाली प्रवृत्ति होती है।

इस रणनीति के लिए ट्रेडिंग सिग्नल निम्नलिखित स्थितियों के संयोजन से आते हैंः

- बहु-हेड सिग्नल के रूप में बेंचमार्क लाइन को पार करने के लिए टर्निंग लाइन

- नीचे की ओर मोड़ें, बेसल लाइन को पार करें

- विलंब रेखा ऊपर की ओर बहु-सिर की पुष्टि

- देरी लाइन नीचे के माध्यम से खाली सिर के रूप में पुष्टि की

- RSI 50 से ऊपर है

- RSI 50 से कम के लिए शून्य है

- कीमतें बादल के चार्ट के ऊपर बहुमुखी प्रवृत्ति

- बादल के नीचे कीमतों में तेजी

जब उपरोक्त कई शर्तों को एक साथ पूरा किया जाता है, तो अधिक प्रवेश करें; जब उपरोक्त खाली शर्तों को एक साथ पूरा किया जाता है, तो खाली प्रवेश करें।

श्रेष्ठता विश्लेषण

इस रणनीति में ट्रेंड ट्रैकिंग और ओवरबॉय ओवरसोल इंडिकेटर के संयोजन से ट्रेंड की दिशा की पहचान करने में मदद मिलती है। इसके मुख्य फायदे इस प्रकार हैंः

- Ichimoku Kinko Hyo संकेतक मध्यम और दीर्घकालिक रुझानों की पहचान करने में सक्षम है, ताकि यह अल्पकालिक बाजार के शोर से भ्रमित न हो।

- आरएसआई के साथ संयोजन में, यह ओवरबॉट और ओवरसोल्ड क्षेत्रों का पता लगाने के लिए प्रभावी है, जिससे रिवर्स के अवसरों को याद किया जा सकता है।

- शेयर की कीमतों में उतार-चढ़ाव की स्थिति को ध्यान में रखते हुए, केवल उच्च उतार-चढ़ाव के साथ व्यापार करें, अमान्य व्यापार से बचें।

- सख्त प्रवेश और बाहर निकलने की व्यवस्था, जोखिमों से बचने के लिए।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

- Ichimoku Kinko Hyo सूचकांक में देरी के कारण प्रवेश में देरी हो सकती है।

- बहु-शर्त संयोजन ट्रेडिंग सिग्नल की कम आवृत्ति के कारण ट्रेडों की कम संख्या हो सकती है।

- धन प्रबंधन और स्थिति प्रबंधन को ध्यान में रखे बिना, ओवर-ट्रेडिंग का जोखिम हो सकता है।

समाधान के लिएः

- इचिमोकु किन्को ह्यो पैरामीटर को संक्षिप्त करके, सूचक की संवेदनशीलता को बढ़ाएं।

- प्रवेश की सख्ती को कम करना और ट्रेडिंग की आवृत्ति को बढ़ाना।

- धन प्रबंधन और स्थिति प्रबंधन मॉड्यूल में शामिल हों और एकल लेनदेन के धन अनुपात और स्थिति को नियंत्रित करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- सिग्नल स्रोतों को समृद्ध करने के लिए अन्य संकेतकों जैसे कि केडीजे, एमएसीडी आदि को प्रतिस्थापित या संयोजित करें।

- इचिमोकु किन्को ह्यो पैरामीटर को अनुकूलित करें और संकेतक की संवेदनशीलता में सुधार करें।

- स्टॉप-लॉस रणनीतियों को शामिल करें ताकि मुनाफे को लॉक किया जा सके और जोखिम को नियंत्रित किया जा सके।

- स्थिति प्रबंधन मॉड्यूल जोड़े गए हैं, जो पूंजी के आकार के आधार पर स्थिति को गतिशील रूप से समायोजित करते हैं।

- फ्यूचर फ्यूचर मॉड्यूल को जोड़ना और मल्टीहेड फ्यूचर जोखिम को प्रबंधित करना।

संक्षेप

एक नज़र में संतुलन रणनीति समग्र रूप से एक विश्वसनीय, मजबूत प्रवृत्ति ट्रैकिंग रणनीति है। यह प्रवृत्ति ट्रेडिंग में महत्वपूर्ण समस्याओं को हल करती है। प्रवृत्ति की पहचान की सटीकता और ट्रेडों के उत्पादन की आवृत्ति के बीच संतुलन। पैरामीटर समायोजन और मॉड्यूल विस्तार के माध्यम से अनुकूलन के लिए अभी भी जगह है। यह एक ऐसी रणनीति है जिसे लंबे समय तक इस्तेमाल किया जा सकता है।

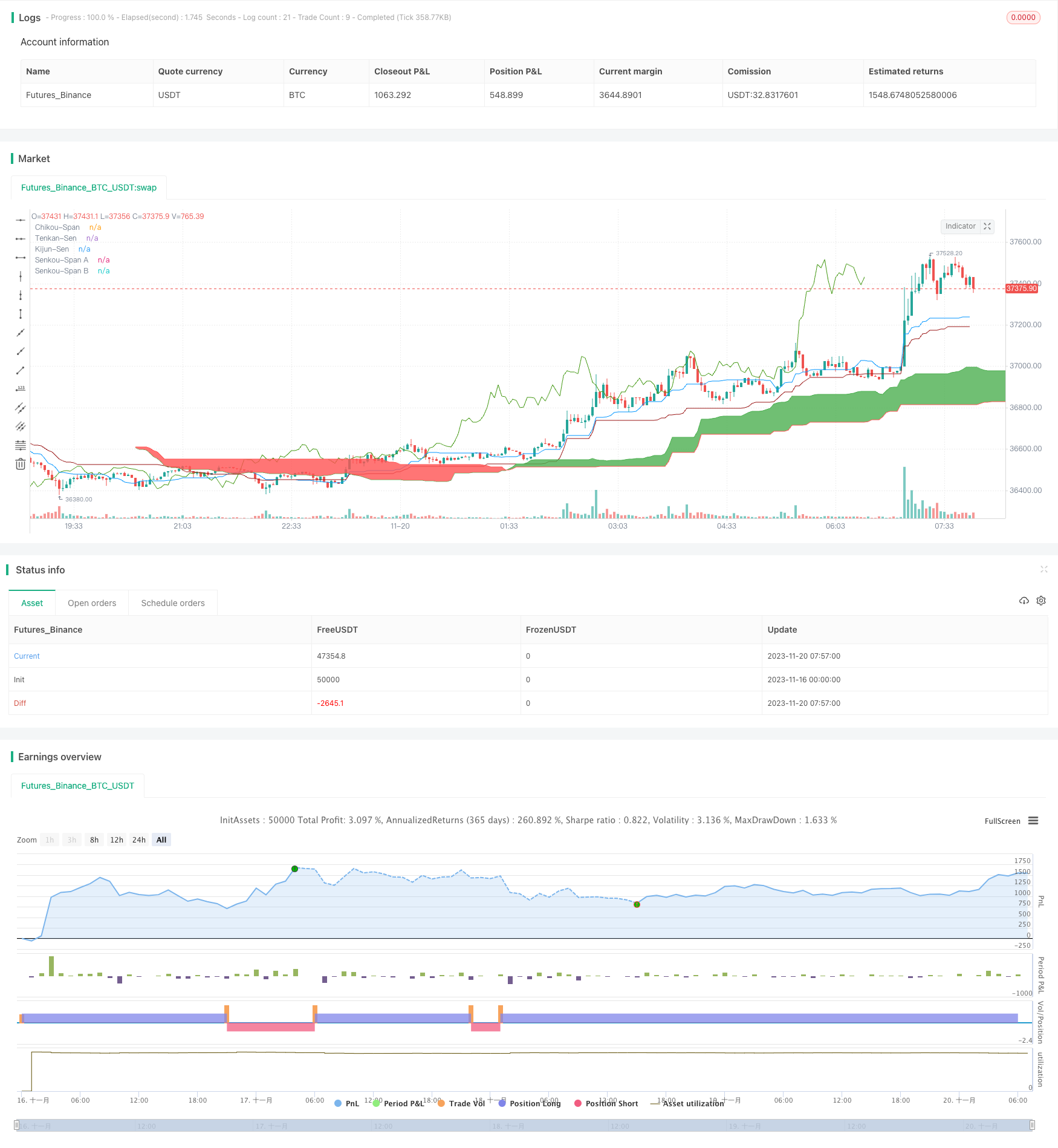

/*backtest

start: 2023-11-16 00:00:00

end: 2023-11-20 08:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: ETH 3h Strategy by tobuno", overlay=true)

//Inputs

ts_bars = input(22, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(60, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(120, minval=1, title="Senkou-Span B Bars")

cs_offset = input(30, minval=1, title="Chikou-Span Offset")

ss_offset = input(30, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

//Volatility

vollength = input(defval=2, title="VolLength")

voltarget = input(defval=0.2, type=float, step=0.1, title="Volatility Target")

Difference = abs((close - open)/((close + open)/2) * 100)

MovingAverage = sma(Difference, vollength)

highvolatility = MovingAverage > voltarget

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2019, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////////////////////////////////////////////////////////

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

//RSI

change = change(close)

gain = change >= 0 ? change : 0.0

loss = change < 0 ? (-1) * change : 0.0

avgGain = rma(gain, 14)

avgLoss = rma(loss, 14)

rs = avgGain / avgLoss

rsi = 100 - (100 / (1 + rs))

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

rsi_bullish = rsi > 50

rsi_bearish = rs < 50

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and rsi_bullish and highvolatility

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and rsi_bearish and highvolatility

strategy.entry("Long", strategy.long, when=bullish and long_entry and time_cond)

strategy.entry("Short", strategy.short, when=bearish and short_entry and time_cond)

strategy.close("Long", when=bearish and not short_entry and time_cond)

strategy.close("Short", when=bullish and not long_entry and time_cond)