मोमेंटम ब्रेकआउट और एंगुलफिंग मॉडल एल्गोरिथमिक ट्रेडिंग रणनीति

अवलोकन

यह लेख एक एल्गोरिथम ट्रेडिंग रणनीति के बारे में बताता है जो लाभप्रद अवसरों की पहचान करने के लिए एक चखने के पैटर्न का उपयोग करता है और कीमतों को चलती औसत के साथ क्रॉसिंग के रूप में प्रवेश संकेत देता है। यह रणनीति मूल्य तकनीकी विश्लेषण और प्रवृत्ति ट्रैकिंग विधियों को जोड़ती है, जिसका उद्देश्य लाभ उठाने के लिए प्रवृत्ति को कम करना और टर्नओवर करना है।

सिद्धांत

इस रणनीति का मूल तर्क दो असंबद्ध संकेतकों के संयोजन पर आधारित हैः

अवशोषण रूप: दो के-लाइनों का एक उलटा पैटर्न, जिसमें दूसरी के-लाइन की संस्थाएं पहले के-लाइन की संस्थाओं को पूरी तरह से अवशोषित करती हैं, जिसका उपयोग उलटा अवसरों की पहचान करने के लिए किया जाता है।

मूल्य और चलती औसत का क्रॉसिंगः जब कीमत चलती औसत के नीचे से क्रॉसिंग चलती औसत को ऊपर की ओर तोड़ती है, तो एक खरीद संकेत उत्पन्न होता है; जब कीमत चलती औसत के ऊपर से क्रॉसिंग चलती औसत को नीचे की ओर तोड़ती है, तो एक बिक्री संकेत उत्पन्न होता है।

बाजार के संभावित पलटाव के समय को समझने के लिए, और फिर कीमतों के साथ चलती औसत के क्रॉसिंग को एक फ़िल्टर सिग्नल के रूप में जोड़कर, जो पलटाव को निर्धारित करता है, लाभप्रदता की संभावना को बढ़ा सकता है।

विशेष रूप से, यह रणनीति तीन प्रकार के अवशोषण को ट्रैक करने के लिए है: बहु-अवशोषण, खाली-अवशोषण और अदृश्य अवशोषण, जो संरेखण और प्रतिवर्तन की संभावना को निर्धारित करता है। कीमतों के साथ चलती औसत के गोल्डफ़ॉर्क और डेडफ़ॉर्क संकेतों को फ़िल्टर करने के बाद, यह अंतिम रूप से स्थिति खोलने की दिशा तय करता है।

लाभ

इस रणनीति का सबसे बड़ा लाभ यह है कि यह गैर-संबंधित संकेतकों के संयोजन का उपयोग करके निर्णय लेने की प्रभावशीलता को बढ़ाता है। बाजार में पलटाव के समय और संभावना का आकलन करने के लिए गोताखोरी पैटर्न; और कीमत और चलती औसत को उलट दिशा और ताकत को सत्यापित करने के लिए क्रॉस करें। दोनों एक दूसरे को सत्यापित करते हैं, जिससे झूठे संकेतों के कारण व्यापार के नुकसान को कम किया जा सकता है।

एक और लाभ यह है कि पैरामीटर की स्थापना में लचीलापन है। उपयोगकर्ता अपनी रणनीति को अनुकूलित करने के लिए चलती औसत अवधि, स्टॉप लॉस और अन्य पैरामीटर सेट कर सकते हैं।

जोखिम

हालांकि कई संकेतकों का उपयोग करके निर्णय को बेहतर बनाने के लिए, इस रणनीति में कुछ झूठे संकेतों का जोखिम रहता है। चकनाचूर पैटर्न 100 प्रतिशत विश्वसनीय प्रतिवर्ती संकेत नहीं है, और कीमतों और चलती औसत के साथ क्रॉसिंग की विफलता भी होती है। इन सभी के कारण ओवरएंड खोने की स्थिति हो सकती है।

इसके अलावा, अधिकांश तकनीकी विश्लेषण रणनीतियों की तरह, यह रणनीति बाजार में संघर्ष की स्थिति जैसे कि कीमतों में उतार-चढ़ाव के लिए खराब है। निरंतर उतार-चढ़ाव से स्टॉप लॉस या मुनाफे की जगह कम हो सकती है।

जोखिम को नियंत्रित करने के लिए, आप उचित रूप से चलती औसत पैरामीटर को समायोजित कर सकते हैं, स्टॉप लॉस को अनुकूलित कर सकते हैं। आप अन्य संकेतकों के साथ मिलकर ट्रेंड और आघात की पहचान कर सकते हैं, गतिशील समायोजन रणनीति में भागीदारी की डिग्री पर विचार कर सकते हैं।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित तरीकों से अनुकूलित किया जा सकता हैः

चलती औसत के अधिक प्रकारों का परीक्षण करें और सर्वोत्तम पैरामीटर संयोजनों की तलाश करें। जैसे कि भारित चलती औसत, चलती औसत की अनुक्रमिक चिकनाई आदि।

प्रवृत्ति को समझने के लिए संकेतकों को जोड़ें, और अस्थिरता से बचें। जैसे कि एडीएक्स, बुरिन बैंड आदि।

रोकथाम के तरीकों को अनुकूलित करें और रोकथाम की प्रभावशीलता में सुधार करें। रोकथाम की रणनीति जैसे कि रोकथाम को ट्रैक करना, चांडेलियर एग्जिट आदि पर विचार किया जा सकता है।

K-लाइन आकृति का आकलन करने के लिए मशीन लर्निंग विधियों को जोड़ना, और एनोटेशन की पहचान की सटीकता में सुधार करना।

स्वचालित पैरामीटर अनुकूलन जोड़ें, पैरामीटर अनुकूलन लागू करें।

संक्षेप

इस रणनीति में एक तकनीकी विश्लेषण रणनीति है, जो कि मूल्य और चलती औसत के साथ क्रॉस-सत्यापन के लिए पलटाव का समय निर्धारित करती है। यह एक तकनीकी विश्लेषण रणनीति है, जो सूचक एकीकरण के माध्यम से निर्णय लेने की प्रभावशीलता को बढ़ाता है। इसका लाभ यह है कि संकेतक पूरक हैं, पैरामीटर लचीले हैं; नुकसान यह है कि अभी भी झूठे संकेतों का जोखिम है, जो उतार-चढ़ाव की स्थिति के लिए कमजोर है। रणनीति की प्रभावशीलता को आगे बढ़ाते हुए चलती औसत पैरामीटर, स्टॉप-लॉस मोड, ट्रेंड निर्णय आदि को शामिल करके बढ़ाया जा सकता है।

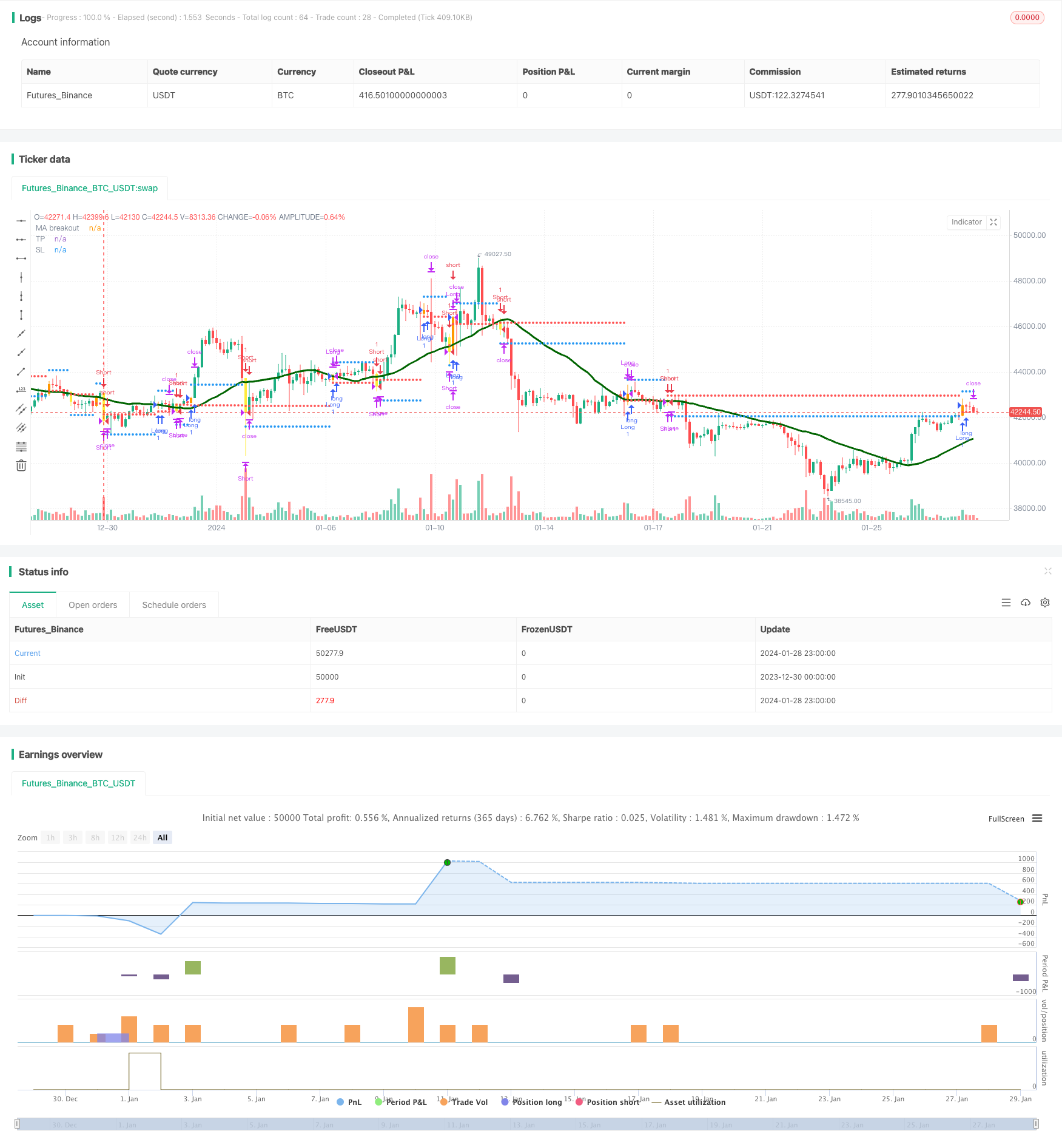

/*backtest

start: 2023-12-30 00:00:00

end: 2024-01-29 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//@author=Daveatt

StrategyName = "BEST Engulfing + MA"

ShortStrategyName = "BEST Engulfing + MA"

strategy(title=StrategyName, shorttitle=ShortStrategyName, overlay=true)

includeEngulfing = true

includeMA = true

source_ma = input(title="Source Price vs MA", type=input.source, defval=close)

typeofMA = input(title="Type of MA", defval="SMA", options=["RMA", "SMA", "EMA", "WMA", "VWMA", "SMMA", "KMA", "TMA", "HullMA", "DEMA", "TEMA"])

length_ma = input(32, title = "MA Length", type=input.integer)

// ---------- Candle components and states

GreenCandle = close > open

RedCandle = close < open

NoBody = close==open

Body = abs(close-open)

// bullish conditions

isBullishEngulfing1 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

isBullishEngulfing2 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) <= min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

// bearish conditions

isBearishEngulfing1 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

isBearishEngulfing2 = max(close[1],open[1]) >= max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

// consolidation of conditions

isBullishEngulfing = isBullishEngulfing1 or isBullishEngulfing2

isBearishEngulfing = isBearishEngulfing1 or isBearishEngulfing2

//isBullishEngulfing = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

//isBearishEngulfing = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

Engulf_curr = 0 - barssince(isBearishEngulfing) + barssince(isBullishEngulfing)

Engulf_Buy = Engulf_curr < 0 ? 1 : 0

Engulf_Sell = Engulf_curr > 0 ? 1 : 0

// Price vs MM

smma(src, len) =>

smma = 0.0

smma := na(smma[1]) ? sma(src, len) : (smma[1] * (len - 1) + src) / len

smma

ma(smoothing, src, length) =>

if smoothing == "RMA"

rma(src, length)

else

if smoothing == "SMA"

sma(src, length)

else

if smoothing == "EMA"

ema(src, length)

else

if smoothing == "WMA"

wma(src, length)

else

if smoothing == "VWMA"

vwma(src, length)

else

if smoothing == "SMMA"

smma(src, length)

else

if smoothing == "HullMA"

wma(2 * wma(src, length / 2) - wma(src, length), round(sqrt(length)))

else

if smoothing == "LSMA"

src

else

if smoothing == "KMA"

xPrice = src

xvnoise = abs(xPrice - xPrice[1])

nfastend = 0.666

nslowend = 0.0645

nsignal = abs(xPrice - xPrice[length])

nnoise = sum(xvnoise, length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA = 0.0

nAMA := nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

nAMA

else

if smoothing == "TMA"

sma(sma(close, length), length)

else

if smoothing == "DEMA"

2 * src - ema(src, length)

else

if smoothing == "TEMA"

3 * (src - ema(src, length)) + ema(ema(src, length), length)

else

src

MA = ma(typeofMA, source_ma, length_ma)

plot(MA, color=#006400FF, title="MA breakout", linewidth=3)

macrossover = crossover (source_ma, MA)

macrossunder = crossunder(source_ma, MA)

since_ma_buy = barssince(macrossover)

since_ma_sell = barssince(macrossunder)

macross_curr = 0 - since_ma_sell + since_ma_buy

bullish_MA_cond = macross_curr < 0 ? 1 : 0

bearish_MA_cond = macross_curr > 0 ? 1 : 0

posUp = (Engulf_Buy ? 1 : 0) + (bullish_MA_cond ? 1 : 0)

posDn = (Engulf_Sell ? 1 : 0) + (bearish_MA_cond ? 1 : 0)

conditionUP = posUp == 2 and posUp[1] < 2

conditionDN = posDn == 2 and posDn[1] < 2

sinceUP = barssince(conditionUP)

sinceDN = barssince(conditionDN)

// primary-first signal of the trend

nUP = crossunder(sinceUP,sinceDN)

nDN = crossover(sinceUP,sinceDN)

// and the following secondary signals

// save of the primary signal

sinceNUP = barssince(nUP)

sinceNDN = barssince(nDN)

buy_trend = sinceNDN > sinceNUP

sell_trend = sinceNDN < sinceNUP

// engulfing by

barcolor(nUP ? color.orange : na, title="Bullish condition")

barcolor(nDN ? color.yellow : na, title="Bearish condition")

isLong = nUP

isShort = nDN

long_entry_price = valuewhen(nUP, close, 0)

short_entry_price = valuewhen(nDN, close, 0)

longClose = close[1] < MA

shortClose = close[1] > MA

///////////////////////////////////////////////

//* Backtesting Period Selector | Component *//

///////////////////////////////////////////////

StartYear = input(2017, "Backtest Start Year",minval=1980)

StartMonth = input(1, "Backtest Start Month",minval=1,maxval=12)

StartDay = input(1, "Backtest Start Day",minval=1,maxval=31)

testPeriodStart = timestamp(StartYear,StartMonth,StartDay,0,0)

StopYear = input(2020, "Backtest Stop Year",minval=1980)

StopMonth = input(12, "Backtest Stop Month",minval=1,maxval=12)

StopDay = input(31, "Backtest Stop Day",minval=1,maxval=31)

testPeriodStop = timestamp(StopYear,StopMonth,StopDay,0,0)

testPeriod() => true

//////////////////////////

//* Profit Component *//

//////////////////////////

input_tp_pips = input(600, "Backtest Profit Goal (in USD)",minval=0)

input_sl_pips = input(300, "Backtest STOP Goal (in USD)",minval=0)

tp = buy_trend? long_entry_price + input_tp_pips : short_entry_price - input_tp_pips

sl = buy_trend? long_entry_price - input_sl_pips : short_entry_price + input_sl_pips

long_TP_exit = buy_trend and high >= tp

short_TP_exit = sell_trend and low <= tp

plot(tp, title="TP", style=plot.style_circles, linewidth=3, color=color.blue)

plot(sl, title="SL", style=plot.style_circles, linewidth=3, color=color.red)

if testPeriod()

strategy.entry("Long", 1, when=isLong)

strategy.close("Long", when=longClose )

strategy.exit("XL","Long", limit=tp, when=buy_trend, stop=sl)

if testPeriod()

strategy.entry("Short", 0, when=isShort)

strategy.close("Short", when=shortClose )

strategy.exit("XS","Short", when=sell_trend, limit=tp, stop=sl)