दोहरी संकेतक फ़िल्टर ट्रेडिंग रणनीति

अवलोकन

यह रणनीति एक लंबी-लाइन ट्रेडिंग रणनीति है जिसमें रैंडम के मूल्य और सूचकांक की चलती औसत का उपयोग करके एक संयोजन फ़िल्टर किया जाता है। रणनीति को खरीदने के लिए उपयुक्त माना जाता है जब रैंडम के मूल्य ओवरसोल्ड क्षेत्र में प्रवेश करता है, और जब कीमत चलती औसत से नीचे गिरती है और रैंडम के फ़िल्टर की स्थिति होती है, तो स्टॉप-लॉस या स्टॉप-प्ली स्थिति के रूप में माना जाता है।

रणनीति सिद्धांत

द्वि-सूचक फ़िल्टर ट्रेडिंग रणनीति मुख्य रूप से खरीद के समय का निर्धारण करने के लिए यादृच्छिक सूचक के मूल्य और स्टॉप-लॉस स्टॉप-लॉस के लिए सूचकांक चलती औसत का उपयोग करती है। यादृच्छिक सूचक के मूल्य का उपयोग ओवरसोल ओवरबॉय की पहचान करने के लिए किया जा सकता है, जबकि चलती औसत मूल्य की प्रवृत्ति का निर्धारण करने के लिए एक उपकरण है। दोनों को ओवरसोल पर खरीदा जा सकता है, और स्टॉप-लॉस स्टॉप-लॉस का निर्धारण करने के लिए चलती औसत का उपयोग किया जा सकता है।

रणनीति पहले 21 चक्र की लंबाई के साथ यादृच्छिक संकेतक के मान और डी मान, और 38 चक्र की लंबाई के साथ सूचकांक चलती औसत की गणना करती है। जब K मूल्य D मूल्य को पार करता है और ओवरसोल्ड क्षेत्र में प्रवेश करता है (डिफ़ॉल्ट 25), तो यह एक खरीद संकेत उत्पन्न करता है। जब कीमत चलती औसत से नीचे गिरती है और यादृच्छिक संकेतक के मान 65 से अधिक है, तो यह एक प्रवृत्ति प्रतिगमन का निर्णय लेता है, जो एक स्पष्ट स्थिति संकेत उत्पन्न करता है।

दोहरे संकेतक और दोहरे फ़िल्टर के माध्यम से व्यापार करने के लिए, आप प्रभावी रूप से झूठे संकेतों को फ़िल्टर कर सकते हैं, ओवरसोल्ड क्षेत्र में खरीदने के बाद लंबी रेखा की प्रवृत्ति को ट्रैक कर सकते हैं। यह रणनीति मध्यम लंबी रेखा के लिए उपयुक्त है।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैंः

यादृच्छिक संकेतक का उपयोग करके खरीद बिंदु निर्धारित करेंः जब यादृच्छिक संकेतक K मूल्य D मूल्य को पार करता है और ओवरसोल्ड क्षेत्र में प्रवेश करता है, तो इसे शेयर मूल्य में उलट संकेत के रूप में माना जाता है, यह खरीदने का एक अच्छा समय है।

दोहरे फ़िल्टर डिजाइनः रणनीति के मूल्य / डी मूल्य के साथ-साथ गोल्डफ़ॉर्क और कम कीमत वाले फ़िल्टर का उपयोग करके खरीदारी का समय निर्धारित किया जाता है, जिससे झूठे संकेतों को प्रभावी ढंग से फ़िल्टर किया जा सकता है।

सूचकांक चलती औसत ट्रैक स्टॉपः सूचक में विलंबता होती है, जिसका उपयोग स्टॉप के लिए किया जाता है ताकि रुझान का अधिकतम लाभ उठाया जा सके।

यादृच्छिक संकेतक फिर से फ़िल्टर्ड रिडंडेंसीः स्टॉप और फ्लैश पोजीशन का फैसला करते समय, सामान्य रिडंडेंसी और रुझान रिवर्स को फ़िल्टर्ड करने के लिए फिर से यादृच्छिक संकेतक का उपयोग करें, जिससे रणनीति अधिक स्थिर हो जाए।

मध्यम-लंबी लाइन के लिए उपयुक्तः द्वि-सूचक संयोजन के डिजाइन के माध्यम से, मध्यम-लंबी लाइन के लिए उपयुक्त रणनीति, बेहतर लाभ प्राप्त कर सकते हैं।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

प्रणालीगत जोखिमः यह रणनीति बड़े शहर के वातावरण के प्रति संवेदनशील है, और यह एक भालू बाजार में नुकसान के लिए तैयार है।

रिवर्स रिस्कः एक छोटी अवधि में रिवर्स रिवर्स के साथ, यह चलती औसत के नुकसान को ट्रिगर कर सकता है और समय से पहले बाहर निकल सकता है।

पैरामीटर अनुकूलन जोखिमः सूचक पैरामीटर को बार-बार परीक्षण अनुकूलन की आवश्यकता होती है, गलत सेटिंग्स रणनीति के प्रदर्शन को प्रभावित कर सकती हैं।

आकस्मिक घटनाओं का जोखिमः महत्वपूर्ण आकस्मिक समाचारों के सामने, तकनीकी संकेतक विफल हो जाते हैं, इस तरह के समय से बचने के लिए सावधानी बरतने की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति में कुछ संभावित सुधारों में शामिल हैंः

सूचकांक पैरामीटर का अनुकूलन करेंः विभिन्न पैरामीटर संयोजनों का बार-बार परीक्षण करें, सबसे अच्छा पैरामीटर ढूंढें।

स्टॉप को बढ़ाने के तरीके: आप उतार-चढ़ाव की दर को रोकने, स्टॉप को ट्रैक करने और अन्य तरीकों को शामिल कर सकते हैं।

अन्य संकेतक के साथ संयोजन मेंः मात्रा संकेतक, ब्रिन बैंड आदि को खरीदें और बेचें।

चलती औसत की अवधि का अनुकूलन करेंः लंबी या छोटी औसत की प्रभावशीलता का परीक्षण करें।

बड़े शहर के परिवेश का विश्लेषण करेंः बड़े बाजार की स्थिति के आधार पर गतिशील रणनीति पैरामीटर को समायोजित करें।

संक्षेप

दोहरे सूचक फ़िल्टर लहर व्यापार रणनीति समग्र रूप से एक अधिक पूर्ण प्रवृत्ति ट्रैकिंग रणनीति है. यह खरीद बिंदु निर्धारित करने के लिए यादृच्छिक सूचक का उपयोग करता है, फिर प्रवृत्ति को रोकने के लिए चलती औसत का उपयोग करता है, और दोहरे फ़िल्टर को डिजाइन किया गया है, जो झूठे संकेतों को प्रभावी ढंग से फ़िल्टर कर सकता है। रणनीति पैरामीटर अनुकूलन के लिए जगह बड़ी है, जो मध्यम और लंबी लाइन के लिए उपयुक्त है। यह एक प्रभावी स्टॉक ट्रेडिंग रणनीति है।

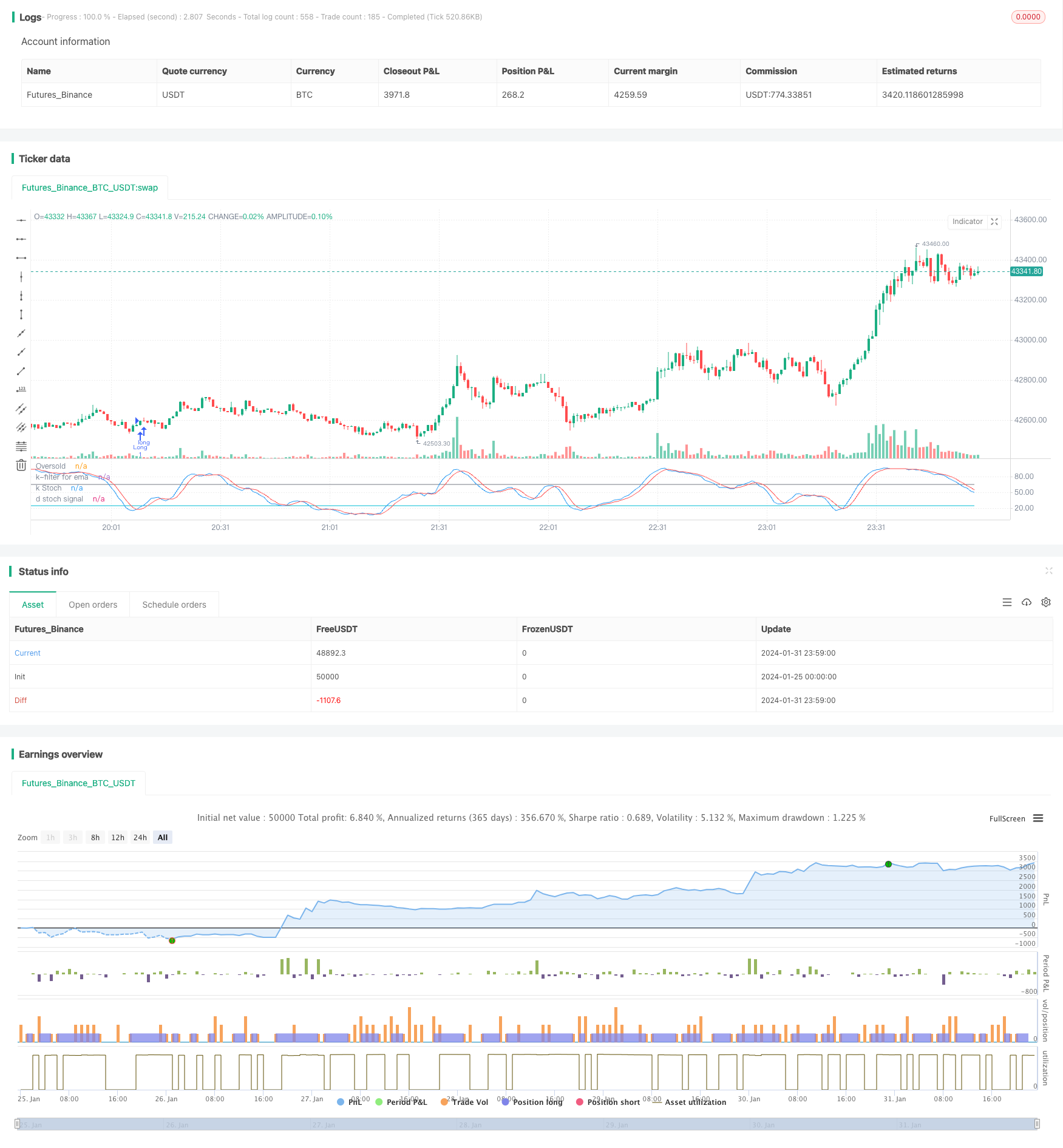

/*backtest

start: 2024-01-25 00:00:00

end: 2024-02-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// English version

strategy(title='Stochastic & MA', overlay=false)

// INPUTS : all default value have already been optimized

length = input.int(21, 'period', minval=1)

lossp = input.int(13, 'stop loss %', minval=2, step=1)

leverage = input.int(1, 'leverage', minval=1, step=1)

// leverage has been introduced for modifying stop loss levels for financial instruments with leverage, like ETF

n = input(2, 'n days ago')

filtro = input.int(65, 'k filter for throwbacks', minval=20, step=1)

OverSold = input.int(25, 'Oversold value', minval=5, step=5)

// Building indicators

smoothK = input.int(6, 'k', minval=1)

smoothD = input.int(4, 'd', minval=1)

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

//Empowerment: introducing EMA

sma_period = input.int(38, 'periodo Sma', minval=1)

emaf = ta.ema(close, sma_period)

//ENTRY condition and order

// First of all, it's better not trade shares with a quaterly loss or with a bad surprise towards to analysts' expectations or ipevaluated (P/E > 50), but on your choice

// You entry when Stochastic's K is higher than D in Oversold area (you may personalize), applying the condition that today's close should be higher than one of n-days ago (default of the day before yesterday or 2 candles ago)

entry1 = k > d and k <= OverSold and close >= close[n]

strategy.entry('Long', strategy.long, comment='k basso', when=entry1)

//EXIT CONDITIONS

// 1) close crosses under exponential movinig average with filter that k >= fixed level (65), in order to distinguish a violent movement of prices with a possibile beginning of a trend from an almost exhausted "ordinary" throwback

// 2) fixed stop loss on percentage

exit1 = ta.crossunder(close, emaf) and k >= filtro

losspel = strategy.position_avg_price * (1 - lossp / 100 * leverage)

exit2 = close < losspel

strategy.close('Long', when=exit1, comment='sma')

strategy.close('Long', when=exit2, comment='stop loss')

// plotting indicators (add Ema on your choice)

plot(k, color=color.new(color.blue, 0), linewidth=1, title='k Stoch')

plot(d, color=color.new(color.red, 0), linewidth=1, title='d stoch signal')

plot(OverSold, title='Oversold', color=color.new(color.aqua, 0))

plot(filtro, color=color.new(color.gray, 0), title='k-filter for ema')