बोलिंगर बैंड स्विंग ट्रेडिंग रणनीति

अवलोकन

ब्रेकिंग बुरिन बैंड हादसा ट्रेडिंग रणनीति एक व्यापार रणनीति है जब बाजार में एक हादसा है. यह रणनीति बुरिन बैंड सूचक का उपयोग बाजार के हादसे की स्थिति का आकलन करने के लिए करती है, जब कीमत बुरिन बैंड को छूती है और नीचे की ओर जाती है तो व्यापार संकेत देती है। पारंपरिक प्रवृत्ति का पालन करने की रणनीति के विपरीत, यह रणनीति अधिक उपयुक्त है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से बुरिन बैंड संकेतक पर आधारित है। बुरिन बैंड मध्य, ऊपरी और निचले ट्रैक से बना है। जब कीमत ऊपरी या निचले ट्रैक के करीब होती है, तो बाजार में अत्यधिक पूर्वाग्रह या गिरावट का प्रतिनिधित्व होता है, और इस समय उलटने की अधिक संभावना होती है।

विशेष रूप से, रणनीति पहले यह निर्धारित करने के लिए डीएमआई सूचक का उपयोग करती है कि क्या बाजार में उतार-चढ़ाव की स्थिति है। जब + डीएमआई और -डीएमआई का अंतर 20 से कम होता है, तो बाजार को क्षैतिज उतार-चढ़ाव में माना जाता है। इस स्थिति में, जब कीमत ऊपर से नीचे की ओर जाती है तो अधिक करें, और जब कीमत नीचे से नीचे की ओर जाती है तो खाली करें। स्टॉप लॉस को विपरीत कक्षा के पास सेट करें।

रणनीतिक लाभ

प्रवृत्ति का पालन करने की रणनीति की तुलना में, यह रणनीति क्षैतिज उतार-चढ़ाव वाले बाजार की स्थिति के लिए अधिक उपयुक्त है, प्रवृत्ति का पीछा करने के लिए ब्याज नहीं देता है। पारंपरिक अस्थिरता ट्रेडिंग रणनीति की तुलना में, यह रणनीति बुरिन बैंड सूचक का उपयोग करती है जो बाजार में ओवरबॉय और ओवरसोल की स्थिति को अधिक सटीक रूप से निर्धारित करती है, जिससे प्रवेश की संभावना बढ़ जाती है।

रणनीतिक जोखिम

यह रणनीति मुख्य रूप से बुरिन बैंड पर निर्भर करती है जो बाजार में उतार-चढ़ाव और ओवरबॉय ओवरसोल की स्थिति को निर्धारित करती है, जब बुरिन बैंड फैलाव या संकुचन असामान्य होता है, तो यह गलत संकेत देता है। इसके अलावा, स्टॉप लॉस पॉइंट करीब है, और एकल स्टॉप लॉस अधिक हो सकता है। फंड मैनेजमेंट को अनुकूलित करने के लिए स्टॉप लॉस रणनीति को अपनाने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

प्रवेश संकेतों को फ़िल्टर करने के लिए अन्य संकेतकों के साथ संयोजन पर विचार किया जा सकता है, जैसे कि आरएसआई जैसे आघात संकेतक, प्रवेश की सटीकता को बढ़ाने के लिए। इसके अलावा, स्टॉप-लॉस रणनीति को अनुकूलित करना भी महत्वपूर्ण है, ताकि एक बड़ी एकल स्टॉप-लॉस से बचा जा सके। ट्रेडिंग किस्मों को चुनना भी संभव है जो इस रणनीति के लिए अधिक उपयुक्त हैं, जैसे कि कम मूल्य वाली मुद्राएँ।

संक्षेप

इस रणनीति को समग्र रूप से अस्थिर बाजारों के लिए उपयुक्त है और ट्रेंडिंग रणनीति के विफल होने पर इसका उपयोग किया जा सकता है। लेकिन बाजार की स्थिति का आकलन करने के लिए संकेतक पर निर्भरता की प्रभावशीलता के लिए अभी भी अनुकूलन की जगह है। हम इस रणनीति को और अधिक स्थिर बनाने के लिए बहु-सूचक संयोजन, धन प्रबंधन आदि के माध्यम से सुधार कर सकते हैं।

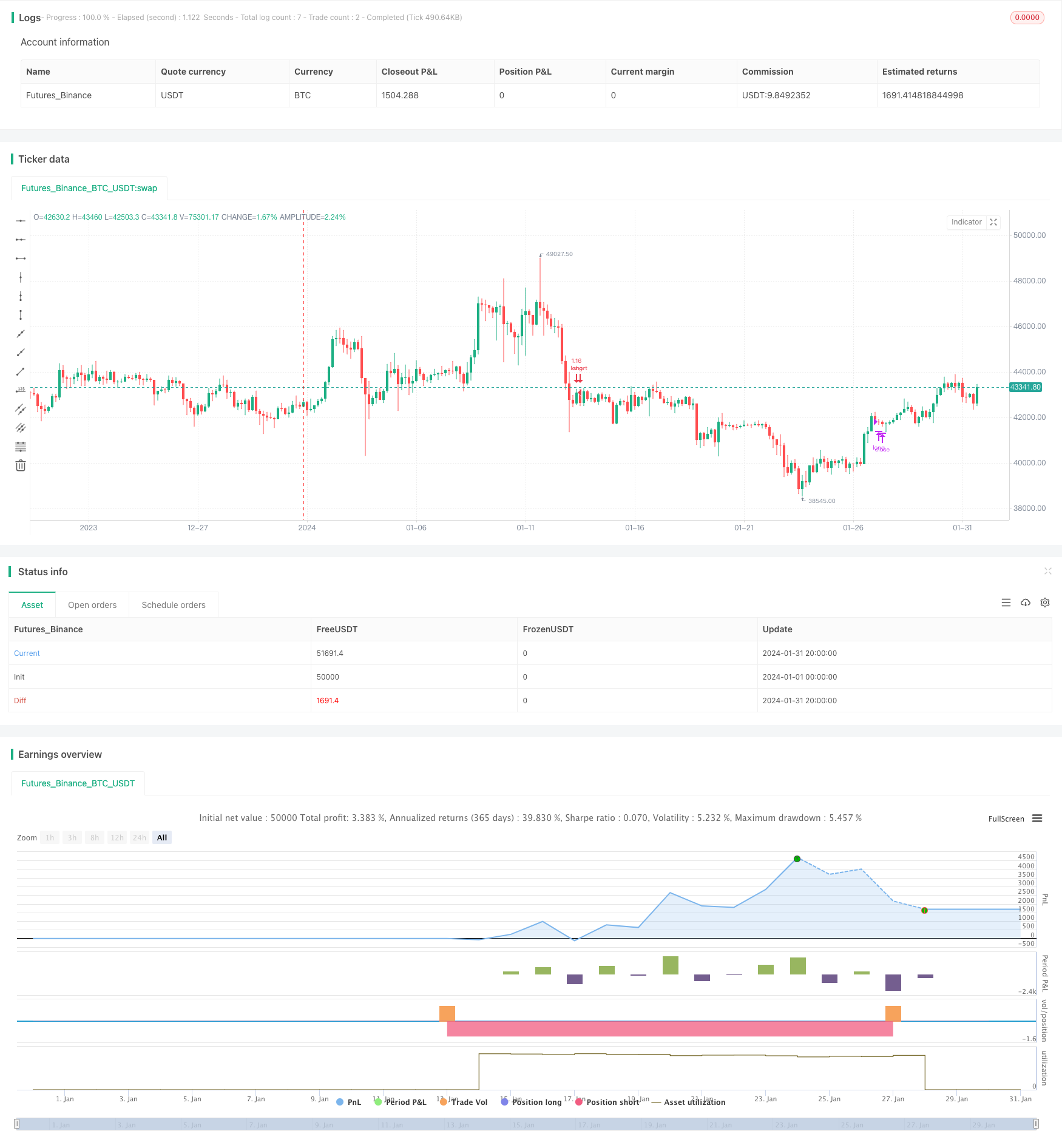

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(shorttitle='Sideways Strategy DMI + Bollinger Bands',title='Sideways Strategy DMI + Bollinger Bands (by Coinrule)', overlay=true, initial_capital = 100, process_orders_on_close=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type=strategy.commission.percent, commission_value=0.1)

// Works on ETHUSD 3h, 1h, 2h, 4h

//Backtest dates

fromMonth = input(defval = 1, title = "From Month", type = input.integer, minval = 1, maxval = 12)

fromDay = input(defval = 1, title = "From Day", type = input.integer, minval = 1, maxval = 31)

fromYear = input(defval = 2021, title = "From Year", type = input.integer, minval = 1970)

thruMonth = input(defval = 12, title = "Thru Month", type = input.integer, minval = 1, maxval = 12)

thruDay = input(defval = 31, title = "Thru Day", type = input.integer, minval = 1, maxval = 31)

thruYear = input(defval = 2022, title = "Thru Year", type = input.integer, minval = 1970)

showDate = input(defval = true, title = "Show Date Range", type = input.bool)

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => true

[pos_dm, neg_dm, adx] = dmi(14, 14)

lengthBB = input(20, minval=1)

src = input(close, title="Source")

mult = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis = sma(src, lengthBB)

dev = mult * stdev(src, lengthBB)

upper = basis + dev

lower = basis - dev

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

sideways = (abs(pos_dm - neg_dm) < 20)

//Stop_loss= ((input (3))/100)

//Take_profit= ((input (2))/100)

//longStopPrice = strategy.position_avg_price * (1 - Stop_loss)

//longTakeProfit = strategy.position_avg_price * (1 + Take_profit)

//closeLong = close < longStopPrice or close > longTakeProfit or StopRSI

//Entry

strategy.entry(id="long", long = true, when = sideways and (crossover(close, lower)) and window())

//Exit

strategy.close("long", when = (crossunder(close, upper)))