Strategi perdagangan kombinasi beberapa indikator

Ringkasan

Strategi ini menggunakan CCI, ADX, dan AO dalam kombinasi untuk mencapai penilaian overbought dan menghasilkan sinyal perdagangan. Di antaranya, CCI digunakan untuk menentukan apakah pasar telah overbought, ADX digunakan untuk menentukan arah tren, dan AO digunakan untuk membantu menentukan pasar yang bergoyang. Kombinasi beberapa indikator dapat meningkatkan stabilitas dan efisiensi sistem perdagangan.

Prinsip Strategi

Indikator CCI digunakan untuk menilai apakah pasar overbought atau oversold. Jika CCI di bawah -100 maka overbought, jika CCI di atas -100 maka overbought. Strategi ini dilakukan jika CCI di bawah -0.

Indikator ADX menilai kekuatan tren. DI+ mewakili kekuatan tren naik, DI- mewakili kekuatan tren turun. ADX mewakili kekuatan tren rata-rata. Strategi ini dilakukan lebih banyak ketika DI+ di bawah 25.

Indikator AO menilai energi aerodinamis. AO terdiri dari SMA cepat dikurangi SMA lambat. Naiknya AO mewakili peningkatan kekuatan aerodinamis saat ini, turunnya AO mewakili peningkatan kekuatan aerodinamis.

Kombinasi beberapa indikator di atas, membentuk strategi perdagangan sebagai: melakukan lebih banyak ketika CCI < 0 dan DI + < 25 dan AO < 0; ketika DI + > 25 posisi kosong.

Dinamika menghitung jumlah pesanan untuk kepentingan akun dibagi dengan harga tutup dan turun, untuk mencapai jumlah pesanan yang disesuaikan dengan perubahan kepentingan akun.

Gunakan strategy.entry untuk sinyal multipel, strategy.close untuk sinyal posisi kosong.

Analisis Keunggulan

Dengan menggunakan CCI untuk menilai kondisi overbought dan oversold, dapat secara efektif memfilter sinyal palsu yang dihasilkan oleh pergerakan.

Indikator ADX menilai keberadaan dan intensitas tren, dan dapat menangkap sinyal tren yang lebih kuat.

Indikator AO dapat membantu menilai intensitas dan momentum dari tren, dan menghindari perdagangan di tengah-tengah kondisi yang bergolak.

Kombinasi multi-indikator dapat saling memverifikasi sinyal, meningkatkan keandalan sinyal, efektif mengurangi sinyal palsu.

Jumlah pesanan yang dihitung secara dinamis dapat menyesuaikan ukuran posisi dengan perubahan hak dan kepentingan akun, dengan kesadaran manajemen dana yang lebih kuat.

Strategi logis yang jelas dan sederhana, mudah dipahami dan dilacak.

Analisis risiko

Indikator CCI memiliki kemampuan yang lemah untuk mengidentifikasi gerakan gesekan vsdk, yang dapat menghasilkan sinyal yang salah.

Indeks ADX mengalami keterbelakangan dan mungkin melewatkan titik balik tren.

Indikator AO tidak memberikan hasil yang baik dalam penilaian penyusunan kurva.

Meskipun kombinasi multi-indikator dapat meningkatkan keandalan sinyal, pengaturan indikator yang tidak tepat juga dapat menyebabkan terlalu banyak penyaringan yang menyebabkan peluang perdagangan yang salah.

DYNAMICAOR terkait dengan volatilitas pasar, parameter harus disesuaikan sesuai dengan varietas dan kondisi pasar yang berbeda.

Strategi penarikan mungkin lebih besar dan manajemen dana yang ketat diperlukan untuk mengendalikan risiko.

Arah optimasi

Optimalkan parameter CCI untuk mengidentifikasi zona overbought dan oversold di pasar yang berbeda.

Optimalkan parameter ADX untuk menangkap konversi tren di berbagai varietas dan lingkungan pasar.

Menyesuaikan parameter AO untuk mengidentifikasi tren yang sebenarnya di lingkungan yang berbeda.

Uji berbagai kombinasi bobot indikator untuk mencari parameter optimal.

Menambahkan strategi stop loss untuk mengendalikan penarikan diri.

Ini dikombinasikan dengan indikator volume transaksi untuk menghindari false breakout.

Beradaptasi dengan karakteristik varietas yang berbeda.

Meringkaskan

Strategi ini menggunakan kombinasi dari tiga indikator CCI, ADX dan AO, untuk membentuk sinyal multitasking yang lebih andal. Strategi ini, yang dikombinasikan dengan jumlah pesanan dan manajemen posisi yang dihitung secara dinamis, dapat secara efektif mengendalikan risiko. Strategi ini sederhana, jelas, dan mudah dimengerti.

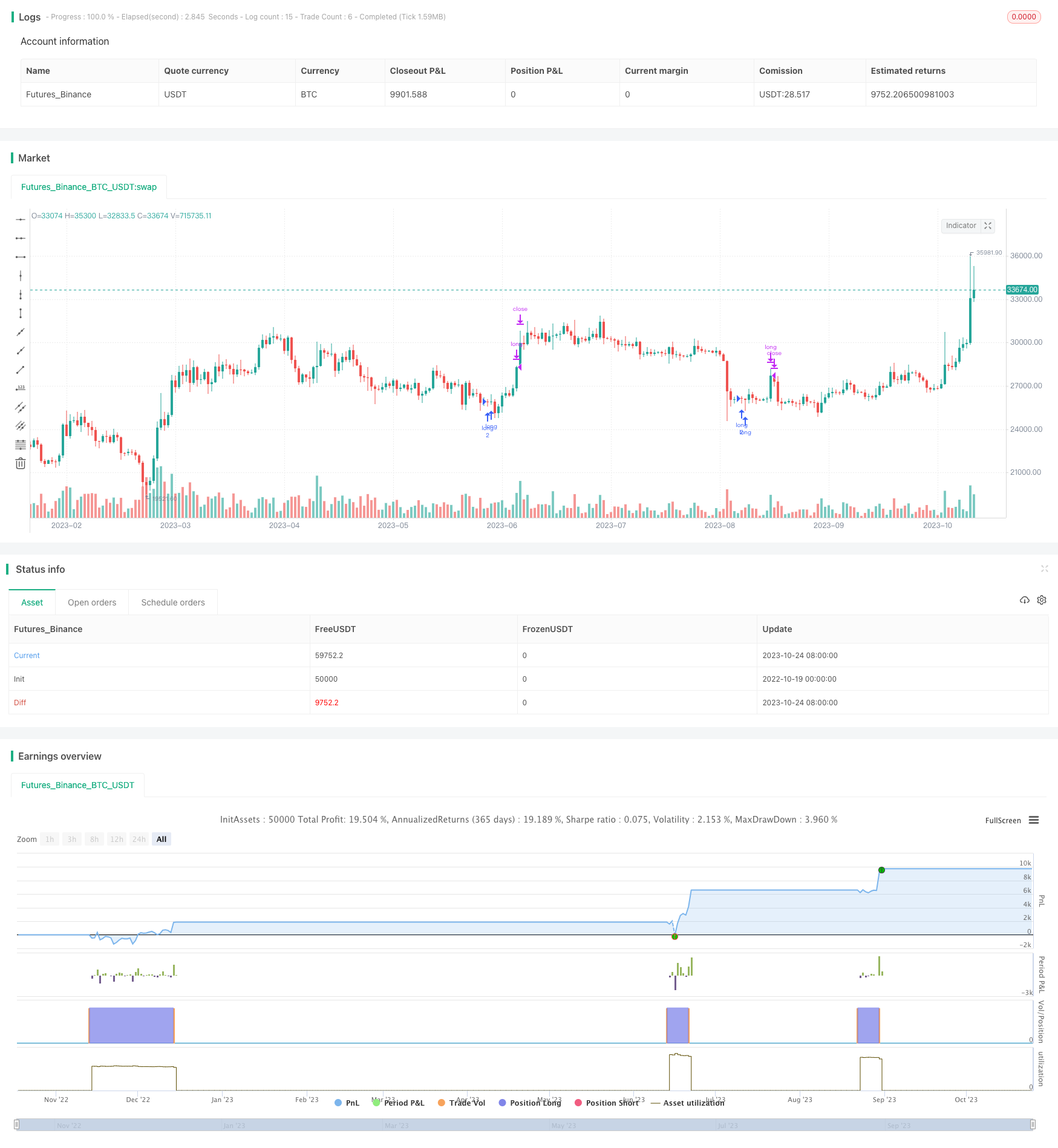

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Strategy Niel", shorttitle="Strategy Niel", max_bars_back=2000, initial_capital=1000)

//Input variables

buywhenadxabove = input(25)

buywhendiplusbelow = input(10)

buywhenccibelow = input(0)

buywhenawesomeoscillatorbelow = input(0)

sellwhendiplusabove = input(25)

//CCI script

numberofbarsforcci = input(20)

CCI = cci(close,numberofbarsforcci)

//+DI and ADX

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

truerange = rma(tr, len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

//plot(sig, color=red, title="ADX")

//plot(up, color=blue, title="+DI")

//plot(down, color=orange, title="-DI")

//Awesome Oscillator

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

cClr = xSMA1_SMA2 > xSMA1_SMA2[1] ? blue : red

//plot(xSMA1_SMA2, style=histogram, linewidth=1, color=cClr)

buy = sig > buywhenadxabove and up < buywhendiplusbelow and CCI < buywhenccibelow and xSMA1_SMA2 < buywhenawesomeoscillatorbelow

ordersize=floor(strategy.equity/close) // Floor returns largest integer, strategy.equity gives total equity remaining - allows to dynamically calculate the order size as the account equity increases or decreases.

strategy.entry("long",strategy.long,ordersize,when= buy) //strategy.entry let's you enter the market variables id ("long"), strategy.long (long position entry), size of the order and when the order should happen

bought = strategy.position_size[0] > strategy.position_size[1]

entry_price = valuewhen(bought, open, 0)

sell = up > sellwhendiplusabove

strategy.close("long", when=sell ) //strategy.close let's you close your position with variables id ('long') and when this should happen