개요

일목 균형 전략은 이치모쿠 킨코 히오 지표를 활용한 트렌드 추적 전략이다. 이 전략은 여러 지표의 트렌드 지향을 결합하여, 불시장에서 더 많이 하고, 불시장에서 적자를 하며, 자금의 장기적인 부가가치를 달성한다.

전략 원칙

이 전략은 주로 이치모쿠 킨코 히오 지표에 기반한다. 이 지표는 전환선 (((Tenkan-Sen), 기준선 (((Kijun-Sen), 앞선선 (((Senkou-Span A), 선도선 ((((Senkou-Span B) 및 지연선 (((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((

이 전략의 거래 신호는 다음과 같은 조건의 조합에서 나온다.

- 회전선에서 기준선을 통과하여 다중 신호

- 기준선을 가로질러 공중 신호로 회전

- 지연선이 상향으로 넘어가서 다중으로 확인

- 지연선 아래로 가로질러 공백으로 확인

- RSI가 50보다 높으면 다중 지표가 됩니다.

- RSI가 50보다 낮으면 공백이 됩니다.

- 가격의 다중 경향은 클라우드 그래프 위에 나타납니다.

- 구름 아래의 가격 추세

위의 다목조건이 동시에 충족될 때, 다목적으로 입학한다. 위의 빈목조건이 동시에 충족될 때, 빈목적으로 입학한다.

우위 분석

이 전략은 트렌드 추적과 오버 바이 오버 소이드 지표를 결합하여 트렌드의 방향을 효과적으로 식별할 수 있다. 주요 장점은 다음과 같다:

- 이치모쿠 킨코 Hyo 지표는 단기 시장 소음에 의해 오해받지 않도록 중·장기 추세를 식별합니다.

- RSI와 결합하면 과매매 지역을 효과적으로 판단하여 역전 기회를 놓치지 않도록 할 수 있습니다.

- 주가 변동률을 고려하여, 변동률이 높을 때만 투자하여 무효 거래를 피하십시오.

- 엄격한 입출장 절차로 최대한의 위험을 피한다.

위험 분석

이 전략에는 몇 가지 위험도 있습니다.

- 이치모쿠 킨코 히오 (Ichimoku Kinko Hyo) 지표가 뒤쳐져 있기 때문에 출전 시기가 늦어질 수 있다.

- 여러 조건 결합 거래 신호의 발생 빈도가 낮아 거래 횟수가 부족하게 될 수 있다.

- 자금 관리 및 포지션 관리에 대한 고려가 이루어지지 않은 경우, 과잉 거래의 위험이 발생할 수 있습니다.

대응방법:

- 이치모쿠 킨코 Hyo의 매개 변수를 적절히 줄여서 지표의 민감도를 높인다.

- 입시 조건의 엄격성을 낮추고 거래의 빈도를 높여라.

- 자금 관리 및 포지션 관리 모듈에 가입하여 단일 거래 자금 비율과 포지션을 제어하십시오.

최적화 방향

이 전략은 다음과 같은 방향으로 최적화될 수 있습니다.

- KDJ, MACD 등과 같은 다른 지표들을 대체하거나 조합하여 풍부한 신호원을 다.

- 이치모쿠 킨코 히오의 매개 변수를 최적화하여 지표의 민감도를 높인다.

- 수익을 고정하고 위험을 통제하기 위해 Stop Loss 전략에 참여하십시오.

- 포지션 관리 모듈을 추가하고, 자금 규모에 따라 포지션을 동적으로 조정한다.

- 미래에셋대우 시상식보증 모듈을 추가하고, 다중자리 시상식보증 리스크를 관리한다.

요약하다

1인치 균형 전략은 전체적으로 신뢰할 수 있고, 안정적인 트렌드 추적 전략이다. 트렌드 거래에서 중요한 문제를 해결한다. 트렌드 식별 정확성과 트레이드 생성 빈도 사이의 균형이다. 매개 변수 조정 및 모듈 확장으로 여전히 최적화 공간이 있으며, 장기적으로 사용할 수 있는 전략 중 하나이다.

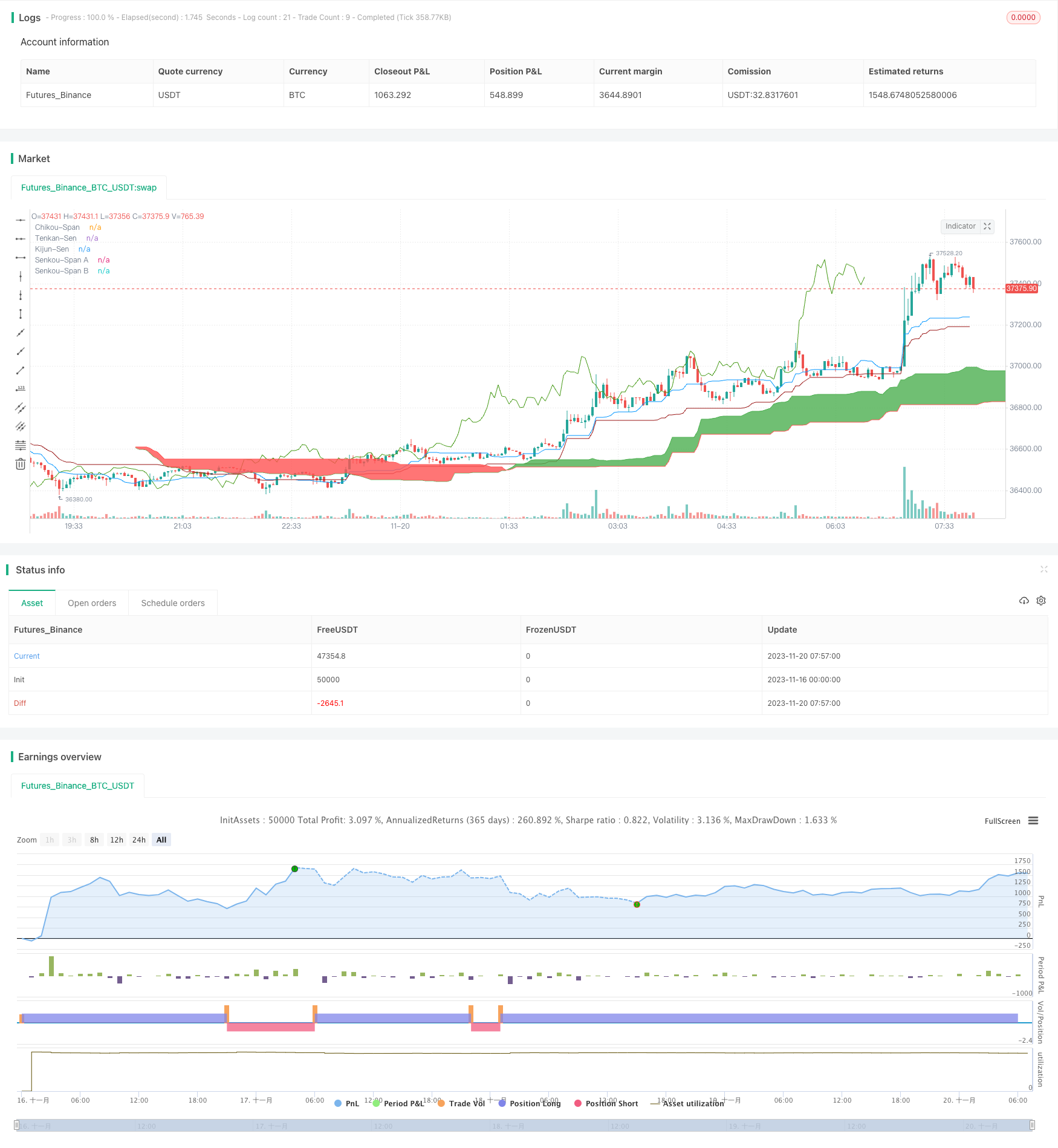

/*backtest

start: 2023-11-16 00:00:00

end: 2023-11-20 08:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: ETH 3h Strategy by tobuno", overlay=true)

//Inputs

ts_bars = input(22, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(60, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(120, minval=1, title="Senkou-Span B Bars")

cs_offset = input(30, minval=1, title="Chikou-Span Offset")

ss_offset = input(30, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

//Volatility

vollength = input(defval=2, title="VolLength")

voltarget = input(defval=0.2, type=float, step=0.1, title="Volatility Target")

Difference = abs((close - open)/((close + open)/2) * 100)

MovingAverage = sma(Difference, vollength)

highvolatility = MovingAverage > voltarget

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2019, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////////////////////////////////////////////////////////

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

//RSI

change = change(close)

gain = change >= 0 ? change : 0.0

loss = change < 0 ? (-1) * change : 0.0

avgGain = rma(gain, 14)

avgLoss = rma(loss, 14)

rs = avgGain / avgLoss

rsi = 100 - (100 / (1 + rs))

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

rsi_bullish = rsi > 50

rsi_bearish = rs < 50

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and rsi_bullish and highvolatility

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and rsi_bearish and highvolatility

strategy.entry("Long", strategy.long, when=bullish and long_entry and time_cond)

strategy.entry("Short", strategy.short, when=bearish and short_entry and time_cond)

strategy.close("Long", when=bearish and not short_entry and time_cond)

strategy.close("Short", when=bullish and not long_entry and time_cond)