Estratégia de negociação quantitativa de múltiplos indicadores

Visão geral

Esta estratégia usa vários indicadores técnicos em combinação para tomar decisões de negociação de longo e curto prazo. Inclui principalmente indicadores como linhas de Brin, RSI e ADX, além de determinar a direção da tendência em combinação com a linha de equilíbrio.

Princípio da estratégia

A estratégia é baseada em um Bollinger Band para avaliar oscilações de preços, onde o estreitamento da Bollinger Band representa a redução da flutuação de preços e a possibilidade de uma ruptura; e, em combinação com o RSI, para avaliar o fenômeno de sobrevenda e sobrecompra, onde o RSI acima de 70 é a zona de sobrecompra e abaixo de 30 é a zona de sobrevenda. Quando a Bollinger Band se estreita, o RSI está perto da zona de sobrecompra.

Além disso, a estratégia também usa o ADX para determinar a intensidade da tendência de preços. Quando o ADX é alto, representando uma forte tendência, pode-se optar por uma negociação em andamento; Quando o ADX é baixo, representando uma tendência invisível, pode-se considerar uma negociação em reversão. Finalmente, combinando a linha de equilíbrio para determinar a direção da tendência de longo prazo, se o preço estiver em uma tendência ascendente, pode-se considerar comprar; Se o preço estiver em uma tendência descendente, pode-se considerar vender.

Especificamente, quando a faixa de Brin se estreita, o indicador RSI está perto da zona de sobrevenda e o preço cai do trilho, o mercado pode se recuperar, então considere mais; quando a faixa de Brin se estreita, o indicador RSI está perto da zona de venda e o preço se rompe do trilho, o mercado pode cair, então considere o vazio. Além disso, se o ADX for alto, o preço está na tendência de alta, pode adicionar mais posição; se o ADX for baixo, o preço está na tendência de queda, pode adicionar posição e vazio.

Análise de vantagens

Esta estratégia de combinação de indicadores tem as seguintes vantagens:

A integração de vários indicadores técnicos aumenta a precisão e a robustez dos sinais de negociação. Um único indicador é suscetível a falhas e erros, enquanto uma combinação de vários indicadores pode verificar o sinal e evitar transações erradas.

Considere as tendências e oscilações, adapta-se a diferentes situações de mercado, flexibilidade de mudança. Negociação de tendências busca grandes tendências, negociação de choques com objetivo de obter pequenos lucros.

Ao mesmo tempo, fazer mais “depositivos” pode reduzir o risco de posição no mercado unilateral e evitar situações extremas.

O set de stop loss limita alguns lucros e limita as perdas quando as posições vão mal.

A otimização de parâmetros permite melhorar continuamente a eficácia da estratégia e adaptar-se às mudanças do mercado.

Análise de Riscos

A estratégia também apresenta alguns riscos que devem ser lembrados:

A combinação de múltiplos indicadores aumenta a complexidade da estratégia, e a configuração inadequada dos parâmetros pode reduzir a eficácia.

O uso excessivo de indicadores técnicos e a negligência de informações básicas podem levar a sinais de negociação imprecisos.

Quando o indicador produz um sinal, a situação pode ter mudado um pouco, existindo o risco de seguir a alta e a queda. É necessário esperar adequadamente para voltar a tocar.

A abertura de binários em múltiplos espaços aumenta a frequência de negociação, aumenta os custos de comissão e a pressão financeira. É necessário controlar o tamanho da posição.

Há um certo risco de curva de adequação, e é melhor testar a robustez da estratégia em vários mercados.

O risco pode ser controlado por meio de métodos como stop loss rigoroso, adição prudente de posições e controle racional de posições. Em geral, a estratégia tem uma forte utilidade.

Direção de otimização

A estratégia pode ser melhorada nos seguintes aspectos:

Teste diferentes combinações de parâmetros para encontrar o parâmetro ideal. Otimizar os parâmetros pode ser feito por métodos como progresso passo a passo, pesquisa aleatória e algoritmos genéticos.

Adicionar mais indicadores, como KDJ, William, etc., formando um grupo de indicadores e aumentando a robustez da estratégia.

Optimizar o gerenciamento de posições e controlar o risco por meio de ajustes dinâmicos de posições.

Combinando algoritmos de aprendizagem de máquina com modelos quantitativos para determinar tendências de preços e tendências futuras.

Testar estratégias em diferentes variedades, períodos de tempo e mercados para melhorar a adequação.

Optimizar o tempo de entrada e saída para capturar tendências em um estágio inicial e sair antes da reversão.

A utilização de métodos como o rastreamento de stop loss e o stop loss móvel para bloquear os lucros e controlar os riscos.

Adicionar fatores fundamentais e a estrutura do mercado para filtrar os sinais gerados pelos indicadores técnicos.

Resumir

Esta estratégia utiliza vários indicadores para determinar a tendência dos preços e automatizar a negociação. A estratégia tem vantagens como verificação de grupos de indicadores, negociação bidirecional e parada de perda, o que pode melhorar a eficiência da negociação.

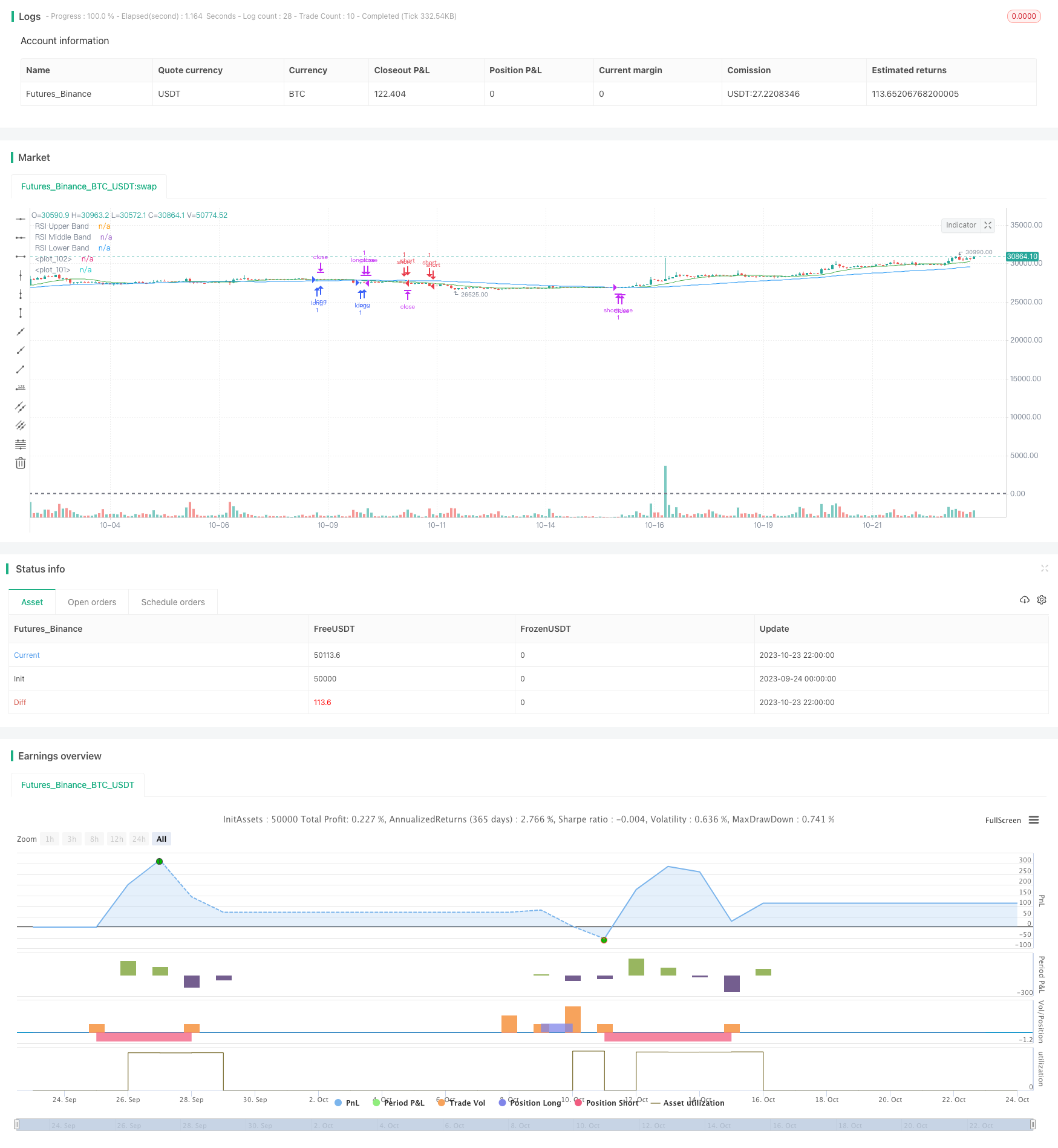

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © The_Bigger_Bull

//@version=5

strategy("Best TradingView Strategy", overlay=true, margin_long=0, margin_short=0)

//Bollinger Bands

source1 = close

length1 = input.int(15, minval=1)

mult1 = input.float(2.0, minval=0.001, maxval=50)

basis1 = ta.sma(source1, length1)

dev1 = mult1 * ta.stdev(source1, length1)

upper1 = basis1 + dev1

lower1 = basis1 - dev1

//buyEntry = ta.crossover(source1, lower1)

//sellEntry = ta.crossunder(source1, upper1)

//RSI

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"Bollinger Bands" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

rsiLengthInput = input.int(14, minval=1, title="RSI Length", group="RSI Settings")

rsiSourceInput = input.source(close, "Source", group="RSI Settings")

maTypeInput = input.string("SMA", title="MA Type", options=["SMA", "Bollinger Bands", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="MA Settings")

maLengthInput = input.int(14, title="MA Length", group="MA Settings")

bbMultInput = input.float(2.0, minval=0.001, maxval=50, title="BB StdDev", group="MA Settings")

up = ta.rma(math.max(ta.change(rsiSourceInput), 0), rsiLengthInput)

down = ta.rma(-math.min(ta.change(rsiSourceInput), 0), rsiLengthInput)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsiMA = ma(rsi, maLengthInput, maTypeInput)

isBB = maTypeInput == "Bollinger Bands"

//plot(rsi, "RSI", color=#7E57C2)

//plot(rsiMA, "RSI-based MA", color=color.yellow)

rsiUpperBand = hline(70, "RSI Upper Band", color=#787B86)

hline(50, "RSI Middle Band", color=color.new(#787B86, 50))

rsiLowerBand = hline(30, "RSI Lower Band", color=#787B86)

fill(rsiUpperBand, rsiLowerBand, color=color.rgb(126, 87, 194, 90), title="RSI Background Fill")

bbUpperBand = plot(isBB ? rsiMA + ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Upper Bollinger Band", color=color.green)

bbLowerBand = plot(isBB ? rsiMA - ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Lower Bollinger Band", color=color.green)

fill(bbUpperBand, bbLowerBand, color= isBB ? color.new(color.green, 90) : na, title="Bollinger Bands Background Fill")

//ADX

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up1 = ta.change(high)

down1 = -ta.change(low)

plusDM = na(up1) ? na : (up1 > down1 and up1 > 0 ? up1 : 0)

minusDM = na(down1) ? na : (down1 > up1 and down1 > 0 ? down1 : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

out = ta.sma(close, 14)

sma1=ta.sma(close,55)

ema200=ta.ema(close,200)

longCondition = (out>sma1) and ta.crossover(source1, lower1)

if (longCondition )

strategy.entry("long", strategy.long)

shortCondition = (out<sma1) and ta.crossunder(source1, lower1)

if (shortCondition )

strategy.entry("short", strategy.short)

stopl=strategy.position_avg_price-50

tptgt=strategy.position_avg_price+100

stopshort=strategy.position_avg_price+50

tptgtshort=strategy.position_avg_price-100

strategy.exit("longclose","long",trail_offset=5,trail_points=45,when=ta.crossover(sma1,out))

strategy.exit("shortclose","short",trail_offset=5,trail_points=45,when=ta.crossover(out,sma1))

//if strategy.position_avg_price<0

plot(sma1 , color=color.blue)

plot(out, color=color.green)

//plot(ema200,color=color.red)