Estratégia de tendência Super Ichimoku

Visão geral

A estratégia de superação é uma estratégia de negociação de tendências baseada em indicadores de superação para tomar decisões de negociação. A estratégia usa a relação entre a linha de conversão, a linha de referência e o cinturão de nuvens do indicador de superação para determinar a direção da tendência atual e, em combinação com a reversão do preço, para entrar.

A estratégia de superação é usada principalmente para negociação de tendências em linhas médias e longas, podendo lucrar em tendências maiores. A estratégia também possui uma forte capacidade de identificação de tendências.

Princípio da estratégia

A estratégia de superação baseia-se principalmente nos seguintes fatores para determinar a direção das negociações:

A relação entre a linha de conversão e a linha de referência:Quando a linha de câmbio está alta, é bom, e quando está baixa, é ruim.

A cor das nuvens:Quando as nuvens são verdes, olhe para o ouro; quando são vermelhas, olhe para o ouro.

Preços de mudança:A entrada exige que o preço fique fora da linha de conversão e da linha de referência.

Os sinais de negociação da estratégia são:

Faça mais sinais:

- Linha de conversão acima da linha de referência

- Preços acima da linha de conversão e da linha de referência

- Linha de conversão e linha de referência acima da faixa de nuvens

- Preços recuam abaixo da linha de conversão e da linha de referência

Faça o sinal de saída:

- Linha de conversão abaixo da linha de referência

- Preços abaixo da linha de conversão e da linha de referência

- Linha de conversão e linha de referência abaixo da faixa de nuvens

- Preços acima da linha de conversão e da linha de referência

Quando o sinal de fazer mais / vazio é simultaneamente satisfeito, a operação de abertura de posição é realizada de acordo com a situação da posição.

Análise de vantagens

A estratégia de superação tem as seguintes vantagens:

Utilização de combinações de indicadores superiores a um para determinar a direção da tendência, com maior precisão

As linhas de conversão e as linhas de referência permitem um julgamento claro das tendências de curto e médio prazo, e as faixas de nuvens permitem um julgamento claro das tendências de longo prazo.

Condições que exigem que o preço retroceda na linha de giro para evitar perdas causadas por brechas falsas

Controle de Riscos: O uso de um alto preço de parada de um período recente para controlar efetivamente o prejuízo individual

Perda razoável, busca de ganhos estáveis

Aplicável em diferentes períodos, para negociação de tendências de linha média e longa

A estratégia é clara e fácil de entender, com espaço para otimização de parâmetros

Eficaz em vários ambientes de mercado

Análise de Riscos

A estratégia de ultrapassar um também apresenta os seguintes riscos:

Em mercados de turbulência, o stop loss pode ser acionado com frequência, afetando os ganhos

Quando as tendências mudam rapidamente, não conseguir reverter a posição a tempo pode levar a perdas

A taxa de ganho e perda definida não é adequada para todas as variedades e precisa de parâmetros de ajuste para diferentes padrões

Quando o espaço de elevação é limitado após a ruptura da faixa de nuvens, os lucros podem ser limitados

Parâmetros indicadores precisam de testes repetidos e otimização, não é adequado para variedades com frequentes ajustes de parâmetros

O risco pode ser reduzido através das seguintes medidas:

Parâmetros de otimização para melhor atender a diferentes ciclos e características de variedades

Combinação de outros indicadores para filtrar sinais de entrada e evitar falsas rupturas em mercados em turbulência

Ajuste dinâmico da posição de parada para reduzir a probabilidade de a parada ser acionada

Teste diferentes configurações de lucro-lucro

O uso de métodos como a forma gráfica para determinar a força do sinal de tendência

Direção de otimização

A estratégia de superação pode ser otimizada em:

Otimização dos parâmetros da linha de conversão e da linha de referência para melhor atender às características das variedades negociadas

Optimizar os parâmetros da faixa de nuvens para que a faixa de nuvens seja mais acurada no julgamento de tendências de longo prazo

Algoritmos de stop-loss de otimização, como stop-loss de configuração ou stop-loss dinâmico de acordo com o ATR

Filtragem de sinais em combinação com outros indicadores, configurar mais condições de filtragem e reduzir a probabilidade de entrada errada

Optimizar a configuração de correlação de ganhos e perdas, adaptando a estratégia às características de diferentes variedades e períodos

Administração de posições de forma Martingale, adaptando-se a diferentes frequências de flutuação

Otimizar os parâmetros usando métodos de aprendizagem de máquina para obter maior estabilidade

Configurar diferentes períodos de negociação, adaptando-se às características do mercado no período noturno e intervalo

Resumir

A estratégia de superação é, em geral, uma estratégia muito adequada para a negociação de tendências de linha média e longa. A vantagem de usar o indicador de superação para determinar a direção da tendência é óbvia, e, ao mesmo tempo, a entrada em combinação com a correção de preço pode evitar efetivamente a entrada errada.

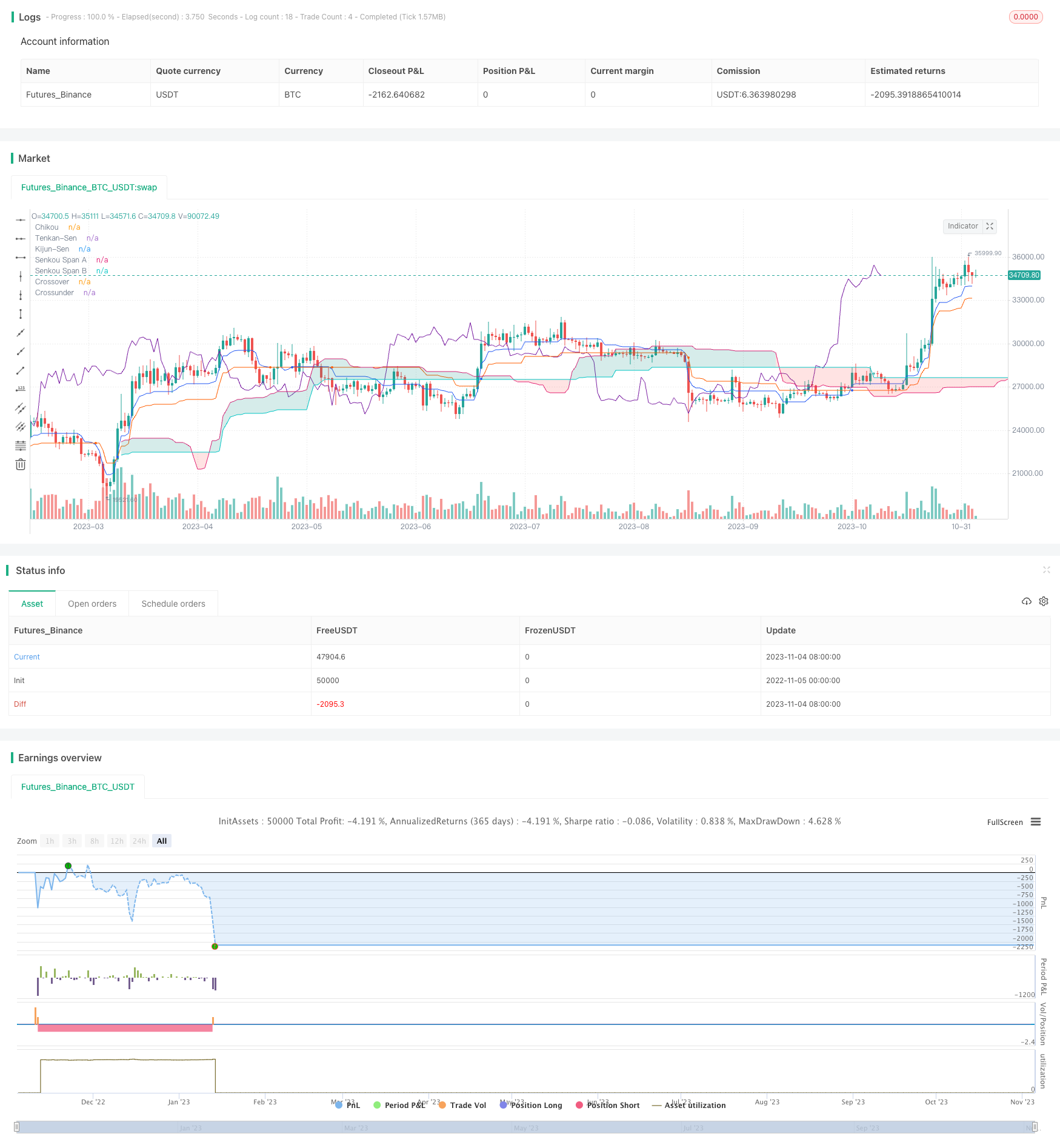

/*backtest

start: 2022-11-05 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// Strategy based on the the SuperIchi indicator.

//

// Strategy was designed for the purpose of back testing.

// See strategy documentation for info on trade entry logic.

//

// Credits:

// - SuperIchi [LUX]: LuxAlgo (https://www.tradingview.com/script/vDGd9X9y-SuperIchi-LUX/)

//@version=5

strategy("SuperIchi Strategy", overlay=true, initial_capital=1000, currency=currency.NONE, max_labels_count=500, default_qty_type=strategy.cash, commission_type=strategy.commission.percent, commission_value=0.01)

// =============================================================================

// STRATEGY INPUT SETTINGS

// =============================================================================

// ---------------

// Risk Management

// ---------------

swingLength = input.int(15, "Swing High/Low Lookback Length", group='Strategy: Risk Management', tooltip='Stop Loss is calculated by the swing high or low over the previous X candles')

accountRiskPercent = input.float(2, "Account percent loss per trade", step=0.1, group='Strategy: Risk Management', tooltip='Each trade will risk X% of the account balance')

profitFactor = input.float(2, "Profit Factor (R:R Ratio)", step = 0.1, group='Strategy: Risk Management')

useAtrOverride = input.bool(true, "Use Swing High/Low ATR Override", group='Strategy: Risk Management', tooltip='In some cases price may not have a large enough (if any) swing withing previous X candles. Turn this on to use an ATR value when swing high/low is lower than the given ATR value')

atrMultiplier = input.int(1, "Swing High/Low ATR Override Multiplier", group='Strategy: Risk Management')

atrLength = input.int(14, "Swing High/Low ATR Override Length", group='Strategy: Risk Management')

// -----------------

// Strategy Settings

// -----------------

pullbackLength = input.int(5, "Pullback Lookback Length", group='Strategy: Settings', tooltip='Number of candles to consider for a pullback into the moving averages (prerequisite for trade entry)')

// ----------

// Date Range

// ----------

start_year = input.int(title='Start Date', defval=2022, minval=2010, maxval=3000, group='Strategy: Date Range', inline='1')

start_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

start_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

end_year = input.int(title='End Date', defval=2023, minval=1800, maxval=3000, group='Strategy: Date Range', inline='2')

end_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

end_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

in_date_range = time >= timestamp(syminfo.timezone, start_year, start_month, start_date, 0, 0) and time < timestamp(syminfo.timezone, end_year, end_month, end_date, 0, 0)

// =============================================================================

// INDICATORS

// =============================================================================

// ---------------

// SuperIchi [LUX]

// ---------------

tenkan_len = input(9,'Tenkan ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

tenkan_mult = input(2.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

kijun_len = input(26,'Kijun ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

kijun_mult = input(4.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

spanB_len = input(52,'Senkou Span B ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

spanB_mult = input(6.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

offset = input(26,'Displacement', inline='SuperIchi', group='Indicator: SuperIchi Settings')

//------------------------------------------------------------------------------

avg(src,length,mult)=>

atr = ta.atr(length)*mult

up = hl2 + atr

dn = hl2 - atr

upper = 0.,lower = 0.

upper := src[1] < upper[1] ? math.min(up,upper[1]) : up

lower := src[1] > lower[1] ? math.max(dn,lower[1]) : dn

os = 0,max = 0.,min = 0.

os := src > upper ? 1 : src < lower ? 0 : os[1]

spt = os == 1 ? lower : upper

max := ta.cross(src,spt) ? math.max(src,max[1]) : os == 1 ? math.max(src,max[1]) : spt

min := ta.cross(src,spt) ? math.min(src,min[1]) : os == 0 ? math.min(src,min[1]) : spt

math.avg(max,min)

//------------------------------------------------------------------------------

tenkan = avg(close,tenkan_len,tenkan_mult)

kijun = avg(close,kijun_len,kijun_mult)

senkouA = math.avg(kijun,tenkan)

senkouB = avg(close,spanB_len,spanB_mult)

//------------------------------------------------------------------------------

tenkan_css = #2157f3 //blue

kijun_css = #ff5d00 //red

cloud_a = color.new(color.teal,80)

cloud_b = color.new(color.red,80)

chikou_css = #7b1fa2

plot(tenkan,'Tenkan-Sen',tenkan_css)

plot(kijun,'Kijun-Sen',kijun_css)

plot(ta.crossover(tenkan,kijun) ? kijun : na,'Crossover',#2157f3,3,plot.style_circles)

plot(ta.crossunder(tenkan,kijun) ? kijun : na,'Crossunder',#ff5d00,3,plot.style_circles)

A = plot(senkouA,'Senkou Span A',na,offset=offset-1)

B = plot(senkouB,'Senkou Span B',na,offset=offset-1)

fill(A,B,senkouA > senkouB ? cloud_a : cloud_b)

plot(close,'Chikou',chikou_css,offset=-offset+1,display=display.none)

// =============================================================================

// STRATEGY LOGIC

// =============================================================================

plotchar(kijun, "kijun", "", location = location.top)

plotchar(senkouA[offset-1], "senkouA", "", location = location.top)

plotchar(tenkan > kijun, "line above", "", location = location.top)

plotchar(close > tenkan, "price above", "", location = location.top)

plotchar(kijun > senkouA[offset-1], "above cloud", "", location = location.top)

// blue line above red line + price above both lines + both lines above cloud

longSen = tenkan > kijun and close > tenkan and kijun > senkouA[offset-1]

// red line below blue line + price below both lines + both lines below cloud

shortSen = tenkan < kijun and close < tenkan and kijun < senkouA[offset-1]

plotchar(longSen, "longSen", "", location = location.top)

plotchar(shortSen, "shortSen", "", location = location.top)

// Cloud is green

longSenkou = senkouA[offset-1] > senkouB[offset-1]

// Cloud is red

shortSenkou = senkouA[offset-1] < senkouB[offset-1]

// price must have pulled back below sen lines before entry

barsSinceLongPullback = ta.barssince(close < kijun and close < tenkan)

longPullback = barsSinceLongPullback <= pullbackLength

// price must have pulled back above sen lines before entry

barsSinceShortPullback = ta.barssince(close > kijun and close > tenkan)

shortPullback = barsSinceShortPullback <= pullbackLength

// plotchar(lowestClose, "lowestClose", "", location = location.top)

// plotchar(highestClose, "highestClose", "", location = location.top)

inLong = strategy.position_size > 0

inShort = strategy.position_size < 0

longCondition = longSen and longSenkou and longPullback and in_date_range

shortCondition = shortSen and shortSenkou and shortPullback and in_date_range

swingLow = ta.lowest(source=low, length=swingLength)

swingHigh = ta.highest(source=high, length=swingLength)

atr = useAtrOverride ? ta.atr(atrLength) * atrMultiplier : 0

longSl = math.min(close - atr, swingLow)

shortSl = math.max(close + atr, swingHigh)

longStopPercent = math.abs((1 - (longSl / close)) * 100)

shortStopPercent = math.abs((1 - (shortSl / close)) * 100)

longTpPercent = longStopPercent * profitFactor

shortTpPercent = shortStopPercent * profitFactor

longTp = close + (close * (longTpPercent / 100))

shortTp = close - (close * (shortTpPercent / 100))

// Position sizing (default risk 2% per trade)

riskAmt = strategy.equity * accountRiskPercent / 100

longQty = math.abs(riskAmt / longStopPercent * 100) / close

shortQty = math.abs(riskAmt / shortStopPercent * 100) / close

if (longCondition and not inLong)

strategy.entry("Long", strategy.long, qty=longQty)

strategy.exit("Long SL/TP", from_entry="Long", stop=longSl, limit=longTp, alert_message='Long SL Hit')

buyLabel = label.new(x=bar_index, y=high[1], color=color.green, style=label.style_label_up)

label.set_y(id=buyLabel, y=low)

label.set_tooltip(id=buyLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + "\nQty: " + str.tostring(longQty) + "\nSwing low: " + str.tostring(swingLow) + "\nStop Percent: " + str.tostring(longStopPercent) + "\nTP Percent: " + str.tostring(longTpPercent))

if (shortCondition and not inShort)

strategy.entry("Short", strategy.short, qty=shortQty)

strategy.exit("Short SL/TP", from_entry="Short", stop=shortSl, limit=shortTp, alert_message='Short SL Hit')

sellLabel = label.new(x=bar_index, y=high[1], color=color.red, style=label.style_label_up)

label.set_y(id=sellLabel, y=low)

label.set_tooltip(id=sellLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + "\nQty: " + str.tostring(shortQty) + "\nSwing high: " + str.tostring(swingHigh) + "\nStop Percent: " + str.tostring(shortStopPercent) + "\nTP Percent: " + str.tostring(shortTpPercent))