Com base na estratégia de tendência dinâmica envolvente

Visão geral

A estratégia de engorda dinâmica é uma estratégia de negociação na direção da tendência com base na forma de engorda. A estratégia usa a variabilidade do mercado para identificar a variabilidade do intervalo de flutuação real média (ATR), o indicador de super tendência para determinar a direção da tendência do mercado, fazendo uma operação de tomada de posse quando coincide com a forma de engorda e coincide com a direção da tendência.

Princípio da estratégia

- Calcule o ATR, que é usado para medir a volatilidade do mercado.

- Calcular indicadores de super tendências para determinar a direção das principais tendências do mercado.

- Definir as condições de mercado de títulos múltiplos e de mercado de títulos vazios.

- Identificar as formas de absorção multicapital (em alta) e absorção vazia (em baixa) em conformidade com a direção da tendência.

- Stop loss e stop loss são calculados de acordo com a forma de ingestão.

- Quando se identifica uma forma de absorção e coincide com a direção da tendência, a operação de fazer mais ou fazer menos é realizada.

- Quando o preço toca em um ponto de parada ou de perda, é feita uma parada.

- Identifique a forma de deglutição no gráfico.

Análise de vantagens estratégicas

A estratégia tem as seguintes vantagens:

- Combinando a absorção de formas com a identificação de tendências de sinais de negociação, para melhorar a qualidade do sinal.

- A capacidade de identificar os pontos de inflexão das tendências e de operar de forma direcionada.

- Os sinais são mais claros e fáceis de entender.

- A estratégia de Stop Loss Engulfamento segue a tendência e controla o risco.

- A estrutura do código é clara e fácil de otimizar e melhorar.

Análise de risco estratégico

A estratégia também apresenta alguns riscos:

- A forma de engolir pode ser uma falsa ruptura, e a identificação errada pode causar prejuízos.

- Dificuldade em entender os parâmetros do formato de engolir, como o tamanho do volume, a duração do tempo, etc.

- O mecanismo de avaliação de tendências é imperfeito e pode levar a operações que não correspondem a tendências.

- A configuração de stop loss e stop loss depende da experiência e pode ser muito subjetiva.

- O efeito depende da otimização de parâmetros, que requer uma grande quantidade de verificação de dados históricos.

Os riscos acima mencionados podem ser controlados e melhorados através dos seguintes métodos:

- Em combinação com outros indicadores técnicos, filtra os falsos sinais de ruptura.

- Utilizando métodos de cálculo de parâmetros mais robustos, como o ATR adaptado.

- Aumentar a fiabilidade dos mecanismos de avaliação de tendências, como a introdução de modelos de aprendizagem de máquina.

- O uso de algoritmos genéticos e outros meios para encontrar a melhor combinação de parâmetros.

- Retestando em uma janela de tempo mais longa para garantir a estabilidade dos parâmetros.

Direção de otimização da estratégia

A estratégia tem muito espaço para otimização:

- A introdução de modelos de aprendizagem de máquina pode melhorar a precisão do julgamento de tendências.

- Combinação de novos métodos de identificação de formas para melhorar a identificação de formas de engolir.

- Otimizar o ponto de parada e perda usando a estratégia de parada e perda mais recente.

- Pode-se desenvolver estratégias de ruptura de engorda baseadas em dados de alta frequência mais adequadas para operações de linha curta.

- Pode ser aplicado em diferentes variedades para ajuste e otimização de parâmetros.

Resumir

Em geral, a estratégia de engordar tendências dinâmicas, combinada com o julgamento de tendências com precisão, forma uma estratégia de negociação razoável. No processo de aplicação, a estabilidade e a lucratividade da estratégia podem ser aumentadas ainda mais através da otimização de parâmetros, controle de risco e introdução de novas tecnologias.

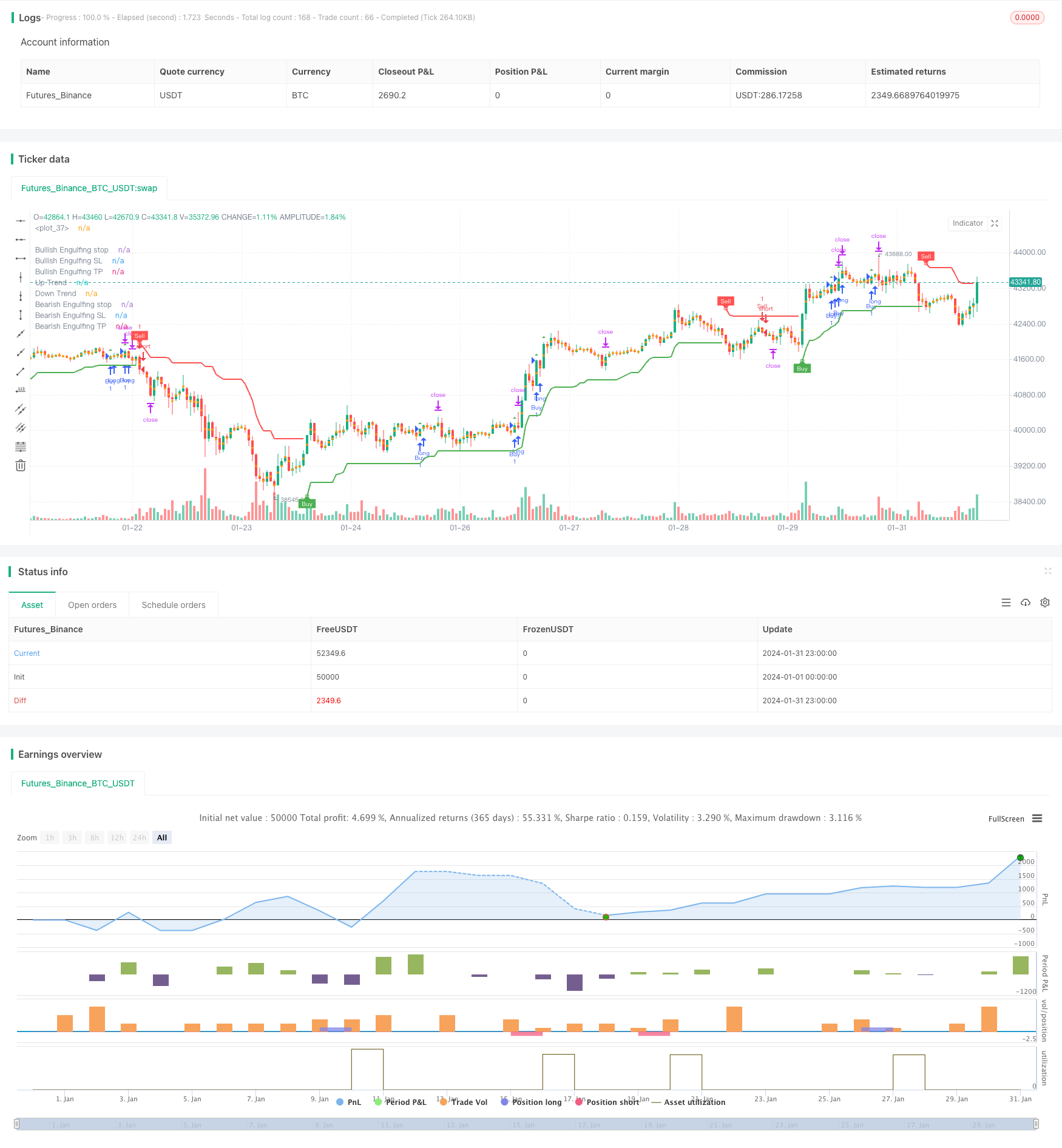

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Malikdrajat

//@version=4

strategy("Engulfing with Trend", overlay=true)

Periods = input(title="ATR Period", type=input.integer, defval=10)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3.0)

changeATR= input(title="Change ATR Calculation Method ?", type=input.bool, defval=true)

showsignals = input(title="Show Buy/Sell Signals ?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

atr2 = sma(tr, Periods)

atr= changeATR ? atr(Periods) : atr2

up=src-(Multiplier*atr)

up1 = nz(up[1],up)

up := close[1] > up1 ? max(up,up1) : up

dn=src+(Multiplier*atr)

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? min(dn, dn1) : dn

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal ? up : na, title="UpTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.green, transp=0)

plotshape(buySignal and showsignals ? up : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

dnPlot = plot(trend == 1 ? na : dn, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal ? dn : na, title="DownTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.red, transp=0)

plotshape(sellSignal and showsignals ? dn : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

mPlot = plot(ohlc4, title="", style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? (trend == 1 ? color.green : color.white) : color.white

shortFillColor = highlighting ? (trend == -1 ? color.red : color.white) : color.white

fill(mPlot, upPlot, title="UpTrend Highligter", color=longFillColor)

fill(mPlot, dnPlot, title="DownTrend Highligter", color=shortFillColor)

alertcondition(buySignal, title="SuperTrend Buy", message="SuperTrend Buy!")

alertcondition(sellSignal, title="SuperTrend Sell", message="SuperTrend Sell!")

changeCond = trend != trend[1]

alertcondition(changeCond, title="SuperTrend Direction Change", message="SuperTrend has changed direction!")

// Define Downtrend and Uptrend conditions

downtrend = trend == -1

uptrend = trend == 1

// Engulfing

boringThreshold = input(25, title="Boring Candle Threshold (%)", minval=1, maxval=100, step=1)

engulfingThreshold = input(50, title="Engulfing Candle Threshold (%)", minval=1, maxval=100, step=1)

stopLevel = input(200, title="Stop Level (Pips)", minval=1)

// Boring Candle (Inside Bar) and Engulfing Candlestick Conditions

isBoringCandle = abs(open[1] - close[1]) * 100 / abs(high[1] - low[1]) <= boringThreshold

isEngulfingCandle = abs(open - close) * 100 / abs(high - low) <= engulfingThreshold

// Bullish and Bearish Engulfing Conditions

bullEngulfing = uptrend and close[1] < open[1] and close > open[1] and not isBoringCandle and not isEngulfingCandle

bearEngulfing = downtrend and close[1] > open[1] and close < open[1] and not isBoringCandle and not isEngulfingCandle

// Stop Loss, Take Profit, and Entry Price Calculation

bullStop = close + (stopLevel * syminfo.mintick)

bearStop = close - (stopLevel * syminfo.mintick)

bullSL = low

bearSL = high

bullTP = bullStop + (bullStop - low)

bearTP = bearStop - (high - bearStop)

// Entry Conditions

enterLong = bullEngulfing and uptrend

enterShort = bearEngulfing and downtrend

// Exit Conditions

exitLong = crossover(close, bullTP) or crossover(close, bullSL)

exitShort = crossover(close, bearTP) or crossover(close, bearSL)

// Check if exit conditions are met by the next candle

exitLongNextCandle = exitLong and (crossover(close[1], bullTP[1]) or crossover(close[1], bullSL[1]))

exitShortNextCandle = exitShort and (crossover(close[1], bearTP[1]) or crossover(close[1], bearSL[1]))

// Strategy Execution

strategy.entry("Buy", strategy.long, when=enterLong )

strategy.entry("Sell", strategy.short, when=enterShort )

// Exit Conditions for Long (Buy) Positions

if (bullEngulfing and not na(bullTP) and not na(bullSL))

strategy.exit("Exit Long", from_entry="Buy", stop=bullSL, limit=bullTP)

// Exit Conditions for Short (Sell) Positions

if (bearEngulfing and not na(bearTP) and not na(bearSL))

strategy.exit("Exit Short", from_entry="Sell", stop=bearSL, limit=bearTP)

// Plot Shapes and Labels

plotshape(bullEngulfing, style=shape.triangleup, location=location.abovebar, color=color.green)

plotshape(bearEngulfing, style=shape.triangledown, location=location.abovebar, color=color.red)

// Determine OP, SL, and TP

plot(bullEngulfing ? bullStop : na, title="Bullish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearStop : na, title="Bearish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bullEngulfing ? bullSL : na, title="Bullish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearSL : na, title="Bearish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bullEngulfing ? bullTP : na, title="Bullish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearTP : na, title="Bearish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)