Стратегия тренда Супер Ишимоку

Обзор

Стратегия супер-одна - это стратегия торговли трендом, основанная на торговых решениях на основе показателей супер-одна. Эта стратегия использует линию преобразования, базовую линию и связь облачных полос супер-одной индикатора для определения направления текущей тенденции и в сочетании с отклонением цены для входа.

Стратегия супер-одна применяется в основном для торговли трендами на средних и длинных линиях, чтобы получить прибыль в более крупных тенденциях. Эта стратегия также обладает сильной способностью распознавать тенденции.

Стратегический принцип

Стратегия Hyper One основывается на следующих факторах, определяющих направление торговли:

Отношения между конверсионной и базовой линиями:Когда конверсионная линия была вверх, она была вверх, когда она была вниз, она была вниз.

Цвета облачных полос:Когда облака зеленые, смотрите вверх, когда красные - вниз.

Цены изменились:Для того, чтобы попасть на рынок, необходимо вернуть цены за пределами конверсионной линии и базовой линии.

В частности, стратегические торговые сигналы:

Позвони мне.

- Переводная линия выше базовой

- Цены выше конверсионной и базовой линий

- Трансформационная линия и эталонная линия выше облачного пояса

- Цены возвращаются ниже конверсионной и базовой линий

Сигналы отпуска:

- Трансформационная линия ниже базовой

- Цены ниже конверсионной и базовой линий

- Трансформационная линия и эталонная линия ниже облачной полосы

- Цены на обратном пути и выше базовой линии

При одновременном удовлетворении сигнала “делай больше / пусто”, открытие позиции производится в соответствии с положением позиции.

Анализ преимуществ

Стратегия “Больше одного” имеет следующие преимущества:

Высокая точность определения направления тренда с использованием комбинации более одного показателя

Конверсионная линия и эталонная линия позволяют четко определить средне- и краткосрочные тенденции, а облачная полоса - долгосрочные тенденции

Условия, требующие, чтобы цена вернулась на поворотную линию, чтобы избежать убытков от ложных прорывов

Контроль риска использует наивысшую минимальную цену, установленную в течение последнего периода, чтобы эффективно контролировать одиночные потери

Уровень доходов и убытков более разумный.

Используется в различных циклах, подходит для торговли средними и длинными линиями

Стратегическая концепция ясна и понятна, есть много возможностей для оптимизации параметров

Успешно работает в различных рыночных условиях

Анализ рисков

Также существуют следующие риски:

В условиях волатильности рынка стоп-лосс может быть частым, что влияет на эффективность прибыли.

Невозможность вовремя изменить позицию при быстром изменении тренда может привести к убыткам

Установленный рентабельность не подходит для всех сортов и требует корректировки параметров для различных стандартов

Возможно, прибыль будет ограничена, если после прорыва в облачную полосу будет ограниченное пространство для подъема.

Параметры индикатора требуют повторного тестирования и оптимизации, не подходят для частого регулирования параметров

Риски можно снизить следующими способами:

Оптимизация параметров, чтобы они были более подходящими для различных циклов и разновидностей

В сочетании с другими показателями, фильтруйте входные сигналы, чтобы избежать ложных прорывов на волатильных рынках.

Динамическая настройка стоп-позиции, снижающая вероятность того, что стоп-потеря будет вызвана

Тестирование различных параметров прибыли и убытка

Использование методов, таких как графические формы, для определения силы трендового сигнала

Направление оптимизации

Стратегия “Больше одного” может быть оптимизирована в следующих аспектах:

Оптимизация параметров конверсионной и базовой линий, чтобы они соответствовали особенностям торгуемых сортов

Оптимизация параметров облачных поясов для более точного определения долгосрочных тенденций

Оптимизированные алгоритмы остановки, такие как установка остановки или динамическая остановка в соответствии с ATR

Фильтрация сигнала в сочетании с другими показателями, более широкие условия фильтрации, снижение вероятности ошибочного входа в игру

Оптимизация прибыльно-убыточных параметров, адаптация стратегии к различным сортам и циклическим особенностям

Мартингельский подход к управлению позициями, адаптированный к частоте колебаний рынка

Оптимизация параметров с использованием методов машинного обучения для повышения стабильности

Настройка различных торговых периодов для адаптации к особенностям рынка в ночное время и в промежуточное время

Подвести итог

В целом, стратегия супер-одна очень подходит для торговли средне- и долгосрочными тенденциями. Ее преимущества в определении направления тенденции в использовании показателей супер-одна очевидны, в то же время введение в сочетании с ценовой реверсией может эффективно предотвратить ошибочное введение.

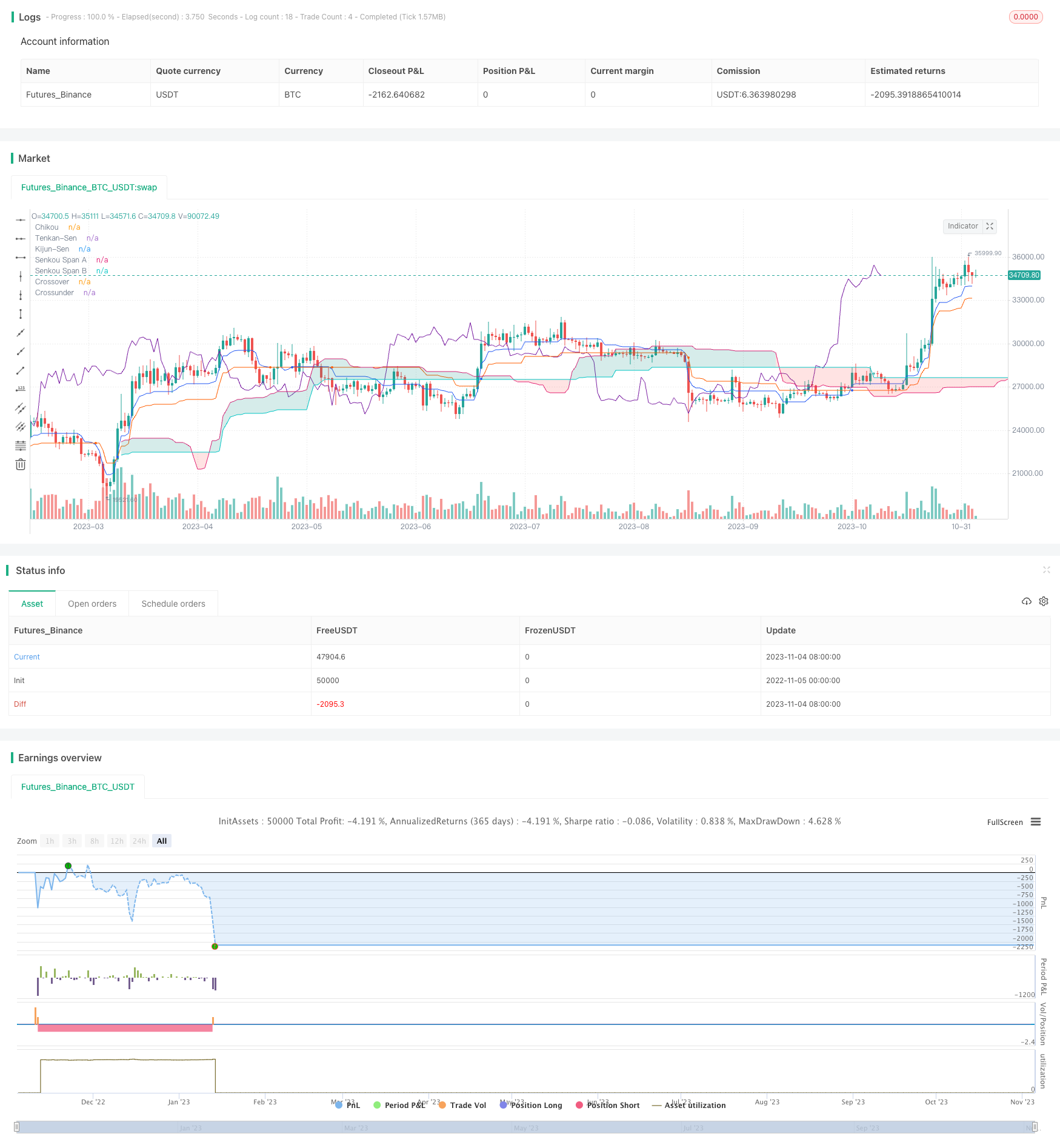

/*backtest

start: 2022-11-05 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// Strategy based on the the SuperIchi indicator.

//

// Strategy was designed for the purpose of back testing.

// See strategy documentation for info on trade entry logic.

//

// Credits:

// - SuperIchi [LUX]: LuxAlgo (https://www.tradingview.com/script/vDGd9X9y-SuperIchi-LUX/)

//@version=5

strategy("SuperIchi Strategy", overlay=true, initial_capital=1000, currency=currency.NONE, max_labels_count=500, default_qty_type=strategy.cash, commission_type=strategy.commission.percent, commission_value=0.01)

// =============================================================================

// STRATEGY INPUT SETTINGS

// =============================================================================

// ---------------

// Risk Management

// ---------------

swingLength = input.int(15, "Swing High/Low Lookback Length", group='Strategy: Risk Management', tooltip='Stop Loss is calculated by the swing high or low over the previous X candles')

accountRiskPercent = input.float(2, "Account percent loss per trade", step=0.1, group='Strategy: Risk Management', tooltip='Each trade will risk X% of the account balance')

profitFactor = input.float(2, "Profit Factor (R:R Ratio)", step = 0.1, group='Strategy: Risk Management')

useAtrOverride = input.bool(true, "Use Swing High/Low ATR Override", group='Strategy: Risk Management', tooltip='In some cases price may not have a large enough (if any) swing withing previous X candles. Turn this on to use an ATR value when swing high/low is lower than the given ATR value')

atrMultiplier = input.int(1, "Swing High/Low ATR Override Multiplier", group='Strategy: Risk Management')

atrLength = input.int(14, "Swing High/Low ATR Override Length", group='Strategy: Risk Management')

// -----------------

// Strategy Settings

// -----------------

pullbackLength = input.int(5, "Pullback Lookback Length", group='Strategy: Settings', tooltip='Number of candles to consider for a pullback into the moving averages (prerequisite for trade entry)')

// ----------

// Date Range

// ----------

start_year = input.int(title='Start Date', defval=2022, minval=2010, maxval=3000, group='Strategy: Date Range', inline='1')

start_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

start_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

end_year = input.int(title='End Date', defval=2023, minval=1800, maxval=3000, group='Strategy: Date Range', inline='2')

end_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

end_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

in_date_range = time >= timestamp(syminfo.timezone, start_year, start_month, start_date, 0, 0) and time < timestamp(syminfo.timezone, end_year, end_month, end_date, 0, 0)

// =============================================================================

// INDICATORS

// =============================================================================

// ---------------

// SuperIchi [LUX]

// ---------------

tenkan_len = input(9,'Tenkan ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

tenkan_mult = input(2.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

kijun_len = input(26,'Kijun ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

kijun_mult = input(4.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

spanB_len = input(52,'Senkou Span B ',inline='SuperIchi', group='Indicator: SuperIchi Settings')

spanB_mult = input(6.,'',inline='SuperIchi', group='Indicator: SuperIchi Settings')

offset = input(26,'Displacement', inline='SuperIchi', group='Indicator: SuperIchi Settings')

//------------------------------------------------------------------------------

avg(src,length,mult)=>

atr = ta.atr(length)*mult

up = hl2 + atr

dn = hl2 - atr

upper = 0.,lower = 0.

upper := src[1] < upper[1] ? math.min(up,upper[1]) : up

lower := src[1] > lower[1] ? math.max(dn,lower[1]) : dn

os = 0,max = 0.,min = 0.

os := src > upper ? 1 : src < lower ? 0 : os[1]

spt = os == 1 ? lower : upper

max := ta.cross(src,spt) ? math.max(src,max[1]) : os == 1 ? math.max(src,max[1]) : spt

min := ta.cross(src,spt) ? math.min(src,min[1]) : os == 0 ? math.min(src,min[1]) : spt

math.avg(max,min)

//------------------------------------------------------------------------------

tenkan = avg(close,tenkan_len,tenkan_mult)

kijun = avg(close,kijun_len,kijun_mult)

senkouA = math.avg(kijun,tenkan)

senkouB = avg(close,spanB_len,spanB_mult)

//------------------------------------------------------------------------------

tenkan_css = #2157f3 //blue

kijun_css = #ff5d00 //red

cloud_a = color.new(color.teal,80)

cloud_b = color.new(color.red,80)

chikou_css = #7b1fa2

plot(tenkan,'Tenkan-Sen',tenkan_css)

plot(kijun,'Kijun-Sen',kijun_css)

plot(ta.crossover(tenkan,kijun) ? kijun : na,'Crossover',#2157f3,3,plot.style_circles)

plot(ta.crossunder(tenkan,kijun) ? kijun : na,'Crossunder',#ff5d00,3,plot.style_circles)

A = plot(senkouA,'Senkou Span A',na,offset=offset-1)

B = plot(senkouB,'Senkou Span B',na,offset=offset-1)

fill(A,B,senkouA > senkouB ? cloud_a : cloud_b)

plot(close,'Chikou',chikou_css,offset=-offset+1,display=display.none)

// =============================================================================

// STRATEGY LOGIC

// =============================================================================

plotchar(kijun, "kijun", "", location = location.top)

plotchar(senkouA[offset-1], "senkouA", "", location = location.top)

plotchar(tenkan > kijun, "line above", "", location = location.top)

plotchar(close > tenkan, "price above", "", location = location.top)

plotchar(kijun > senkouA[offset-1], "above cloud", "", location = location.top)

// blue line above red line + price above both lines + both lines above cloud

longSen = tenkan > kijun and close > tenkan and kijun > senkouA[offset-1]

// red line below blue line + price below both lines + both lines below cloud

shortSen = tenkan < kijun and close < tenkan and kijun < senkouA[offset-1]

plotchar(longSen, "longSen", "", location = location.top)

plotchar(shortSen, "shortSen", "", location = location.top)

// Cloud is green

longSenkou = senkouA[offset-1] > senkouB[offset-1]

// Cloud is red

shortSenkou = senkouA[offset-1] < senkouB[offset-1]

// price must have pulled back below sen lines before entry

barsSinceLongPullback = ta.barssince(close < kijun and close < tenkan)

longPullback = barsSinceLongPullback <= pullbackLength

// price must have pulled back above sen lines before entry

barsSinceShortPullback = ta.barssince(close > kijun and close > tenkan)

shortPullback = barsSinceShortPullback <= pullbackLength

// plotchar(lowestClose, "lowestClose", "", location = location.top)

// plotchar(highestClose, "highestClose", "", location = location.top)

inLong = strategy.position_size > 0

inShort = strategy.position_size < 0

longCondition = longSen and longSenkou and longPullback and in_date_range

shortCondition = shortSen and shortSenkou and shortPullback and in_date_range

swingLow = ta.lowest(source=low, length=swingLength)

swingHigh = ta.highest(source=high, length=swingLength)

atr = useAtrOverride ? ta.atr(atrLength) * atrMultiplier : 0

longSl = math.min(close - atr, swingLow)

shortSl = math.max(close + atr, swingHigh)

longStopPercent = math.abs((1 - (longSl / close)) * 100)

shortStopPercent = math.abs((1 - (shortSl / close)) * 100)

longTpPercent = longStopPercent * profitFactor

shortTpPercent = shortStopPercent * profitFactor

longTp = close + (close * (longTpPercent / 100))

shortTp = close - (close * (shortTpPercent / 100))

// Position sizing (default risk 2% per trade)

riskAmt = strategy.equity * accountRiskPercent / 100

longQty = math.abs(riskAmt / longStopPercent * 100) / close

shortQty = math.abs(riskAmt / shortStopPercent * 100) / close

if (longCondition and not inLong)

strategy.entry("Long", strategy.long, qty=longQty)

strategy.exit("Long SL/TP", from_entry="Long", stop=longSl, limit=longTp, alert_message='Long SL Hit')

buyLabel = label.new(x=bar_index, y=high[1], color=color.green, style=label.style_label_up)

label.set_y(id=buyLabel, y=low)

label.set_tooltip(id=buyLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + "\nQty: " + str.tostring(longQty) + "\nSwing low: " + str.tostring(swingLow) + "\nStop Percent: " + str.tostring(longStopPercent) + "\nTP Percent: " + str.tostring(longTpPercent))

if (shortCondition and not inShort)

strategy.entry("Short", strategy.short, qty=shortQty)

strategy.exit("Short SL/TP", from_entry="Short", stop=shortSl, limit=shortTp, alert_message='Short SL Hit')

sellLabel = label.new(x=bar_index, y=high[1], color=color.red, style=label.style_label_up)

label.set_y(id=sellLabel, y=low)

label.set_tooltip(id=sellLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + "\nQty: " + str.tostring(shortQty) + "\nSwing high: " + str.tostring(swingHigh) + "\nStop Percent: " + str.tostring(shortStopPercent) + "\nTP Percent: " + str.tostring(shortTpPercent))