Стратегия скользящей средней и индекса относительной силы

Обзор

Стратегия Moving Average Relative Strength Index - это количественная торговая стратегия, которая использует одновременно движущиеся средние и относительно сильные индикаторы в качестве торговых сигналов. Эта стратегия создает торговые сигналы, чтобы захватить возможности в рыночных тенденциях, сравнивая цены с движущимися средними и относительно сильными индикаторами.

Стратегический принцип

Стратегия основана на двух показателях:

- Простая скользящая средняя ((SMA): отражает среднюю тенденцию цены.

- Относительно сильный индикатор (RSI): отражает сильную слабость цены.

Основная логика стратегии:

Когда линия RSI ниже движущегося среднего, она считается зоной перепродажи, что означает, что акция недооценена, что вызывает сигнал покупки; когда линия RSI выше движущегося среднего, она считается зоной перепродажи, что означает, что акция недооценена, что вызывает сигнал продажи.

Это означает, что скользящие средние отражают, в некоторой степени, справедливую стоимость акций, а RSI представляет собой текущую слабость акций. Если RSI выше или ниже скользящих средних, это означает, что есть возможность для их обратного развития.

В частности, эта стратегия генерирует торговые сигналы следующими шагами:

- Рассчитывание значения RSI для акций, а также простых скользящих средних

- Сравнение величины RSI и скользящей средней

- Когда RSI пересекает скользящую среднюю, это создает сигнал продажи.

- Когда RSI пересекает подвижную среднюю, создается сигнал покупки

- Установка стоп-постов и перемещение стоп-постов для управления рисками

Стратегические преимущества

Эта стратегия объединяет трендовые оценки движущихся средних и сверхпокупки и сверхпродажи RSI, чтобы эффективно оценить переломные моменты рынка, используя преимущества различных индикаторов.

Основные преимущества:

- Движущиеся средние эффективно указывают на тенденцию цен

- RSI может отражать перекуп и перепродажу

- Двойные показатели помогают более точно определить рыночные переломы

- Можно установить точку остановки, чтобы контролировать риск

Стратегический риск

Однако эта стратегия также несет в себе некоторые риски:

- Существует вероятность того, что индикатор даст ошибочный сигнал, который может привести к ненужным потерям

- В случае сильных потрясений стоп-ложа могут быть нарушены, что может привести к большим убыткам.

- Неправильная настройка параметров также может повлиять на эффективность стратегии

Для того, чтобы контролировать риски, можно оптимизировать их следующим образом:

- Настройка параметров движущихся средних и RSI для повышения надежности сигналов индикатора

- Ослабление точки остановки, чтобы избежать слишком частого срабатывания

- Применение мобильных методов остановки, таких как остановка DYNAMIC, чтобы сделать остановку более гибкой

Направление оптимизации стратегии

Стратегия может быть оптимизирована в следующих направлениях:

- Испытание комбинаций параметров различных циклов для поиска оптимальных параметров

- Добавление фильтров для других показателей, таких как показатели загруженности, повышает надежность сигнала

- Оптимизация стратегий по прекращению убытков, чтобы сделать их более динамичными и рациональными

- Создание механизмов оптимизации адаптивных параметров в сочетании с технологиями, такими как глубокое обучение

- Добавление модуля управления позициями, динамическое изменение позиций в зависимости от рыночных условий

Стабильность и рентабельность стратегии могут постоянно повышаться путем оптимизации параметров, оптимизации показателей и оптимизации управления рисками.

Подвести итог

Стратегия движущихся средних и относительно сильных индикаторов одновременно использует оценку ценовых тенденций и оценку перекупа и перепродажи, чтобы эффективно оценивать рыночные переломные моменты и использовать возможности для переворота. Эта стратегия проста, практична, контролируется риском и является практической количественной торговой стратегией.

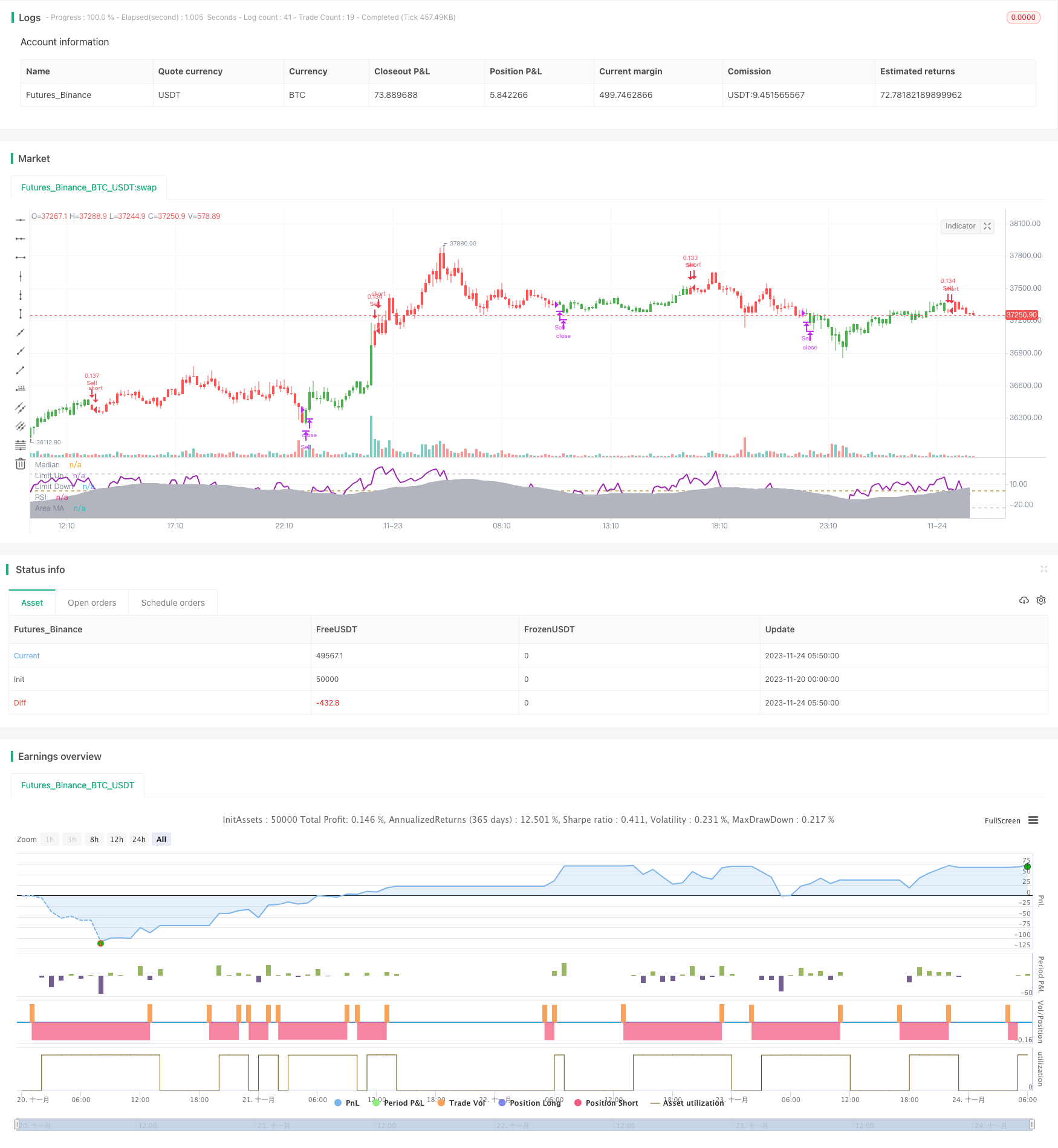

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-24 06:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "RSI versus SMA", shorttitle = "RSI vs SMA", overlay = false, pyramiding = 0, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, currency = currency.GBP)

// Revision: 1

// Author: @JayRogers

//

// *** USE AT YOUR OWN RISK ***

// - Nothing is perfect, and all decisions by you are on your own head. And stuff.

//

// Description:

// - It's RSI versus a Simple Moving Average.. Not sure it really needs much more description.

// - Should not repaint - Automatically offsets by 1 bar if anything other than "open" selected as RSI source.

// === INPUTS ===

// rsi

rsiSource = input(defval = open, title = "RSI Source")

rsiLength = input(defval = 8, title = "RSI Length", minval = 1)

// sma

maLength = input(defval = 34, title = "MA Period", minval = 1)

// invert trade direction

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// risk management

useStop = input(defval = false, title = "Use Initial Stop Loss?")

slPoints = input(defval = 25, title = "Initial Stop Loss Points", minval = 1)

useTS = input(defval = true, title = "Use Trailing Stop?")

tslPoints = input(defval = 120, title = "Trail Points", minval = 1)

useTSO = input(defval = false, title = "Use Offset For Trailing Stop?")

tslOffset = input(defval = 20, title = "Trail Offset Points", minval = 1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// delay for direction change actions

switchDelay(exp, len) =>

average = len >= 2 ? sum(exp, len) / len : exp[1]

up = exp > average

down = exp < average

state = up ? true : down ? false : up[1]

// === /BASE FUNCTIONS ===

// === SERIES and VAR ===

// rsi

shunt = rsiSource == open ? 0 : 1

rsiUp = rma(max(change(rsiSource[shunt]), 0), rsiLength)

rsiDown = rma(-min(change(rsiSource[shunt]), 0), rsiLength)

rsi = (rsiDown == 0 ? 100 : rsiUp == 0 ? 0 : 100 - (100 / (1 + rsiUp / rsiDown))) - 50 // shifted 50 points to make 0 median

// sma of rsi

rsiMa = sma(rsi, maLength)

// self explanatory..

tradeDirection = tradeInvert ? 0 <= rsiMa ? true : false : 0 >= rsiMa ? true : false

// === /SERIES ===

// === PLOTTING ===

barcolor(color = tradeDirection ? green : red, title = "Bar Colours")

// hlines

medianLine = hline(0, title = 'Median', color = #996600, linewidth = 1)

limitUp = hline(25, title = 'Limit Up', color = silver, linewidth = 1)

limitDown = hline(-25, title = 'Limit Down', color = silver, linewidth = 1)

// rsi and ma

rsiLine = plot(rsi, title = 'RSI', color = purple, linewidth = 2, style = line, transp = 50)

areaLine = plot(rsiMa, title = 'Area MA', color = silver, linewidth = 1, style = area, transp = 70)

// === /PLOTTING ===

goLong() => not tradeDirection[1] and tradeDirection

killLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Buy", long = true, when = goLong())

strategy.close(id = "Buy", when = killLong())

goShort() => tradeDirection[1] and not tradeDirection

killShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Sell", long = false, when = goShort())

strategy.close(id = "Sell", when = killShort())

if (useStop)

strategy.exit("XSL", from_entry = "Buy", loss = slPoints)

strategy.exit("XSS", from_entry = "Sell", loss = slPoints)

// if we're using the trailing stop

if (useTS and useTSO) // with offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints, trail_offset = tslOffset)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints, trail_offset = tslOffset)

if (useTS and not useTSO) // without offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints)