ڈبل ریورسل ٹریڈنگ کی حکمت عملی

جائزہ

ڈبل الٹ ٹریڈنگ حکمت عملی دو ذیلی حکمت عملیوں کو جوڑ کر “123 الٹ” اور “N روٹ K لائن مسلسل نیچے” کے ساتھ مل کر ، رجحان الٹ ہونے پر موثر انداز میں تجارت کے مواقع پر قبضہ کرنے کا اثر حاصل کرتی ہے۔ یہ حکمت عملی درمیانی لمبی لائن ٹریڈنگ کے لئے موزوں ہے۔

حکمت عملی کا اصول

123 پلٹائیں

123 ریورس کی ذیلی حکمت عملی کا اصول یہ ہے:

موجودہ دو دن کی اختتامی قیمت میں الٹ (یعنی اگر پچھلے دن کی اختتامی قیمت پچھلے دو دن سے زیادہ ہے تو ، موجودہ اختتامی قیمت پچھلے دن سے کم ہے) ، اور 9 تاریخ کو اسٹاک کے لائن کا فاسٹ رینڈم اشارے 50 سے کم ہے۔ موجودہ دو دن کی اختتامی قیمت میں الٹ (یعنی اگر پچھلے دن کی اختتامی قیمت پچھلے دو دن سے کم ہے تو ، موجودہ اختتامی قیمت پچھلے دن سے زیادہ ہے) ، اور 9 تاریخ کو اسٹاک کے لائن کا فاسٹ رینڈم اشارے 50 سے زیادہ ہے۔

اس ذیلی حکمت عملی نے پہلے دو دن کے اختتامی قیمتوں میں الٹ جانے کا فیصلہ کیا ، اور اس کے ساتھ ساتھ بے ترتیب اشارے کے ساتھ مل کر رجحان کی تبدیلی کا وقت طے کیا ، تاکہ رجحان کی تبدیلی کو موثر انداز میں پکڑنے کا اثر حاصل کیا جاسکے۔

این روٹ کے لائن میں مسلسل کمی

“N روٹ K لائن مسلسل گرنے” ذیلی حکمت عملی کا اصول یہ ہے:

اعدادوشمار کہ آیا حالیہ N جڑ K لائن بند ہونے والی قیمت میں مسلسل کمی آئی ہے ، اگر کمی N جڑ تک پہنچ جائے تو ، اس سے کم قیمت کا اشارہ پیدا ہوتا ہے۔

یہ ذیلی حکمت عملی رجحان کے الٹ جانے کے وقت کا تعین کرتی ہے جس میں K لائنوں کی ایک خاص تعداد میں لگاتار گرنے کا فیصلہ کیا جاتا ہے۔

ڈبل مجموعہ سگنل

ڈبل ریورس ٹریڈنگ حکمت عملی مندرجہ بالا دو ذیلی حکمت عملیوں کا مجموعہ ہے۔ جب دونوں بیک وقت زیادہ یا کم سگنل پیدا کرتے ہیں تو ، اصل میں آرڈر دیا جاتا ہے۔

اس طرح سے کچھ غلط اشارے کے اشارے کو فلٹر کیا جاسکتا ہے ، جس سے تجارتی سگنل زیادہ قابل اعتماد ہوجاتے ہیں۔ اس کے ساتھ ساتھ الٹ کے اشارے اور لگاتار گرنے کے اشارے کے ساتھ مل کر ، رجحان کے الٹ ہونے کا وقت زیادہ درست اندازہ لگایا جاسکتا ہے۔

حکمت عملی کا تجزیہ

ڈبل ریورس ٹریڈنگ کی حکمت عملی کے درج ذیل فوائد ہیں:

متعدد ذیلی حکمت عملیوں کو ملا کر ، جعلی سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، جس سے سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

123 الٹ حکمت عملی مختصر مدت میں رجحان الٹ پوائنٹس کا درست اندازہ لگاسکتی ہے۔ N روٹ K لائن کی مسلسل کمی درمیانی اور طویل مدتی رجحان الٹ کا اندازہ لگاسکتی ہے۔ دونوں کا استعمال درمیانی اور لمبی لائن کی سطح پر قلیل مدتی تجارتی مواقع کو پکڑنے کے لئے کیا جاسکتا ہے۔

اسٹاک کے لائن انڈیکس کا استعمال کرتے ہوئے ، مختلف اقسام کے لئے لچکدار پیرامیٹرز کو ایڈجسٹ کریں۔

حکمت عملی سادہ اور واضح ہے، سمجھنے اور اس پر عمل کرنے میں آسان ہے، اور ابتدائی سیکھنے کے لئے موزوں ہے۔

اپنی مرضی کے مطابق ذیلی حکمت عملی کے پیرامیٹرز کو مختلف اقسام کے لئے بہتر بنایا جاسکتا ہے تاکہ حکمت عملی کی موافقت کو بہتر بنایا جاسکے۔

حکمت عملی کے خطرے کا تجزیہ

ڈبل ریورس ٹریڈنگ کی حکمت عملی میں کچھ خطرات بھی ہیں:

ریورس سگنل میں غلط اطلاعات ہوسکتی ہیں۔ مجموعی سگنل غلط اطلاعات کے خطرے کو کم کرسکتے ہیں ، لیکن مکمل طور پر اس سے گریز نہیں کیا جاسکتا ہے۔ اس کو روکنے کی حکمت عملی کے ساتھ مل کر استعمال کرنے کی سفارش کی گئی ہے۔

ذیلی حکمت عملی سادہ اشارے استعمال کرتی ہے ، جو پیچیدہ حالات کے لئے موزوں نہیں ہوسکتی ہے۔ مزید تکنیکی اشارے یا مشین لرننگ کو متعارف کرانے پر غور کیا جاسکتا ہے تاکہ حکمت عملی کی موافقت کو بہتر بنایا جاسکے۔

ذیلی حکمت عملی کے پیرامیٹرز کو مختلف اقسام کے لئے بہتر بنانے کی ضرورت ہے ، ورنہ اس میں فٹ ہونے کا مسئلہ ہوسکتا ہے۔

ریورس ٹرانسمیشن کی حکمت عملی طویل اور درمیانی لائنوں کے لئے موزوں ہے ، جس میں مختصر مدت میں بیعانہ کا خطرہ ہے۔ پوزیشن کی مدت کو مناسب طریقے سے ایڈجسٹ کیا جانا چاہئے۔

ایک الٹ سگنل رجحان میں چھوٹے پیمانے پر ایڈجسٹمنٹ مرحلے میں ظاہر ہوسکتا ہے ، اس بات کو یقینی بنانے کے لئے کہ حکمت عملی کی سمت بڑے رجحان کے ساتھ مطابقت رکھتی ہے ، رجحان کے فیصلے کے ساتھ مل کر۔

حکمت عملی کی اصلاح کی سمت

ڈبل ریورس ٹریڈنگ کی حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے۔

مزید تکنیکی اشارے کے فیصلے متعارف کروانا ، کثیر عنصر ماڈل بنانا ، حکمت عملی کو پیچیدہ حالات میں موافقت کی صلاحیت کو بہتر بنانا۔ مثال کے طور پر چلتی اوسط ، برلن بینڈ اور دیگر اشارے متعارف کروانا۔

مشین لرننگ ماڈل کی تشخیص میں اضافہ کریں ، مشین لرننگ کا استعمال کثیر جہتی خصوصیات کی ماڈلنگ کے لئے کریں ، سگنل کی درستگی کو بہتر بنائیں۔ مثال کے طور پر بے ترتیب جنگل یا نیورل نیٹ ورک کو K لائنوں کی تشخیص کے لئے متعارف کروائیں۔

پیرامیٹرز کی ترتیب کو بہتر بنائیں ، مختلف نسلوں کے لئے پیرامیٹرز کی تربیت کریں ، پیرامیٹرز کی موافقت کو بہتر بنائیں۔ مثال کے طور پر ، پیرامیٹرز کے مجموعے کو بہتر بنانے کے لئے جینیاتی الگورتھم کا استعمال کریں۔

اسٹاپ اسٹریٹجی کے ساتھ مل کر ، اسٹاپ اسٹریٹجی کو مضبوط بنانے کے لئے واحد اسٹاپ کو کنٹرول کرنے کے لئے خطرے پر قابو پالیں۔ اسٹاپ پوزیشن کو ڈیٹا سے چلنے والی اصلاح بھی کی جاسکتی ہے۔

متحرک پوزیشن مینجمنٹ میکانزم تیار کریں ، جو مارکیٹ کے حالات اور ذیلی حکمت عملی کے نتائج کے مطابق پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کرے ، تاکہ خطرہ کم ہوجائے۔

رجحان کا فیصلہ کرنے والے ماڈیول کو متعارف کروائیں ، تاکہ ذیلی حکمت عملی سے پیدا ہونے والے سگنل بڑے رجحان سے متضاد ہوں۔ مثال کے طور پر ، اوسط لائن کا فیصلہ کرنے والا رجحان متعارف کروائیں۔

خلاصہ کریں۔

ڈبل ریورس ٹریڈنگ حکمت عملی 123 ریورس اور N روٹ K لائن کے ساتھ دو ذیلی حکمت عملیوں کو جوڑ کر ، رجحان کی واپسی کے وقت کو موثر انداز میں حاصل کرتی ہے۔ یہ حکمت عملی درمیانی لمبی لائن کی پوزیشنوں کے ل suitable موزوں ہے ، غلط سگنل کو مؤثر طریقے سے فلٹر کرسکتی ہے ، اور رجحان کی واپسی کے وقت ایک قابل اعتماد تجارتی موقع فراہم کرتی ہے۔ تاہم ، اس حکمت عملی میں کچھ حدود بھی ہیں ، جس میں زیادہ تکنیکی اشارے کو بہتر بنانے کی ضرورت ہے ، اور اس سے زیادہ پیچیدہ مارکیٹ کے ماحول کو اپنانے کے ل risk خطرہ کو کم کرنے کے لئے اس کی پوزیشن کو روکنے اور اس کی پوزیشن کے انتظام کے طریقہ کار کے ساتھ مل کر کام کرنا ہے۔ مجموعی طور پر ، ڈبل ریورس ٹریڈنگ حکمت عملی ایک آسان براہ راست رجحان کی حکمت عملی کو تبدیل کرنے کا راستہ فراہم کرتی ہے ، جو ابتدائی افراد کے لئے حکمت عملی کو سمجھنے اور سیکھنے کے لئے اچھا تجارتی مواد ہے۔

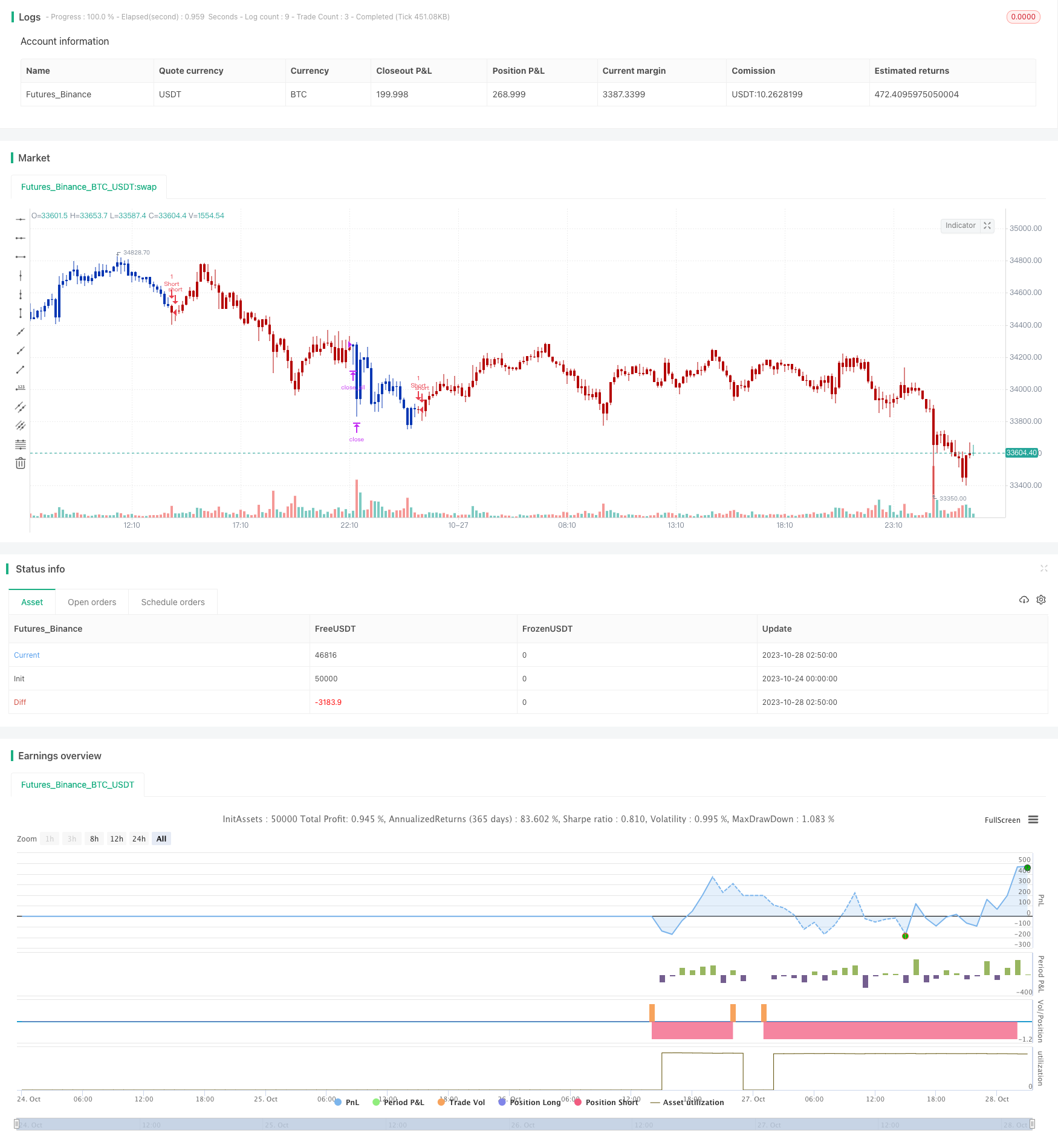

/*backtest

start: 2023-10-24 00:00:00

end: 2023-10-28 03:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 24/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Evaluates for n number of consecutive lower closes. Returns a value

// of 1 when the condition is true or 0 when false.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

NBD(nLength) =>

pos = 0.0

nCounter = 0

nCounter := iff(close[1] <= open[1], nz(nCounter[1],0)+1,

iff(close[1] > open[1], 0, nCounter))

C2 = iff(nCounter >= nLength, 1, 0)

posprice = 0.0

posprice := iff(C2== 1, close, nz(posprice[1], 0))

pos := iff(posprice > 0, -1, 0)

pos

strategy(title="Combo Backtest 123 Reversal & N Bars Down", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- N Bars Down ----")

nLength = input(4, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posNBD = NBD(nLength)

pos = iff(posReversal123 == 1 and posNBD == 1 , 1,

iff(posReversal123 == -1 and posNBD == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )