دوہری اشارے فلٹر تجارتی حکمت عملی

جائزہ

یہ حکمت عملی ایک لمبی لائن ٹریڈنگ حکمت عملی ہے جس میں بے ترتیب اشارے K کی قیمت اور اشاریہ کی متحرک اوسط کا استعمال کرتے ہوئے مجموعی فلٹرنگ کی جاتی ہے۔ حکمت عملی کو خریدنے کے لئے موزوں قرار دیا جاتا ہے جب بے ترتیب اشارے K کی قیمت اوور سیل زون میں داخل ہوتی ہے ، اور جب قیمت منتقل ہونے والی اوسط سے نیچے آجاتی ہے اور بے ترتیب اشارے فلٹرنگ کی شرط قائم ہوتی ہے تو اس کی روک تھام یا اسٹاپ آف پوزیشن کا فیصلہ کیا جاتا ہے۔

حکمت عملی کا اصول

دوہری اشارے کی لہر ٹریڈنگ حکمت عملی بنیادی طور پر خریدنے کے وقت کا تعین کرنے کے لئے بے ترتیب اشارے کے K کی قیمت اور اسٹاپ نقصان کا تعین کرنے کے لئے اشارے کی متحرک اوسط کی تکنیکی خصوصیات کا استعمال کرتی ہے۔ بے ترتیب اشارے کے K کی قیمت کو اوورسوڈ اور اوور خرید کی شناخت کے لئے استعمال کیا جاسکتا ہے ، جبکہ متحرک اوسط قیمت کے رجحان کا تعین کرنے کا ایک آلہ ہے۔ دونوں کو مل کر اوور سیل پوائنٹ پر خریدا جاسکتا ہے ، اور اسٹاپ نقصان کا تعین کرنے کے لئے متحرک اوسط کا استعمال کیا جاسکتا ہے۔

اس حکمت عملی نے پہلے 21 دوروں کی لمبائی کے بے ترتیب اشارے کے K اور D کی قیمتوں اور 38 دوروں کی لمبائی کے اشارے کی حرکت پذیر اوسط کا حساب لگایا۔ جب K کی قیمت D کی قیمت کو عبور کرتی ہے اور اوور سیل زون میں داخل ہوتی ہے تو خریدنے کا اشارہ پیدا ہوتا ہے (ڈیفالٹ 25) ۔ جب قیمت حرکت پذیر اوسط سے نیچے آجاتی ہے اور بے ترتیب اشارے کے K کی قیمت 65 سے زیادہ ہوتی ہے تو ، اس رجحان کو تبدیل کرنے کا فیصلہ کیا جاتا ہے ، جس سے خالی پوزیشن کا اشارہ پیدا ہوتا ہے۔

ڈبل اشارے اور ڈبل فلٹرز کے ذریعہ تجارت کرتے ہوئے ، جعلی سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، اور اوور سیل زون میں خریدنے کے بعد طویل فاصلے کے رجحانات کو منافع بخش بنایا جاسکتا ہے۔ یہ حکمت عملی درمیانی لمبی لائن پوزیشن کے لئے موزوں ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

بے ترتیب اشارے کا استعمال کرتے ہوئے ڈیٹرمین پوائنٹ خریدیں: جب بے ترتیب اشارے کی قدر ڈی کی قدر کو پار کرکے اوور سیل زون میں داخل ہوتی ہے تو ، اسے اسٹاک کی قیمت میں الٹ کا اشارہ سمجھا جاتا ہے ، جو خریدنے کا ایک اچھا وقت ہے۔

ڈبل فلٹر ڈیزائن: حکمت عملی خریدنے کے وقت کا تعین کرنے کے لئے ایک ہی وقت میں K / D قدر کے گولڈ فورک اور قیمت کی کم سطح کے فلٹر کا استعمال کرتی ہے ، جو جعلی سگنل کو مؤثر طریقے سے فلٹر کرسکتی ہے۔

اشاریہ منتقل اوسط ٹریکنگ اسٹاپ: اشارے میں تاخیر ہوتی ہے ، اور اس کا استعمال اسٹاپ کے لئے کیا جاتا ہے تاکہ رجحان سے زیادہ سے زیادہ فائدہ اٹھایا جاسکے۔

بے ترتیب اشارے دوبارہ فلٹر ریڈارڈ: جب اسٹاپ اور فلیش پوزیشن کا فیصلہ کیا جاتا ہے تو ، حکمت عملی کو زیادہ مستحکم بنانے کے لئے ایک بار پھر بے ترتیب اشارے فلٹر عام ریڈارڈ اور رجحان الٹ کا استعمال کریں۔

لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لمبی لم

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

سسٹمیٹک رسک: یہ حکمت عملی بڑے شہروں کے ماحول کے لئے حساس ہے اور یہ ایک ریچھ مارکیٹ میں نقصان کا شکار ہے۔

واپسی کا خطرہ: جب مارکیٹ میں قلیل مدتی واپسی ہوتی ہے تو ، اس سے چلتی اوسط کو نقصان پہنچ سکتا ہے اور جلد ہی باہر نکل سکتا ہے۔

پیرامیٹرز کو بہتر بنانے کا خطرہ: اشارے کے پیرامیٹرز کو بار بار جانچنے کی ضرورت ہوتی ہے۔ غلط ترتیب سے حکمت عملی کی کارکردگی متاثر ہوسکتی ہے۔

اچانک واقعات کا خطرہ: اہم اچانک خبروں کے سامنے ، تکنیکی اشارے ناکام ہوجاتے ہیں ، اور اس طرح کے اوقات سے بچنے کے لئے محتاط رہنا چاہئے۔

اصلاح کی سمت

اس حکمت عملی کے کچھ ممکنہ اصلاحات میں شامل ہیں:

بہتر بنانے کے اشارے کے پیرامیٹرز: بار بار مختلف پیرامیٹرز کے مجموعے کی جانچ کریں ، بہترین پیرامیٹرز تلاش کریں۔

نقصان کو روکنے کے طریقوں کو بڑھانا: اتار چڑھاؤ کی شرح کو روکنے ، نقصان کو روکنے کی پیروی کرنے جیسے طریقوں کو متعارف کرایا جاسکتا ہے۔

دیگر اشارے کے ساتھ مل کر: آپ کو پیمائش کے اشارے، برن بینڈ وغیرہ کو خریدنے اور فروخت کرنے کا فیصلہ کر سکتے ہیں.

متحرک اوسط کی مدت کو بہتر بنائیں: طویل مدتی یا مختصر مدت کے اوسط کے اثرات کی جانچ پڑتال کریں

بڑے شہروں کے ماحول کا تجزیہ کریں: بڑے بازار کی صورتحال کے مطابق متحرک حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کریں۔

خلاصہ کریں۔

ڈبل اشارے فلٹر لہر ٹریڈنگ حکمت عملی مجموعی طور پر ایک زیادہ مکمل رجحان کی پیروی کرنے والی حکمت عملی ہے۔ یہ خریدنے کے لئے بے ترتیب اشارے کا استعمال کرتا ہے ، پھر اس کی روک تھام کے لئے ایک حرکت پذیر اوسط کا استعمال کرتا ہے ، اور دوہری فلٹر ڈیزائن کیا گیا ہے ، جو جعلی سگنل کو مؤثر طریقے سے فلٹر کرسکتا ہے۔ حکمت عملی کے پیرامیٹرز کو بہتر بنانے کی گنجائش بڑی ہے ، جو درمیانی اور لمبی لائن کی پوزیشن کے لئے موزوں ہے ، اور یہ ایک مؤثر اسٹاک ٹریڈنگ حکمت عملی ہے۔

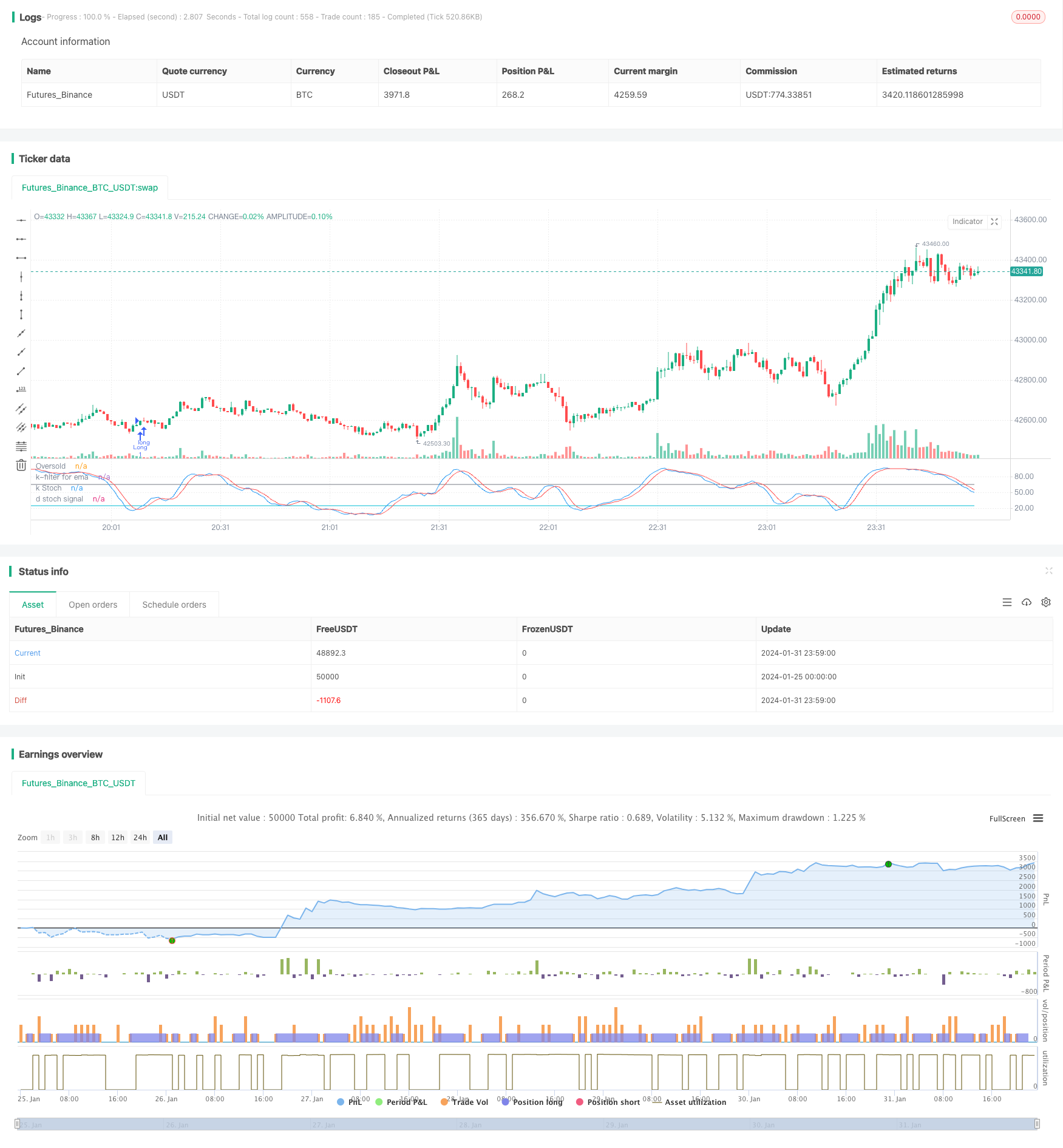

/*backtest

start: 2024-01-25 00:00:00

end: 2024-02-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// English version

strategy(title='Stochastic & MA', overlay=false)

// INPUTS : all default value have already been optimized

length = input.int(21, 'period', minval=1)

lossp = input.int(13, 'stop loss %', minval=2, step=1)

leverage = input.int(1, 'leverage', minval=1, step=1)

// leverage has been introduced for modifying stop loss levels for financial instruments with leverage, like ETF

n = input(2, 'n days ago')

filtro = input.int(65, 'k filter for throwbacks', minval=20, step=1)

OverSold = input.int(25, 'Oversold value', minval=5, step=5)

// Building indicators

smoothK = input.int(6, 'k', minval=1)

smoothD = input.int(4, 'd', minval=1)

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

//Empowerment: introducing EMA

sma_period = input.int(38, 'periodo Sma', minval=1)

emaf = ta.ema(close, sma_period)

//ENTRY condition and order

// First of all, it's better not trade shares with a quaterly loss or with a bad surprise towards to analysts' expectations or ipevaluated (P/E > 50), but on your choice

// You entry when Stochastic's K is higher than D in Oversold area (you may personalize), applying the condition that today's close should be higher than one of n-days ago (default of the day before yesterday or 2 candles ago)

entry1 = k > d and k <= OverSold and close >= close[n]

strategy.entry('Long', strategy.long, comment='k basso', when=entry1)

//EXIT CONDITIONS

// 1) close crosses under exponential movinig average with filter that k >= fixed level (65), in order to distinguish a violent movement of prices with a possibile beginning of a trend from an almost exhausted "ordinary" throwback

// 2) fixed stop loss on percentage

exit1 = ta.crossunder(close, emaf) and k >= filtro

losspel = strategy.position_avg_price * (1 - lossp / 100 * leverage)

exit2 = close < losspel

strategy.close('Long', when=exit1, comment='sma')

strategy.close('Long', when=exit2, comment='stop loss')

// plotting indicators (add Ema on your choice)

plot(k, color=color.new(color.blue, 0), linewidth=1, title='k Stoch')

plot(d, color=color.new(color.red, 0), linewidth=1, title='d stoch signal')

plot(OverSold, title='Oversold', color=color.new(color.aqua, 0))

plot(filtro, color=color.new(color.gray, 0), title='k-filter for ema')