Chiến lược giao cắt đường trung bình động RSI

Tổng quan

Chiến lược giao chéo đường trung bình của RSI bằng cách tính toán giao chéo đường trung bình của RSI nhanh và RSI chậm để xác định thời gian vào và ra. Khi đường trung bình của RSI nhanh phá vỡ đường trung bình của RSI chậm từ phía dưới, đó là tín hiệu mua; Khi đường trung bình của RSI nhanh giảm từ phía trên phá vỡ đường trung bình của RSI chậm, đó là tín hiệu bán.

Nguyên tắc chiến lược

Chiến lược này đầu tiên tính toán các chỉ số RSI với độ dài 100 và 40, trong đó RSI dài 100 đại diện cho RSI nhanh và RSI dài 40 đại diện cho RSI chậm. Sau đó, tính toán trung bình di chuyển đơn giản 21 ngày của hai RSI này, trung bình dài 100 đại diện cho trung bình nhanh và trung bình dài 40 đại diện cho trung bình chậm.

Sau khi tính toán đường trung bình nhanh, chiến lược này đi qua đường trung bình chậm trên đường trung bình nhanh như là tín hiệu mua, cho thấy xu hướng tăng giá cổ phiếu đang hình thành; đi qua đường trung bình chậm dưới đường trung bình nhanh như là tín hiệu bán, cho thấy xu hướng tăng giá cổ phiếu có thể kết thúc. Ngoài ra, chiến lược này cũng kết hợp với đường trung bình di chuyển 200 ngày để lọc tín hiệu, chỉ khi giá mua bán cao hơn đường 200 ngày.

Phân tích lợi thế

Chiến lược giao chéo đường trung bình RSI kết hợp hai RSI và đường trung bình di chuyển có thể phát hiện hiệu quả các cơ hội đảo ngược. Các lợi thế cụ thể bao gồm:

Sử dụng chỉ số RSI đôi có thể đánh giá chính xác hơn về sự đảo ngược, RSI đôi mô tả thông tin giá cho chu kỳ nhanh và chu kỳ chậm, và tín hiệu chéo có giá trị hơn.

Chỉ số đường trung bình có thể lọc hiệu quả các biến động và nắm bắt thời điểm quan trọng của xu hướng đảo ngược.

Kết hợp với đường 200 ngày có thể tránh thêm các tín hiệu giả, đảm bảo hoạt động trong các tình huống tương đối mạnh.

Ý tưởng chiến lược đơn giản, rõ ràng, dễ hiểu và xác minh, cũng dễ dàng tối ưu hóa tham số.

Có thể được sử dụng đồng thời cho giao dịch cổ phiếu và tiền kỹ thuật số, có phạm vi rộng.

Phân tích rủi ro

Chiến lược giao chéo đường trung bình RSI cũng có một số rủi ro, bao gồm:

Giao chéo đường trung bình của RSI đôi không hoàn toàn tránh được sự phá vỡ giả, cần được xác minh kết hợp với các chỉ số khác.

Trong các trường hợp chấn động, dừng lỗ có thể được kích hoạt thường xuyên. Bạn có thể mở rộng phạm vi dừng lỗ một cách thích hợp, hoặc chờ đợi tín hiệu đảo ngược rõ ràng hơn.

Cài đặt tham số cần phải được kiểm tra và tối ưu hóa liên tục, nếu tham số được chọn không đúng, có thể bỏ lỡ thời gian giao dịch tốt nhất hoặc tăng tín hiệu giả.

Chính chiến lược này không tính đến phân tích xu hướng quy mô lớn, và chiến lược này có thể gây ra tổn thất lớn nếu có sự điều chỉnh cấu trúc của thị trường.

Hướng tối ưu hóa

Chiến lược giao chéo đường trung bình RSI có không gian tối ưu hóa mạnh mẽ, các hướng tối ưu hóa chính bao gồm:

Kiểm tra các kết hợp của các tham số khác nhau của chu kỳ, tìm kiếm kết hợp tham số tốt nhất.

Thêm các chỉ số khác để lọc tín hiệu, chẳng hạn như KDJ, MACD, v.v., để giảm tín hiệu giả.

Tối ưu hóa cơ chế dừng lỗ, thử nghiệm dừng cố định, theo dõi dừng lỗ, Chandelier Exit và các phương pháp dừng lỗ khác.

Kết hợp với các chỉ số phân tích xu hướng cấp cao hơn, tránh hoạt động ngược. Ví dụ, kết hợp các chỉ số ADX để đánh giá cường độ của xu hướng.

Kiểm tra hiệu quả của các loại khác nhau (thì cả cổ phiếu, ngoại hối, tiền điện tử, v.v.) để tìm đối tượng phù hợp nhất.

Thử các phương pháp như học máy và thuật toán di truyền để tìm các tham số tối ưu.

Tóm tắt

Chiến lược giao dịch chéo đường RSI kết hợp các lợi thế của hai chỉ số RSI và đường trung bình di chuyển, có thể nắm bắt cơ hội mua bán hiệu quả bằng cách đánh giá giao dịch chéo đường trung bình RSI nhanh chóng. Chiến lược này đơn giản, thực tế, phù hợp với nhiều loại giao dịch, có nhiều không gian tối ưu hóa.

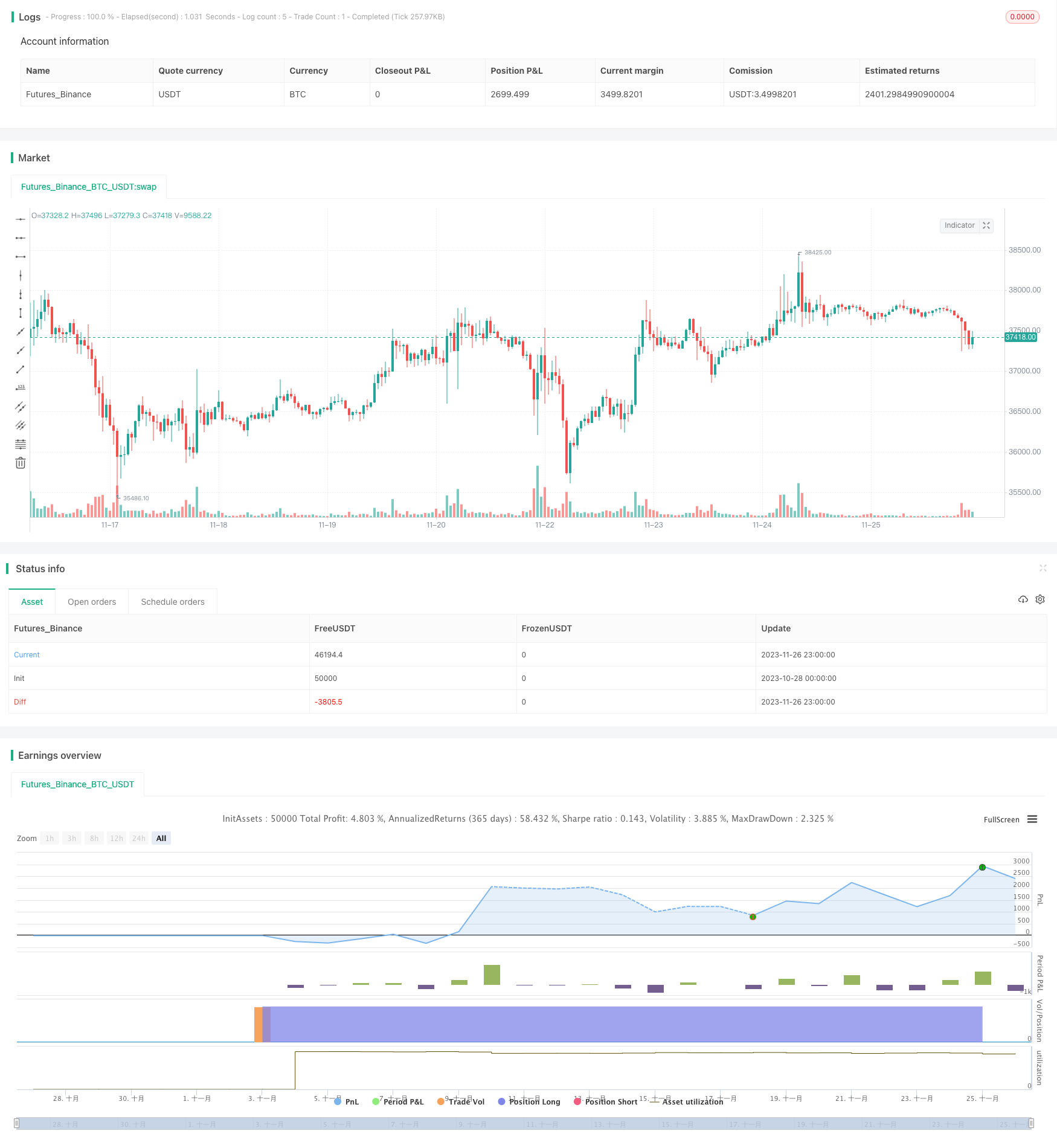

/*backtest

start: 2023-10-28 00:00:00

end: 2023-11-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Sapt_Jash

//@version=5

strategy("SRJ RSI Outperformer Strategy", overlay=true)

srcperiod1 = input.int(100, minval=1, title="Length Of Fast RSI")

srcperiod2 = input.int(40, minval=1, title="Length Of Slow RSI")

srcperiod3 = input.int(21, minval=1, title="Length Of Moving Average")

srcperiod4 = input.int(200, minval=1, title="Length Of Deciding Moving Average")

rsi1 = ta.rsi(close, srcperiod1)

rsi2 = ta.rsi(close, srcperiod2)

divergence1 = (rsi2/rsi1)

divergence2 = (rsi1/divergence1)

ma1 = ta.sma(rsi1, srcperiod3)

ma2 = ta.sma(divergence2, srcperiod3)

//Long Conditions//

longcondition = (ta.crossover(ma2, ma1) and (close > ta.sma(close, srcperiod4)))

//Exit onditions//

exitcondition = (ta.crossunder(ma2, ma1) or (ta.crossunder(close, ta.sma(close, srcperiod4))))

if (longcondition)

strategy.entry("Long Entry", strategy.long)

if (exitcondition)

strategy.exit("Long Exit", profit = close * 1.20, loss = close * 0.95)