Chiến lược kim tự tháp hai chiều cho giao dịch chứng khoán dựa trên chỉ báo RSI

Tổng quan

Bài viết này chủ yếu giới thiệu về một chiến lược kim tự tháp hai chiều giao dịch cổ phiếu được thiết kế dựa trên chỉ số tương đối mạnh (RSI). Chiến lược này sử dụng chỉ số RSI để đánh giá khu vực mua quá mức và bán quá mức của cổ phiếu, kết hợp với nguyên tắc tăng giá kim tự tháp để đạt được lợi nhuận.

Nguyên tắc chiến lược

- Sử dụng chỉ số RSI để xác định xem cổ phiếu có đang đi vào khu vực quá mua quá bán hay không. RSI dưới 25 là quá bán và trên 80 là quá mua.

- Khi RSI đi vào khu vực bán tháo, bắt đầu mua nhiều. Khi RSI đi vào khu vực mua quá mức, bắt đầu mua trống.

- Sử dụng phương thức tăng kho theo hình kim tự tháp, tối đa 7 lần tăng kho. Sau mỗi lần tăng kho, thiết lập điểm dừng lỗ.

Phân tích lợi thế

- Sử dụng chỉ số RSI để đánh giá diện tích quá mua quá bán, bạn có thể nắm bắt cơ hội biến động giá lớn hơn.

- Phương pháp đặt hàng kim tự tháp có thể mang lại lợi nhuận tốt hơn khi mọi thứ diễn ra đúng.

- Cài đặt Stop Loss sau mỗi lần đặt cược, để kiểm soát rủi ro.

Phân tích rủi ro

- Chỉ số RSI đánh giá hiệu quả của việc quá mua quá bán không ổn định, có thể có tín hiệu sai.

- Cần thiết lập số lần đặt cược hợp lý, và rủi ro tăng lên khi đặt cược quá nhiều.

- Cài đặt điểm dừng lỗ cần tính đến tỷ lệ biến động và không thể được đặt quá nhỏ.

Hướng tối ưu hóa

- Có thể xem xét kết hợp các chỉ số khác để lọc tín hiệu RSI, tăng độ chính xác trong việc đánh giá quá mua quá bán. Ví dụ, kết hợp các chỉ số như KDJ, BOLL.

- Có thể thiết lập dừng động để theo dõi giá. Điều chỉnh động theo nhu cầu biến động và kiểm soát rủi ro.

- Có thể xem xét sử dụng các tham số thích ứng tùy theo tình trạng thị trường (thị trường bò, thị trường gấu, v.v.).

Tóm tắt

Chiến lược này kết hợp các chỉ số RSI với chiến lược đặt cược kim tự tháp, trong khi phán đoán quá mua quá bán, có thể thu được nhiều lợi nhuận hơn bằng cách đặt cược. Mặc dù độ chính xác của phán đoán RSI vẫn còn phải được cải thiện, nhưng chiến lược giao dịch có hiệu quả ổn định có thể được tạo ra bằng cách tối ưu hóa các tham số hợp lý, kết hợp với các chỉ số khác. Chiến lược này có một số tính phổ biến, là một phương pháp giao dịch định lượng tương đối đơn giản và trực tiếp.

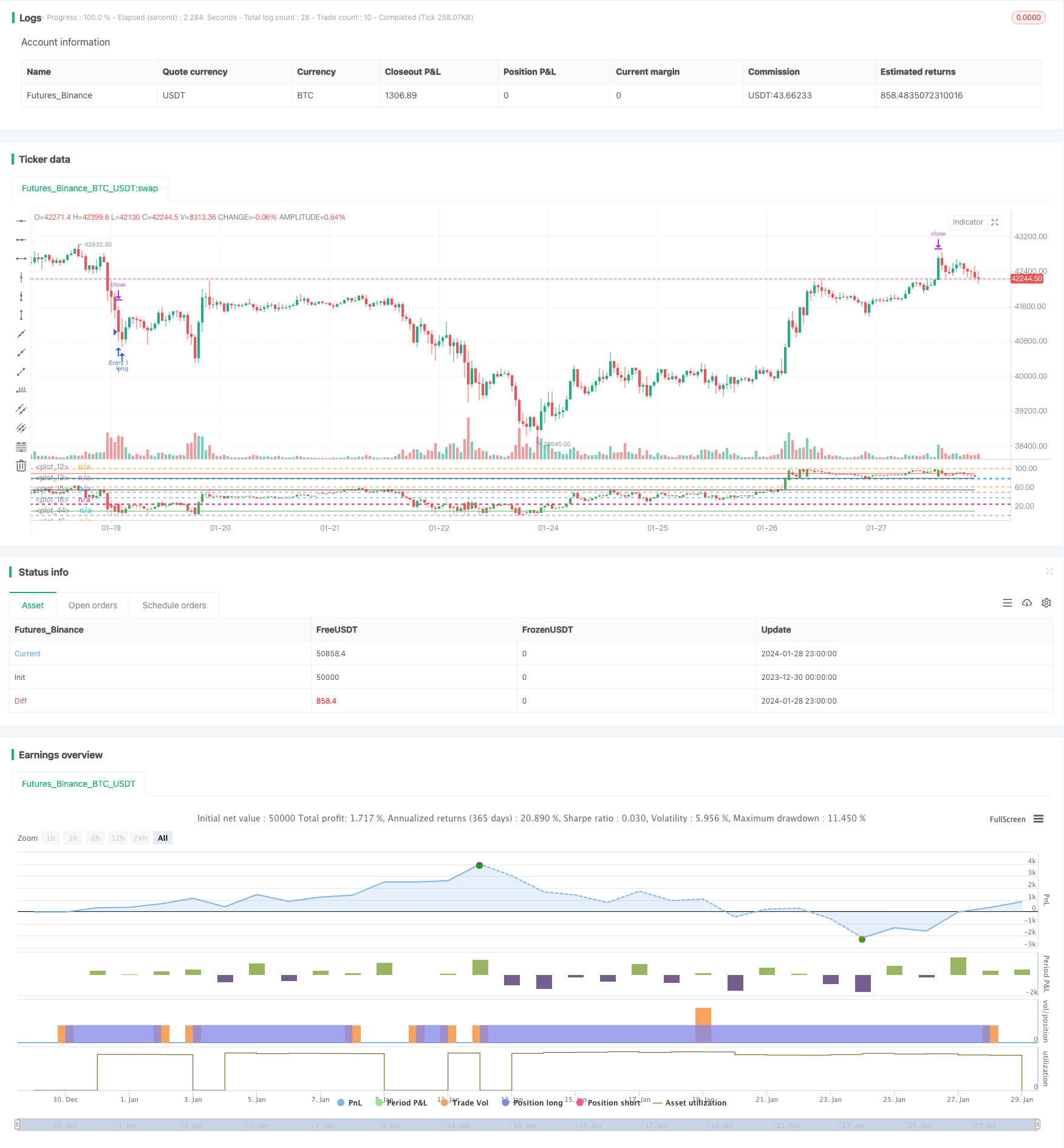

/*backtest

start: 2023-12-30 00:00:00

end: 2024-01-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

strategy(title='Simple RSI strategy', overlay=false)

SWperiod = 1

look = 0

OverBought = input(80, minval=50)

OverSold = input(25, maxval=50)

bandmx = hline(100)

bandmn = hline(0)

band1 = hline(OverBought)

band0 = hline(OverSold)

//band50 = hline(50, color=black, linewidth=1)

fill(band1, band0, color=color.purple, transp=98)

src = close

len = input(5, minval=1, title="RSI Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

p = 100

//scale

hh = highest(high, p)

ll = lowest(low, p)

scale = hh - ll

//dynamic OHLC

dyno = (open - ll) / scale * 100

dynl = (low - ll) / scale * 100

dynh = (high - ll) / scale * 100

dync = (close - ll) / scale * 100

//candle color

color_1 = close > open ? 1 : 0

//drawcandle

hline(78.6)

hline(61.8)

hline(50)

hline(38.2)

hline(23.6)

plotcandle(dyno, dynh, dynl, dync, title="Candle", color=color_1 == 1 ? color.green : color.red)

plot(10, color=color.green)

plot(55, color=color.black)

plot(80, color=color.black)

plot(90, color=color.red)

long = rsi <= OverSold ? 5 : na

//Strategy

golong = rsi <= OverSold ? 5 : na

longsignal = golong

//based on https://www.tradingview.com/script/7NNJ0sXB-Pyramiding-Entries-On-Early-Trends-by-Coinrule/

//set take profit

ProfitTarget_Percent = input(3)

Profit_Ticks = close * (ProfitTarget_Percent / 100) / syminfo.mintick

//set take profit

LossTarget_Percent = input(10)

Loss_Ticks = close * (LossTarget_Percent / 100) / syminfo.mintick

//Order Placing

strategy.entry("Entry 1", strategy.long, when=strategy.opentrades == 0 and longsignal)

strategy.entry("Entry 2", strategy.long, when=strategy.opentrades == 1 and longsignal)

strategy.entry("Entry 3", strategy.long, when=strategy.opentrades == 2 and longsignal)

strategy.entry("Entry 4", strategy.long, when=strategy.opentrades == 3 and longsignal)

strategy.entry("Entry 5", strategy.long, when=strategy.opentrades == 4 and longsignal)

strategy.entry("Entry 6", strategy.long, when=strategy.opentrades == 5 and longsignal)

strategy.entry("Entry 7", strategy.long, when=strategy.opentrades == 6 and longsignal)

if strategy.position_size > 0

strategy.exit(id="Exit 1", from_entry="Entry 1", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 2", from_entry="Entry 2", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 3", from_entry="Entry 3", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 4", from_entry="Entry 4", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 5", from_entry="Entry 5", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 6", from_entry="Entry 6", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 7", from_entry="Entry 7", profit=Profit_Ticks, loss=Loss_Ticks)