Chiến lược giao dịch theo xu hướng thích ứng động

Tổng quan

Chiến lược giao dịch động thích ứng với xu hướng là một phương pháp giao dịch sáng tạo, nó có thể điều chỉnh các tham số chiến lược theo động lực của dữ liệu thị trường trong thời gian thực để thích ứng với môi trường thị trường thay đổi. Không giống như chiến lược quy tắc cố định truyền thống, chiến lược này sử dụng một khung linh hoạt để tối ưu hóa quyết định giao dịch trong thời gian thực dựa trên các yếu tố như biến động, xu hướng và xu hướng giá của thị trường hiện tại. Bằng cách tích hợp các yếu tố động, chiến lược này có thể nắm bắt các cơ hội mới nổi và kiểm soát rủi ro giao dịch hiệu quả hơn.

Nguyên tắc chiến lược

Cốt lõi của chiến lược này là sử dụng các thuật toán phân tích kỹ thuật và học máy tiên tiến, phân tích dữ liệu thị trường trong thời gian thực, điều chỉnh động các tham số chiến lược. Cụ thể, chiến lược này sử dụng các bước sau:

Tính trung bình di chuyển đơn giản (SMA) của hai chu kỳ khác nhau, tương ứng với SMA 10 và 20 ngày. Khi SMA 10 trên SMA 20 ngày, tạo ra tín hiệu đa; Khi SMA 10 dưới SMA 20 ngày, tạo ra tín hiệu ngắn.

Giá dừng lỗ được tính dựa trên tham số phần trăm dừng lỗ mà người dùng đã đặt. Đối với giao dịch nhiều, giá dừng lỗ được nhân với giá mở kho ((-1 phần trăm dừng lỗ); đối với giao dịch khống chế, giá dừng lỗ được nhân với giá mở kho ((1 + phần trăm dừng lỗ).

Khi có tín hiệu mua hoặc bán, chiến lược sẽ mở vị trí và thiết lập giá dừng lỗ tương ứng. Nếu giá chạm vào giá dừng lỗ, chiến lược sẽ xóa vị trí để kiểm soát rủi ro.

Chiến lược cũng giới thiệu một cơ chế dừng theo dõi động. Đối với giao dịch nhiều, theo dõi giá dừng là giá cao nhất nhân ((1 + Stop Loss Percentage); đối với giao dịch ngắn hạn, theo dõi giá dừng là giá thấp nhất nhân ((1 + Stop Loss Percentage). Khi giá quay trở lại và theo dõi giá dừng, chiến lược sẽ thanh toán để khóa lợi nhuận.

Bằng cách động điều chỉnh dừng lỗ và theo dõi giá dừng lỗ, chiến lược này có thể thích ứng với sự thay đổi của thị trường, giữ vị trí lợi nhuận khi xu hướng hình thành, đồng thời kiểm soát rủi ro trong khi giá rút lui.

Phân tích lợi thế

Chiến lược giao dịch theo xu hướng động có những ưu điểm sau:

Khả năng thích ứng: Bằng cách điều chỉnh các tham số chiến lược một cách động, chiến lược có thể thích ứng với các tình huống thị trường khác nhau, nắm bắt các cơ hội xu hướng, đồng thời kiểm soát rủi ro.

Quản lý rủi ro được tối ưu hóa: giới thiệu các cơ chế dừng động và theo dõi dừng lỗ, cho phép chiến lược này có thể giữ vị trí lợi nhuận khi xu hướng hình thành, đồng thời xóa vị trí kịp thời khi giá rút lui, kiểm soát hiệu quả các tổn thất tiềm ẩn.

Sự kết hợp giữa phân tích kỹ thuật và học máy: Chiến lược này sử dụng các chỉ số phân tích kỹ thuật tiên tiến và thuật toán học máy để khai thác tín hiệu giao dịch có giá trị từ một lượng lớn dữ liệu lịch sử, nâng cao độ tin cậy và ổn định của chiến lược.

Dễ thực hiện và tối ưu hóa: Chiến lược có logic rõ ràng, mã đơn giản, dễ thực hiện và phản hồi trên nhiều nền tảng giao dịch khác nhau. Ngoài ra, các tham số chiến lược có thể được điều chỉnh linh hoạt để tối ưu hóa hiệu suất chiến lược theo đặc điểm thị trường và sở thích cá nhân.

Phân tích rủi ro

Mặc dù có nhiều lợi thế, chiến lược giao dịch theo xu hướng động vẫn có một số rủi ro:

Nhận thức tham số: Hiệu suất của chiến lược phụ thuộc phần nào vào các thiết lập tham số, chẳng hạn như tỷ lệ dừng, chu kỳ trung bình di chuyển. Việc chọn tham số không phù hợp có thể dẫn đến hiệu suất chiến lược kém.

Rủi ro thị trường: Chiến lược này được áp dụng chủ yếu cho thị trường đang có xu hướng, trong bối cảnh thị trường có biến động hoặc biến động lớn, tín hiệu giao dịch thường xuyên có thể dẫn đến chi phí giao dịch quá mức và tổn thất tiềm ẩn.

Hạn chế về dữ liệu lịch sử: Chiến lược này được tối ưu hóa và đánh giá dựa trên dữ liệu lịch sử, tuy nhiên hiệu suất thị trường trong quá khứ không đảm bảo hoàn toàn kết quả trong tương lai. Chiến lược có thể đối mặt với rủi ro và thách thức chưa biết trong ứng dụng thực tế.

Để đối phó với những rủi ro này, các nhà giao dịch có thể thực hiện các biện pháp sau:

Thực hiện tối ưu hóa tham số và phân tích nhạy cảm đầy đủ, chọn các tham số phù hợp với môi trường thị trường hiện tại.

Kết hợp với các chỉ số kỹ thuật khác và phân tích cơ bản, tín hiệu giao dịch được xác nhận lần thứ hai để tăng độ tin cậy của chiến lược.

Thiết lập các biện pháp kiểm soát rủi ro thích hợp, chẳng hạn như quản lý vị trí, dừng lỗ tổng thể, v.v., để hạn chế tổn thất tiềm ẩn.

Đánh giá và điều chỉnh chiến lược thường xuyên, tối ưu hóa và cải thiện theo thời gian theo sự thay đổi của thị trường và hiệu suất chiến lược.

Hướng tối ưu hóa

Để nâng cao hơn nữa hiệu suất của các chiến lược giao dịch động thích ứng với xu hướng, các hướng tối ưu hóa sau đây có thể được xem xét:

Thêm nhiều chỉ số kỹ thuật: Ngoài đường trung bình di chuyển đơn giản, các chỉ số kỹ thuật khác có thể được kết hợp với nhau như Bollinger Bands, MACD, RSI, v.v. để tạo ra tín hiệu giao dịch đáng tin cậy hơn. Kết hợp nhiều chỉ số có thể cung cấp thông tin thị trường toàn diện hơn và tăng cường sự ổn định của chiến lược.

Lựa chọn tham số tối ưu hóa: Đối với các tham số quan trọng như chu kỳ trung bình di chuyển, tỷ lệ phần trăm dừng, bạn có thể tìm kiếm sự kết hợp tham số tối ưu nhất thông qua tra cứu dữ liệu lịch sử và các thuật toán tối ưu hóa, chẳng hạn như tìm kiếm lưới, thuật toán di truyền. Đánh giá thường xuyên và điều chỉnh cài đặt tham số để phù hợp với sự thay đổi của thị trường.

Tham gia phân tích cảm xúc thị trường: đưa ra các chỉ số cảm xúc thị trường, chẳng hạn như chỉ số hoảng loạn (VIX), tỷ lệ quyền chọn giảm giá (PCR) để đánh giá cảm xúc thị trường và sở thích rủi ro. Trong tình trạng cảm xúc cực đoan, chẳng hạn như lạc quan hoặc bi quan quá mức, chiến lược có thể điều chỉnh vị trí và lỗ hổng rủi ro cho phù hợp.

Tích hợp mô hình học máy: Sử dụng các thuật toán học máy, chẳng hạn như hỗ trợ máy vector (SVM), rừng ngẫu nhiên, để mô hình hóa và dự đoán các chỉ số kỹ thuật và dữ liệu thị trường. Bằng cách đào tạo dữ liệu lịch sử, mô hình học máy có thể tự động phát hiện các mô hình giao dịch phức tạp và tạo ra tín hiệu giao dịch chính xác hơn.

Cân nhắc nhiều thị trường và nhiều phân bổ tài sản: mở rộng chiến lược sang nhiều thị trường và loại tài sản như cổ phiếu, kỳ hạn, ngoại hối, v.v. để phân tán rủi ro và nắm bắt nhiều cơ hội giao dịch hơn. Bằng cách phân bổ tài sản và quản lý rủi ro hợp lý, bạn có thể nâng cao tính ổn định và tiềm năng thu nhập của chiến lược.

Tóm tắt

Chiến lược giao dịch tự thích ứng với xu hướng động là một phương pháp giao dịch định lượng sáng tạo, bằng cách thay đổi các tham số chiến lược một cách động để thích ứng với môi trường thị trường đang thay đổi. Chiến lược này sử dụng tín hiệu chéo của trung bình di chuyển đơn giản để xác định xu hướng, đồng thời giới thiệu các cơ chế dừng động và theo dõi dừng để kiểm soát rủi ro và khóa lợi nhuận.

Trong tương lai, chiến lược này có thể được tối ưu hóa và cải thiện bằng cách giới thiệu nhiều chỉ số kỹ thuật hơn, lựa chọn tham số tối ưu hóa, tích hợp phân tích cảm xúc thị trường, tích hợp mô hình học máy và xem xét nhiều thị trường và nhiều cấu hình tài sản. Những hướng tối ưu hóa này giúp tăng cường sức mạnh, khả năng thích ứng và tiềm năng thu nhập của chiến lược, giúp duy trì khả năng cạnh tranh lâu dài trong thị trường tài chính thay đổi năng động.

Tóm lại, chiến lược giao dịch động thích ứng với xu hướng cung cấp một công cụ linh hoạt và mạnh mẽ cho lĩnh vực giao dịch định lượng. Với sự tối ưu hóa và đổi mới liên tục, chiến lược này có thể đóng vai trò lớn hơn trong thực tiễn đầu tư định lượng trong tương lai, mang lại lợi nhuận ổn định và đáng kể cho nhà đầu tư.

/*backtest

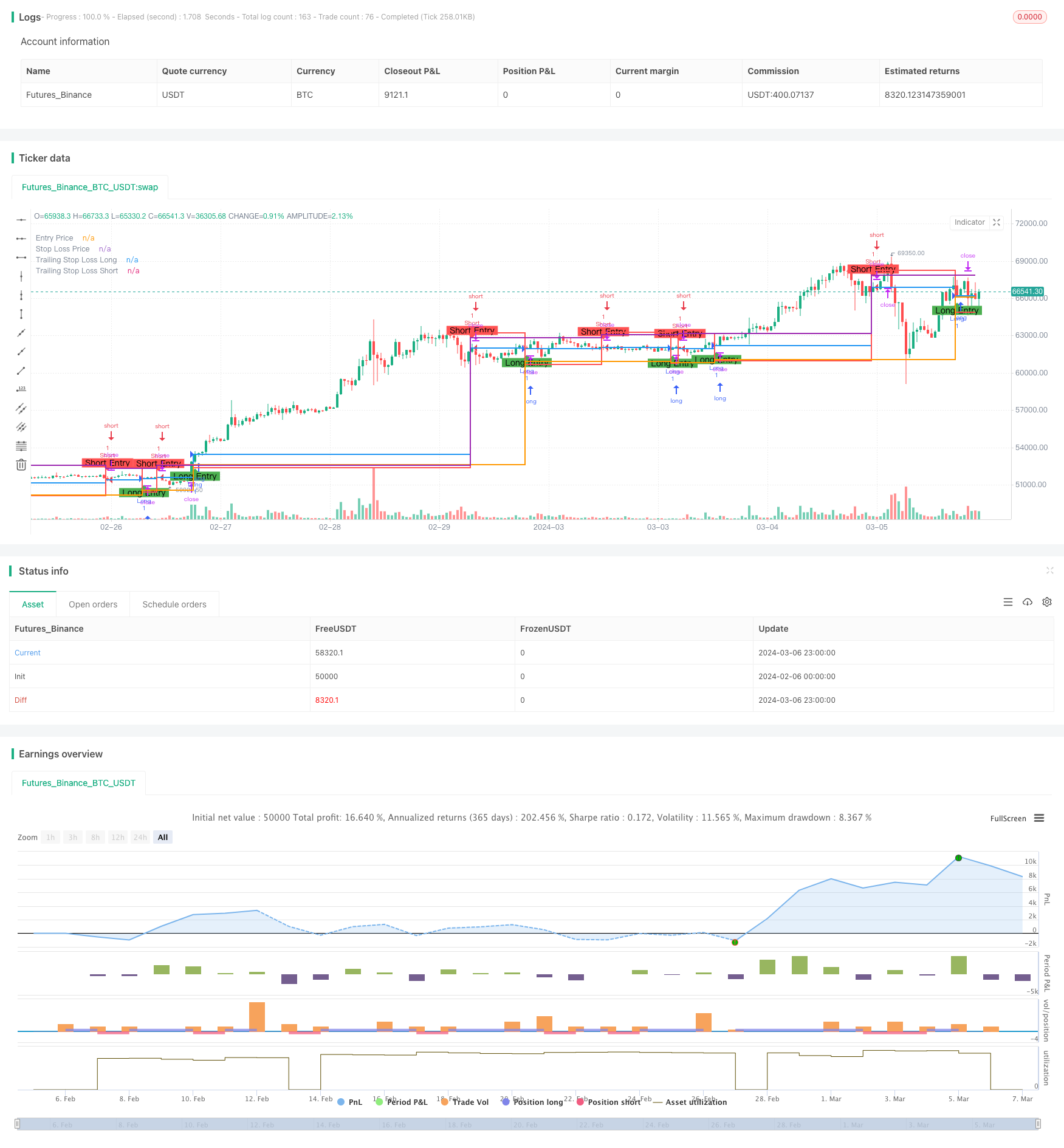

start: 2024-02-06 00:00:00

end: 2024-03-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("EfficiVision Trader Strategy", overlay=true)

// Input parameters

longCondition = ta.crossover(ta.sma(close, 10), ta.sma(close, 20))

shortCondition = ta.crossunder(ta.sma(close, 10), ta.sma(close, 20))

stopLossPerc = input(2.0, title="Stop Loss Percentage")

var float entryPrice = na

var float stopLossPrice = na

// Calculate stop loss

if (longCondition)

entryPrice := close

stopLossPrice := close * (1 - stopLossPerc / 100)

if (shortCondition)

entryPrice := close

stopLossPrice := close * (1 + stopLossPerc / 100)

// Strategy entry and exit conditions

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Dynamic stop-loss exit

strategy.exit("Exit Long", "Long", stop=stopLossPrice)

strategy.exit("Exit Short", "Short", stop=stopLossPrice)

// Plot entry and stop-loss levels on the chart

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="Long Entry")

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="Short Entry")

plot(entryPrice, color=color.blue, style=plot.style_stepline, linewidth=2, title="Entry Price")

plot(stopLossPrice, color=color.red, style=plot.style_stepline, linewidth=2, title="Stop Loss Price")

// New features

// Add a trailing stop loss for long trades

var float trailingStopLossLong = na

if (longCondition and not na(entryPrice))

trailingStopLossLong := high * (1 - stopLossPerc / 100)

// Add a trailing stop loss for short trades

var float trailingStopLossShort = na

if (shortCondition and not na(entryPrice))

trailingStopLossShort := low * (1 + stopLossPerc / 100)

// Exit long trade when trailing stop loss is triggered

if (trailingStopLossLong < close)

strategy.close("Exit Long Trailing", "Long")

// Exit short trade when trailing stop loss is triggered

if (trailingStopLossShort > close)

strategy.close("Exit Short Trailing", "Short")

// Plot trailing stop loss levels on the chart

plot(trailingStopLossLong, color=color.orange, style=plot.style_stepline, linewidth=2, title="Trailing Stop Loss Long")

plot(trailingStopLossShort, color=color.purple, style=plot.style_stepline, linewidth=2, title="Trailing Stop Loss Short")