মূল্য চ্যানেল ট্রেন্ড অনুসরণ কৌশল

স্পেকট্রোমায়ারিং কৌশল

ওভারভিউ

স্পেকট্রালাইজিং কৌশল হল একটি প্রবণতা অনুসরণকারী কৌশল যা মূল্যের চ্যানেলের উপর ভিত্তি করে। এটি দ্রুত এবং ধীর টানচিয়ান চ্যানেল ব্যবহার করে প্রবণতার দিকনির্দেশনা সনাক্ত করতে এবং পুনর্নির্মাণের সময় কম সময়ে কিনতে এবং উচ্চ সময়ে বিক্রি করতে। এই কৌশলটির সুবিধা হ’ল এটি স্বয়ংক্রিয়ভাবে প্রবণতা অনুসরণ করতে পারে, যখন প্রবণতা পরিবর্তিত হয় তখন সময়মতো স্টপ লস এবং বিপরীতভাবে অবস্থান খোলার জন্য। তবে প্রত্যাহার এবং স্টপ লস খুব কাছাকাছি হওয়ার ঝুঁকিও রয়েছে।

কৌশল নীতি

এই কৌশলটি প্রথমে 20 টি কে লাইন এবং 50 টি কে লাইনের দ্রুত চ্যানেলের চক্রকে সংজ্ঞায়িত করে। দ্রুত চ্যানেলটি স্টপ লস মূল্য নির্ধারণের জন্য ব্যবহৃত হয় এবং ধীর চ্যানেলটি ট্রেন্ডের দিকনির্দেশনা এবং প্রবেশের সময় নির্ধারণের জন্য ব্যবহৃত হয়।

কৌশলটি প্রথমে দ্রুতগতির সর্বোচ্চ এবং সর্বনিম্ন মূল্য গণনা করে এবং মধ্যম লাইনকে স্টপ লস লাইন হিসাবে নেয়। একই সাথে ধীরগতির সর্বোচ্চ এবং সর্বনিম্ন মূল্য গণনা করে, চ্যানেলের উপরে এবং নীচে প্রবেশের লাইন হিসাবে।

যখন দাম ধীর গতির পথের উপরের অংশে প্রবেশ করে, তখন আরও কিছু করুন; যখন দাম ধীর গতির পথের নীচের অংশে প্রবেশ করে, তখন খালি করুন। প্রবেশের পরে, স্টপ লস পয়েন্টটি দ্রুত গতির পথের মাঝের লাইনে স্থাপন করা হয়েছে।

এইভাবে, একটি ধীর চ্যানেল একটি বড় প্রবণতার দিক নির্ধারণ করে এবং একটি দ্রুত চ্যানেল একটি ছোট পরিসরের মধ্যে একটি সিদ্ধান্তের স্টপ পয়েন্টটি অতিক্রম করে। যখন একটি বড় প্রবণতা বিপরীত হয়, দামটি প্রথমে একটি দ্রুত চ্যানেলের স্টপ লাইনটি অতিক্রম করে এবং একটি স্টপ অর্জন করে।

কৌশলগত সুবিধা

স্বয়ংক্রিয় ট্রেন্ড ট্র্যাকিং, সময়মতো স্টপ। দ্বি-চ্যানেল কাঠামো ব্যবহার করে, আপনি স্বয়ংক্রিয়ভাবে ট্রেন্ড ট্র্যাক করতে পারেন, যখন প্রবণতা বিপরীত হয় তখন দ্রুত স্টপ।

পজিশন খোলার ক্ষেত্রে, একটি নির্দিষ্ট প্রবণতা ফিল্টারিং প্রভাব রয়েছে। কেবলমাত্র যখন দাম চ্যানেলের সীমানা অতিক্রম করে তখনই পজিশন খোলার ফলে কিছু অ-প্রবণতা ভুয়া বিরতি মুছে ফেলা যায়।

ঝুঁকি নিয়ন্ত্রণযোগ্য। স্টপ লস দূরত্ব কম, একক ক্ষতি নিয়ন্ত্রণ করা যায়।

কৌশলগত ঝুঁকি

ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশলঃ ট্রেন্ড ট্র্যাকিং কৌশল

স্টপ পয়েন্ট খুব কাছাকাছি। ফাস্ট কানাল চক্রটি সংক্ষিপ্ত, স্টপ দূরত্বটি কাছাকাছি, সহজেই বন্ধ করা যায়। ফাস্ট কানাল চক্রটি যথাযথভাবে শিথিল করা যেতে পারে।

ডাবল-চ্যানেল কাঠামোর ফলে অনেক বেশি কেনা-বেচা হয়, যার ফলে পজিশনের উপর যুক্তিসঙ্গত নিয়ন্ত্রণ প্রয়োজন।

অপ্টিমাইজেশান দিক

পজিশন খোলার ফিল্টার শর্ত যুক্ত করুন। আপনি পজিশন খোলার শর্তে ভোল্যাটিলিটি এবং অন্যান্য সূচক যুক্ত করতে পারেন, দুর্বল প্রবণতা সহ ব্রেকআপগুলি ফিল্টার করুন।

অপ্টিমাইজ করা চ্যানেলের চক্রের প্যারামিটারগুলি। আপনি আরও পদ্ধতিগত পদ্ধতির মাধ্যমে চ্যানেলের প্যারামিটারগুলির সর্বোত্তম সংমিশ্রণটি খুঁজে পেতে পারেন।

একাধিক সময়কালের সিদ্ধান্ত গ্রহণের সাথে। উচ্চতর সময়কালের মধ্যে বড় প্রবণতা নির্ধারণ করা এবং নিম্নতর সময়কালে নির্দিষ্ট লেনদেন করা যায়।

গতিশীলভাবে স্টপ-ড্রপ দূরত্বের সাথে সামঞ্জস্য করুন। আপনি বাজারের ওঠানামা অনুযায়ী গতিশীলভাবে স্টপ-ড্রপ দূরত্বের সাথে সামঞ্জস্য করতে পারেন।

সারসংক্ষেপ

স্পেকট্রালাইজিং কৌশল সামগ্রিকভাবে একটি প্রচলিত প্রবণতা অনুসরণ কৌশল। এটি প্রবণতার দিক নির্ধারণের জন্য মূল্য চ্যানেল ব্যবহার করে এবং ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস সেট করে। এই কৌশলটির কিছু সুবিধা রয়েছে, তবে প্রত্যাহার এবং স্টপ লস পয়েন্টের খুব কাছাকাছি সমস্যা রয়েছে। চ্যানেলের প্যারামিটারগুলি অনুকূলিতকরণ, ফিল্টারিংয়ের শর্তগুলি যুক্ত করার মতো পদ্ধতির মাধ্যমে আরও ভাল কৌশলগত প্রভাব অর্জন করা যেতে পারে। তবে এটি লক্ষ করা উচিত যে ট্রেডিং ট্রেডিং কৌশলটি ব্যবসায়ীদের মানসিকতার জন্য উচ্চতর দাবি করে এবং প্রত্যাহারের জন্য ভাল মানসিক প্রস্তুতি প্রয়োজন।

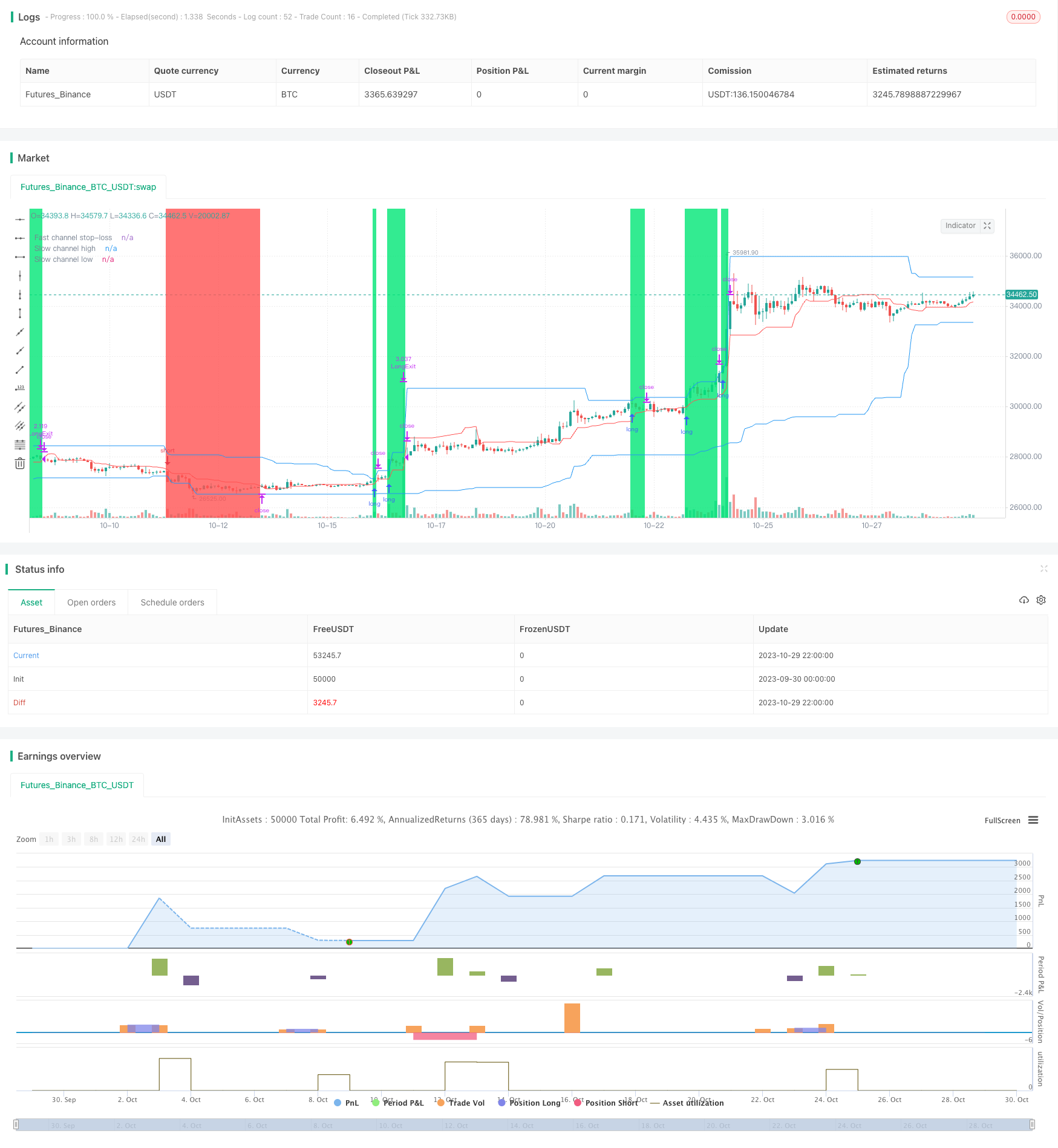

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's RiskTurtle Strategy", shorttitle = "RiskTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

risk = input(2, minval = 0.1, maxval = 99, title = "Risk size, %")

fast = input(20, minval = 1, title = "Fast channel (for stop-loss)")

slow = input(50, minval = 1, title = "Slow channel (for entries)")

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(true, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc, title = "Slow channel high")

plot(ls, offset = offset, color = colorpc, title = "Slow channel low")

plot(center, offset = offset, color = colorsl, title = "Fast channel stop-loss")

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Var

loss = 0.0

maxloss = 0.0

equity = 0.0

truetime = true

//Lot size

risksize = -1 * risk

risklong = ((center / hs) - 1) * 100

coeflong = abs(risksize / risklong)

lotlong = (strategy.equity / close) * coeflong

riskshort = ((center / ls) - 1) * 100

coefshort = abs(risksize / riskshort)

lotshort = (strategy.equity / close) * coefshort

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and hs > 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and ls > 0 and truetime)

strategy.exit("LongExit", "Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Max loss size

equity := strategy.position_size == 0 ? strategy.equity : equity[1]

loss := equity < equity[1] ? ((equity / equity[1]) - 1) * 100 : 0

maxloss := min(nz(maxloss[1]), loss)

//Label

min := round(min * 100) / 100

maxloss := round(maxloss * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%" + "\nMax.loss " + tostring(maxloss) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

// la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)