স্টোকাস্টিকস মোমেন্টাম সূচকের উপর ভিত্তি করে কৌশল অনুসরণ করে প্রবণতা

ওভারভিউ

এই নিবন্ধটি Stochastics Momentum Index ((SMI) সূচকের উপর ভিত্তি করে একটি স্টক ট্রেন্ড ট্র্যাকিং কৌশল সম্পর্কে আলোচনা করে। এই কৌশলটির নাম Momentum Surfer কৌশল। এটি SMI সূচক ব্যবহার করে স্টক ওভারসোল্ড অঞ্চলগুলি সনাক্ত করতে এবং ট্রেন্ডের বিপরীত বিন্দুতে ক্রয়-বিক্রয় করে লাভের জন্য।

কৌশল নীতি

এসএমআই সূচকটি স্টক ওভারসোল্ড অঞ্চলগুলি সনাক্ত করতে ব্যবহৃত হয়। যখন এসএমআই সূচকটি লাল অঞ্চলে প্রবেশ করে তখন স্টক ওভারসোল্ড হয় এবং সবুজ অঞ্চলে স্টক ওভারসোল্ড হয়। এই কৌশলটির ট্রেডিং সংকেত এসএমআই সূচক এবং এর ইএমএর ক্রস থেকে আসে।

বিশেষ করে, যখন SMI সূচক তার EMA লাইন অতিক্রম করে এবং এই সময়ে SMI মান -40 এর নিচে oversold অঞ্চলে, একটি কিনতে সংকেত উৎপন্ন। যখন SMI সূচক তার EMA লাইন অতিক্রম করে এবং এই সময়ে SMI মান 40 এর উপরে oversold অঞ্চলে, একটি বিক্রি সংকেত উৎপন্ন।

এইভাবে, এই কৌশলটি শেয়ারের দামের বিপরীত হওয়ার সময় সংকেতগুলি সময়মতো ধরতে পারে, যার ফলে কম কেনা বেচাকেনা করার উদ্দেশ্যে।

কৌশলগত শক্তি বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হল যে এটি স্টক প্রবণতা অনুসরণ করতে পারে। কারণ এটি এসএমআই সূচক ব্যবহার করে প্রবেশ এবং প্রস্থান সময় সনাক্ত করতে পারে, তাই যখন স্টক মূল্য বিপরীত হয় তখন সংকেত ধরা যায়।

এছাড়া, এসএমআই সূচক নিজেই সমতল মূল্যের বৈশিষ্ট্য রয়েছে। এটি সরল চলমান গড়ের মতো সূচকগুলির তুলনায় দামের পরিবর্তনের প্রতি আরও স্থিতিশীল প্রতিক্রিয়া দেখায়। এটি উত্পন্ন ট্রেডিং সংকেতকে আরও নির্ভরযোগ্য করে তোলে, যা স্বল্পমেয়াদী বাজারের গোলমাল দ্বারা প্রভাবিত হয় না।

সামগ্রিকভাবে, এই কৌশলটি এসএমআই সূচকের সুবিধাটি সফলভাবে কাজে লাগায় এবং কার্যকরভাবে শেয়ারের প্রবণতা অনুসরণ করে। এটি বিনিয়োগকারীদের মুনাফা অর্জনে সহায়তা করতে পারে এবং এটি স্বয়ংক্রিয় ব্যবসায়ের জন্য উপযুক্ত।

ঝুঁকি বিশ্লেষণ

এই কৌশলটি মূলত এসএমআই সূচকগুলির উপর নির্ভর করে, তাই এটি এসএমআই সম্পর্কিত কিছু ঝুঁকি নিয়ে আসে।

প্রথমত, এসএমআই সূচকটি প্যারামিটার সেটিংয়ের জন্য সংবেদনশীল। যদি প্যারামিটারটি ভুলভাবে সেট করা হয় তবে উত্পন্ন ট্রেডিং সিগন্যালের প্রভাবটি ব্যাপকভাবে হ্রাস পাবে। এটি বিনিয়োগকারীদের সর্বোত্তম প্যারামিটার সমন্বয় নির্ধারণের জন্য বারবার পরীক্ষার প্রয়োজন।

এছাড়া, এসএমআই নিজেই ভুল ট্রেডিং সিগন্যালের উপস্থিতি সম্পূর্ণরূপে এড়াতে পারে না। যখন বাজারটি তীব্রভাবে অস্থির হয়, তখন এটি মিথ্যা সংকেত তৈরি করতে পারে যার ফলে অপ্রয়োজনীয় ক্ষতি হয়। এটি অন্যান্য সূচক প্যাকেজের সাথে ব্যবহার করা প্রয়োজন যাতে ট্রেডিং সিগন্যাল নিশ্চিত করা যায় এবং ভুল ট্রেডিংয়ের সম্ভাবনা হ্রাস করা যায়।

শেষ পর্যন্ত, এই কৌশলটি সামগ্রিক শেয়ার বাজার ঝুঁকি পরিবর্তন করতে পারে না। যখন পুরো বাজার একটি ভাল বাজারে যায়, তখন এই কৌশলটি এখনও বড় ক্ষতি এড়াতে কঠিন। এটি একটি সিস্টেমিক ঝুঁকি যা সমস্ত প্রযুক্তিগত বিশ্লেষণ ভিত্তিক কৌশলগুলি সম্পূর্ণরূপে এড়াতে পারে না।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে আরও উন্নত করা যেতে পারেঃ

অন্যান্য সূচকগুলির সাথে সংমিশ্রণ করুন, ভুল ট্রেডিং সিগন্যালের সম্ভাবনা হ্রাস করতে এবং লাভের সম্ভাবনা বাড়ানোর জন্য সূচক সংমিশ্রণের সুবিধা ব্যবহার করুন। উদাহরণস্বরূপ, মৌলিক উপাদান, অস্থিরতা সূচক ইত্যাদি অন্তর্ভুক্ত করা যেতে পারে।

মেশিন লার্নিং পদ্ধতি ব্যবহার করে স্বয়ংক্রিয়ভাবে SMI প্যারামিটারগুলিকে অপ্টিমাইজ করুন। প্রচুর ঐতিহাসিক ডেটা প্রশিক্ষণের মাধ্যমে সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন।

একটি যুক্তিসঙ্গত স্টপ লস একক ক্ষতির প্রভাবকে ব্যাপকভাবে হ্রাস করতে পারে এবং ঝুঁকি হ্রাস করতে পারে।

একটি ভাল স্টক পুলের গুণমান সরাসরি কৌশলটির স্থিতিশীলতা বাড়িয়ে তুলবে।

সারসংক্ষেপ

এই নিবন্ধটি এসএমআই সূচক ভিত্তিক প্রবণতা ট্র্যাকিংয়ের জন্য মোমেন্টাম সার্ফার কৌশলটির বিশদ বিবরণ দেয়। এই কৌশলটির সর্বাধিক সুবিধা হ’ল এটি মূল্যের বিপরীতকরণকে ধাক্কা দিতে পারে এবং শেয়ারের প্রবণতা পরিবর্তনকে অনুসরণ করতে পারে। এটির কিছু প্যারামিটার সেট সংবেদনশীলতা, সংকেত নির্ভরযোগ্যতা এবং অন্যান্য ঝুঁকিও রয়েছে। আমরা কৌশলটির কার্যকারিতা আরও বাড়ানোর জন্য কয়েকটি অপ্টিমাইজেশন পরামর্শ দিয়েছি। সামগ্রিকভাবে, এই কৌশলটি স্বয়ংক্রিয় ব্যবসায়ের জন্য খুব আকর্ষণীয় এবং পরীক্ষার যোগ্য।

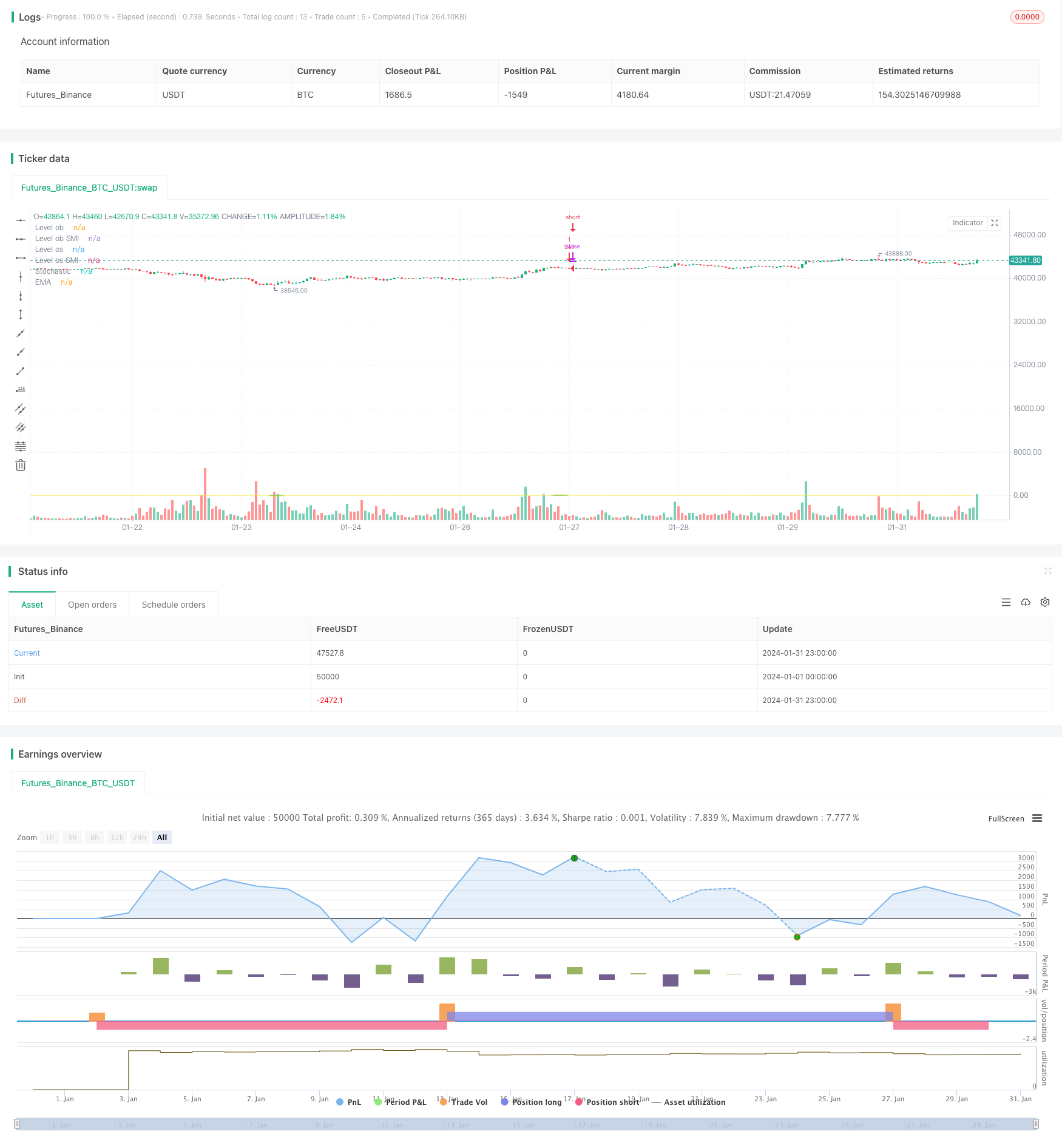

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochastics Momentum Index Strategy", shorttitle="Stoch_MTM_Doan", overlay=true)

// Input parameters

a = input.int(10, "Percent K Length")

b = input.int(3, "Percent D Length")

ob = input.int(40, "Overbought")

os = input.int(-40, "Oversold")

// Range Calculation

ll = ta.lowest(low, a)

hh = ta.highest(high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ta.ema(ta.ema(rdiff,b),b)

avgdiff = ta.ema(ta.ema(diff,b),b)

// SMI calculations

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ta.ema(SMI,b)

emasignal = ta.ema(SMI, 10)

// Color Definition for Stochastic Line

col = SMI >= ob ? color.green : SMI <= os ? color.red : color.white

plot(SMIsignal, title="Stochastic", color=color.white)

plot(emasignal, title="EMA", color=color.yellow)

level_40 = ob

level_40smi = SMIsignal > level_40 ? SMIsignal : level_40

level_m40 = os

level_m40smi = SMIsignal < level_m40 ? SMIsignal : level_m40

plot(level_40, "Level ob", color=color.red)

plot(level_40smi, "Level ob SMI", color=color.red, style=plot.style_line)

plot(level_m40, "Level os", color=color.green)

plot(level_m40smi, "Level os SMI", color=color.green, style=plot.style_line)

//fill(level_40, level_40smi, color=color.red, transp=ob, title="OverSold")

//fill(level_m40, level_m40smi, color=color.green, transp=ob, title="OverBought")

// Strategy Tester

longCondition = ta.crossover(SMIsignal, emasignal) and (SMI < os)

if (longCondition)

strategy.entry("Buy", strategy.long)

shortCondition = ta.crossunder(SMIsignal, emasignal) and (SMI > ob)

if (shortCondition)

strategy.entry("Sell", strategy.short)