Bidirektionale Umkehr-Überlappungsoptimierungsstrategie

Überblick

Die Dual Reversal Overlap Selective Strategy (DROSS) ist eine Strategie, bei der eine Kombination aus einer Reversal-Trading-Strategie und einer Überkauf-Überverkauf-Selektion zum Erreichen von Asset-Planning und Timing-Trading verwendet wird. Die Strategie zielt darauf ab, Kauf- und Verkaufsaktionen an Trendwendepunkten durchzuführen und unnötige Transaktionen in irrationalen Expansionszonen zu vermeiden, während der Überkauf-Überverkauf-Indikator genutzt wird.

Strategieprinzip

Die Strategie besteht aus zwei untergeordneten Strategien:

- 123 Umkehrung

Die Strategie basiert auf einem Handelssignal, das zwei Tage in Folge auf einem Rückschlag des Schlusskurses basiert. Insbesondere, wenn der Schlusskurs in den letzten zwei Tagen gestiegen ist und der langsame K-Line-Stoch-Wert in den letzten neun Tagen unter 50 liegt, macht man mehr; wenn der Schlusskurs in den letzten zwei Tagen in den letzten zwei Tagen gesunken ist und der langsame K-Line-Stoch-Wert in den letzten neun Tagen über 50 liegt, macht man leer. Die Strategie gehört zu den Umkehrstrategien und zielt darauf ab, eine kurzfristige Trendwende zu erfassen.

- Bressat-Strategie für die Doppelschwingungsschwingung (DSS)

Die Strategie nutzt die Bressat-Doppel-Gleichschwingungs-Indikatoren, um Überkauf-Überverkauf zu beurteilen. Insbesondere, wenn die 5-Tage-Durchschnittslinie unter der 10-Tage-Durchschnittslinie liegt und unter der 20-Tage-Überverkaufszone liegt, macht man mehr; wenn die 5-Tage-Durchschnittslinie über der 10-Tage-Durchschnittslinie liegt und über der 80-Tage-Überverkaufszone liegt, macht man nichts. Die Strategie gehört zu den Überkauf-Überverkaufstrategien, die darauf abzielen, unnötige Geschäfte in irrationalen Bereichen zu vermeiden.

Das Endsignal wird durch eine Kombination der beiden erzeugt und wird nur dann ausgelöst, wenn beide ein stimmiges Signal geben. Dadurch kann die Gewinnwahrscheinlichkeit erhöht werden, indem die Vorteile der beiden verschiedenen Arten von Strategien kombiniert werden.

Strategische Stärkenanalyse

Durch die Kombination der Vorteile der Umkehrstrategie und der Überkauf-Überverkauf-Strategie kann sowohl eine kurzfristige Trendwende erfasst als auch unvernünftige Zone-Trading vermieden werden.

123 Umkehrstrategie weniger Parameter, einfache Logik, leicht umzusetzen. DSS-Strategie nutzt die doppelte Index-Gleichheit überkaufen überverkaufen Urteil, kann effektiv zu beseitigen, die in den mehrköpfigen Markt, die in den mehrköpfigen Markt.

Eine Kombination aus zwei verschiedenen Arten von Strategien erhöht die Signalzuverlässigkeit und reduziert die Falschsignale der ursprünglichen Strategie.

Flexible Einstellung der Strategieparameter, Anpassung der Parameter an unterschiedliche Märkte, Anpassungsfähigkeit.

Strategische Risikoanalyse

Die Umkehrstrategie selbst birgt das Risiko, Geld zu verlieren und sich in einem wackligen Markt zu verfangen.

Die DSS-Strategie hat ein Problem, bei dem es schwierig ist, die Parameter zu optimieren, und die verschiedenen Parameter haben einen großen Einfluss auf die Ergebnisse.

Wenn die beiden Strategie-Signale nicht übereinstimmen, besteht die Gefahr, dass die Handelschancen verpasst werden.

Die Strategie basiert nur auf einfachen Preisindikatoren, fehlt ein umfassendes Urteilsvermögen, und es gibt bestimmte Gewinnbeschränkungen.

Entsprechende Lösungen:

Um die Gefahr einer Gefängnisstrafe zu verringern, sollte die Haltedauer entsprechend verkürzt werden.

Die Parameterkombination wird anhand von Erfolgsbeispielen sorgfältig getestet und für bestimmte Märkte optimiert.

Erwägen Sie die Einbeziehung weiterer Hilfsindikatoren, um die Wirksamkeit der Strategie zu verbessern.

Optimierung der Eintrittszeit oder Anpassung der Positionsquote.

Richtung der Strategieoptimierung

Tests und Hinzufügen von anderen Wendeindikatoren oder Formbeurteilungen, um die Genauigkeit des Wendesignals zu verbessern.

Versuchen Sie, andere Overshopping-Indikatoren als DSS zu verwenden, z. B. Energietrend, RSI usw.

Ein Stop-Loss-Strategie, um Gewinne zu sichern und Verluste zu reduzieren.

Optimierung der Parameter-Einstellungen und Prüfung der optimalen Parameterkombinationen in verschiedenen Märkten.

Erforschung der Möglichkeiten, die Parameter dynamisch anzupassen, um den Markt zu verändern.

Die Erstellung von Machine-Learning-Modellen zur Unterstützung der Erzeugung von Handelssignalen.

Zusammenfassen

Die Strategie hat die Vorzüge, dass sie flexibel, logisch einfach und leicht umzusetzen ist. Sie kann effektiv den Handel abschalten, es sei denn, es gibt Lärm in der rationalen Zone. Aber es gibt auch bestimmte Rückwärtsrisiken und Schwierigkeiten bei der Optimierung der Parameter. In der Zukunft kann die Strategie durch die Einbeziehung von Stop-Loss-Methoden, die Optimierung der Parameter-Einstellungen und die Einführung von Machine Learning verbessert werden.

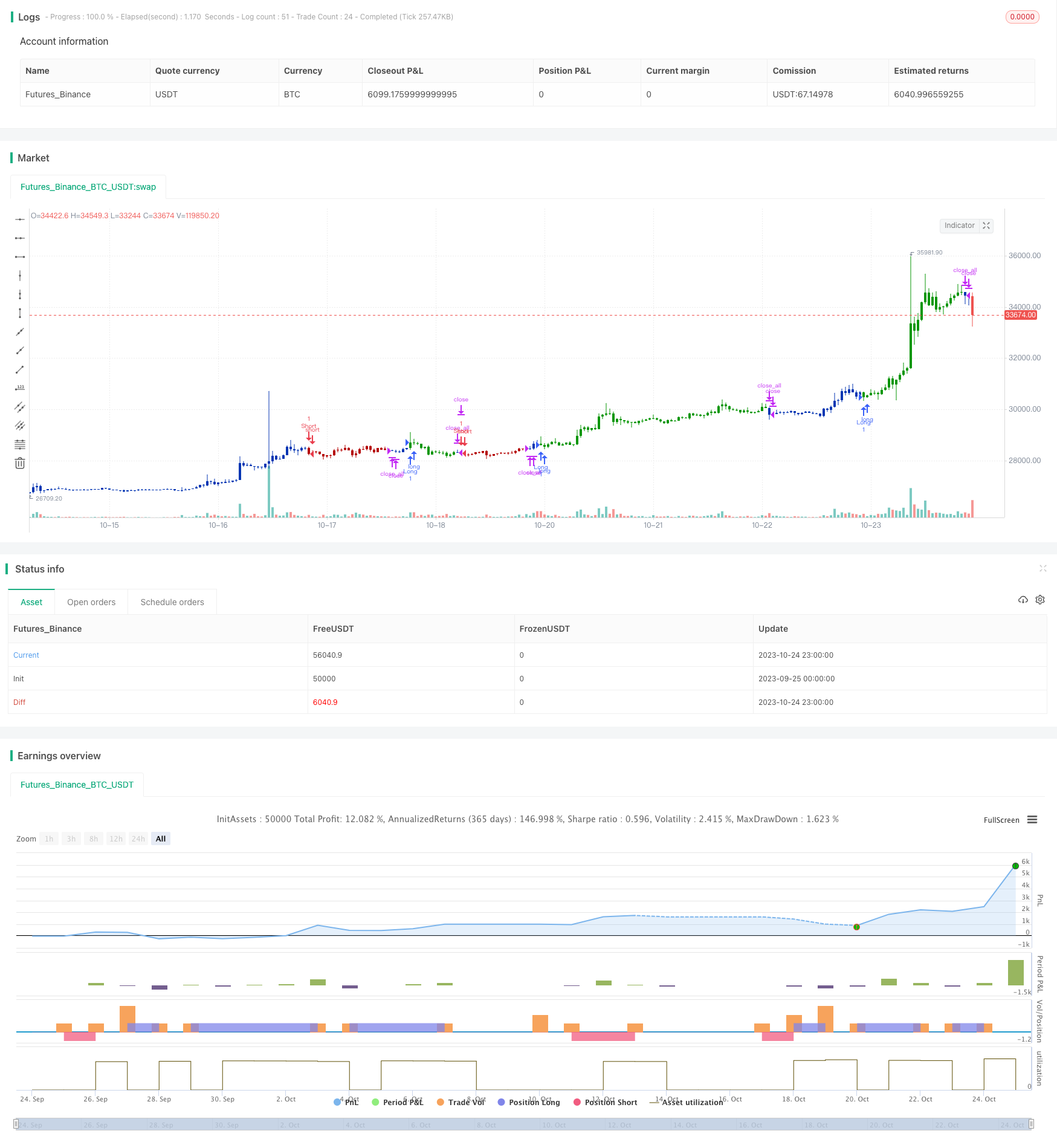

/*backtest

start: 2023-09-25 00:00:00

end: 2023-10-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Double Smoothed Stochastics (DSS) is designed by William Blaw.

// It attempts to combine moving average methods with oscillator principles.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold) =>

pos = 0

xPreCalc = ema(stoch(close, high, low, PDS), EMAlen)

xDSS = ema(stoch(xPreCalc, xPreCalc, xPreCalc, PDS), EMAlen)

xTrigger = ema(xDSS, TriggerLen)

pos := iff(xTrigger < xDSS and xTrigger < Oversold, -1,

iff(xTrigger > xDSS and xTrigger > Overbought, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & DSS Bressert", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

PDS = input(10, minval=1)

EMAlen = input(9, minval=1)

TriggerLen = input(5, minval=1)

Overbought = input(80, minval=1)

Oversold = input(20, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDSS = DSSB(PDS, EMAlen,TriggerLen,Overbought,Oversold)

pos = iff(posReversal123 == 1 and posDSS == 1 , 1,

iff(posReversal123 == -1 and posDSS == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )