Preiskanalroboter-Whitebox-Strategie

Überblick

Die Price Channel Robotic White Box Strategie ist eine einfache mechanisierte Handelsstrategie, die auf dem Preiskanal-Indikator basiert. Sie verwendet die oberen und unteren Grenzen des Preiskanals, um die Ein- und Ausstiegszeiten zu bestimmen. Die Strategie wird als longtime und alsshortime bezeichnet.

Strategieprinzip

Die Kernlogik der White-Box-Strategie der PATH-Roboter ist:

- Berechnen Sie mit der Funktion “highest” und “lowest” die höchsten und niedrigsten Preise für die jüngste Len-Wurzel K-Linie, die als Obergrenze und Untergrenze des Preiskanals definiert sind

- Berechnen Sie die Preiskanal-Mittelpreise: ((Höchster Preis + niedrigerer Preis) / 2

- Wenn der Preis die Obergrenze des Preiskanals überschreitet, wird ein Überlagerungsprozess durchgeführt.

- Wenn der Preis die untere Grenze des Preiskanals überschreitet, wird ein freier Lager geöffnet.

- Wenn der Preis zurück zum Mittelwert des Preiskanals fällt, ist die Niederlage

Die Strategie hat auch einige konfigurierbare Parameter:

- Preiskanallänge len: Standard 50 K-Linien

- Art der Lageröffnung: Mehrköpfe, einzeln konfigurierbare Leerköpfe

- Der Betrag, der für die Eröffnung der Position verwendet wird, ist 100% des Kontoanteils.

- Stopp: Sie können wählen, ob Sie den Mittelwert des Preiskanals als Stopp verwenden

- Handelszeiten: Nur für den angegebenen Datumsbereich konfigurierbar

Durch die Anpassung dieser Parameter kann die Strategie besser an die verschiedenen Sorten und Marktbedingungen angepasst werden.

Analyse der Stärken

Die White-Box-Strategie des Preiskanal-Roboters hat folgende Vorteile:

- Die Strategie ist einfach zu verstehen und umzusetzen.

- Der Preiskanal wird genutzt, um Trends und Umkehrungen zu beurteilen

- Mehr konfigurierbare Parameter und eine hohe Anpassungsfähigkeit

- Eingebettete Stop-Loss-Mechanismen, um Verluste zu begrenzen

- Unterstützung für Zeitfilter und Vermeidung von Folgen von Großereignissen

Insgesamt ist die Strategie eine einfache und praktische Trend-Tracking-Strategie, die nach Optimierung der Parameter gute Ergebnisse erzielt.

Risikoanalyse

Die White-Box-Strategie der Preiskanalroboter birgt auch einige Risiken:

- Der Preiskanalindikator ist parametersensibel, wobei verschiedene Zeiträume und Sorten unabhängig getestet und optimiert werden müssen.

- Verfolgung von Stop-Losses mit Risiken von Arbitrage, die die Stop-Loss-Distanz an die Marktfluktuation anpassen müssen

- In schwankenden und schwankenden Verhältnissen entstehen mehr unbedeutende Transaktionen, was zu höheren Transaktionskosten und Verlusten bei Schwankungen führt.

Um diese Risiken zu verringern, müssen Optimierungen in folgenden Bereichen vorgenommen werden:

- Parameter automatisch optimieren mit der Walk Forward Analysis Methode

- Die Wahrscheinlichkeit, dass ein Stop-Loss-Preis in eine Bufferzone eingegeben wird, um eine Abriebung zu vermeiden

- Erhöhung der Trendbeurteilung und Vermeidung von Transaktionen in schwankenden Märkten

Optimierungsrichtung

Die White-Box-Strategie für die Preiskanale-Roboter hat noch Raum für weitere Optimierungen:

- Mehr Beurteilung von Großzyklischen Trends und Vermeidung von Gegenhandel

- Die Parameter werden in Kombination mit den Preisunterschieden zwischen den verschiedenen Sorten festgelegt, um die Arbitragechancen zu nutzen.

- Zufällige Bufferzonen in den Stop-Loss-Preis, um die Gefahr von Absenkung zu verringern

- Preiskanalparameter, die dynamisch an die Marktfluktuation angepasst werden

- Agent-Optimierungsstrategien für spezifische Sorten mit Deep-Learning-Methoden trainieren

Durch diese Optimierungsmechanismen soll die Stabilität und Profitabilität der Strategie weiter verbessert werden.

Zusammenfassen

Die Price-Channel-Robot-White-Box-Strategie ist eine einfache, aber praktische Trend-Tracking-Strategie. Sie beurteilt die Richtung und den Wendepunkt des Trends anhand der Price-Channel-Indikatoren und trifft auf diese Weise Handelsentscheidungen. Die Strategie ist leicht zu verstehen und zu implementieren und bietet nach Optimierung der Parameter eine gute Rendite.

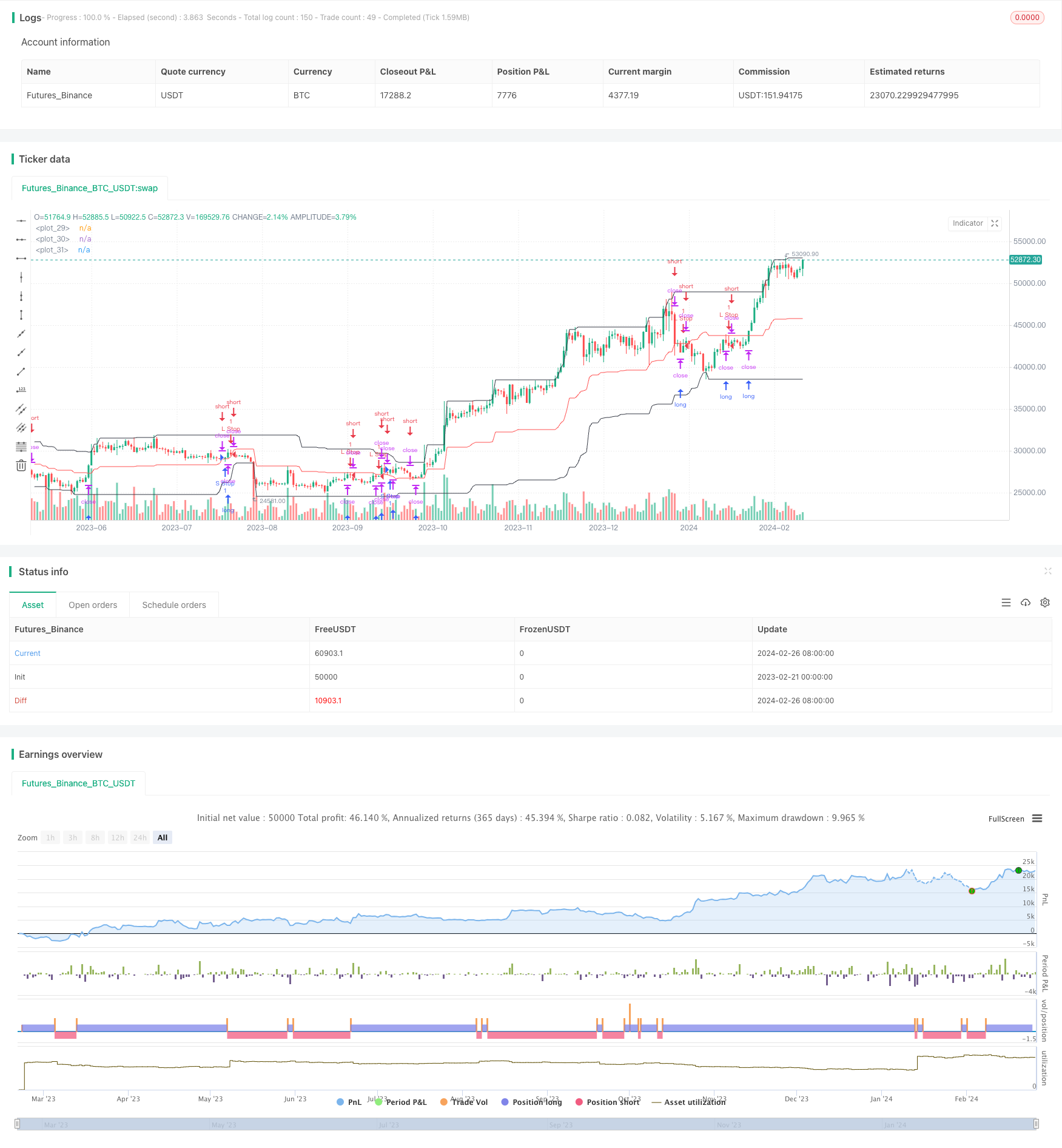

/*backtest

start: 2023-02-21 00:00:00

end: 2024-02-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//@version=4

strategy(title = "Robot WhiteBox Channel", shorttitle = "Robot WhiteBox Channel", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

needstop = input(true, defval = true, title = "Stop-loss")

lotsize = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot, %")

len = input(50, minval = 1, title = "Price Channel Length")

showll = input(true, defval = true, title = "Show lines")

showbg = input(false, defval = false, title = "Show Background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Price Channel

h = highest(high, len)

l = lowest(low, len)

center = (h + l) / 2

//Lines

pccol = showll ? color.black : na

slcol = showll ? color.red : na

plot(h, offset = 1, color = pccol)

plot(center, offset = 1, color = slcol)

plot(l, offset = 1, color = pccol)

//Background

size = strategy.position_size

bgcol = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(bgcol, transp = 70)

//Trading

truetime = time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)

lot = 0.0

lot := size != size[1] ? strategy.equity / close * lotsize / 100 : lot[1]

if h > 0

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, stop = h, when = strategy.position_size <= 0 and truetime)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, stop = l, when = strategy.position_size >= 0 and truetime)

strategy.entry("S Stop", strategy.long, 0, stop = center, when = strategy.position_size[1] <= 0 and needstop)

strategy.entry("L Stop", strategy.short, 0, stop = center, when = strategy.position_size[1] >= 0 and needstop)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")