Optimierte Stop-Loss-Strategie mit doppeltem gleitenden Durchschnitt-Crossover

Strategieübersicht

Die Double Equilibrium Cross Optimized Stop Loss Strategie (TQQQ) ist eine quantitative Handelsstrategie, die auf zwei unterschiedlichen periodischen Moving Average (SMA) -Kreuzsignal basiert. Die Strategie macht nur mehr, indem sie Positionen aufschlägt, wenn die schnelle Durchschnittslinie die langsame Durchschnittslinie durchbricht, und platziert, wenn die schnelle Durchschnittslinie die langsame Durchschnittslinie unterbricht oder der Preis den Stop Loss-Preis überschreitet. Die Strategie optimiert die schnelle Durchschnittszyklus und die Stop-Loss-Rate durch Parameter, um höhere Gewinne in einem bullish Markt zu erzielen und gleichzeitig Verluste zu verringern, wenn der Markt fällt.

Strategieprinzip

Der Kern der Strategie ist die Nutzung von Kreuzungen von verschiedenen periodischen Moving Averages, um Markttrends zu erfassen. Ein Durchbruch des langen Durchschnitts über dem kurzfristigen Durchschnitt bedeutet, dass der Markt möglicherweise in einen Aufwärtstrend eintritt, wodurch mehr Positionen eröffnet werden. Ein Durchbruch des langen Durchschnitts unter dem kurzfristigen Durchschnitt bedeutet, dass der Aufwärtstrend möglicherweise beendet wird, wodurch Positionen ausgeglichen werden.

Zusätzlich zu den Signalen, die die Linie überschreiten, wird ein Stop-Loss-Mechanismus eingeführt. Wenn der Marktpreis unter den festgelegten Prozentsatz des Stop-Loss-Preises fällt, wird die Strategie ausgeschaltet, auch wenn die Linie kein Ausgleichssignal erzeugt hat. Der Zweck dieses Mechanismus besteht darin, Rücktritte zu kontrollieren und große Verluste bei einer Trendwende zu vermeiden.

Insbesondere beinhaltet die Strategie folgende Schritte:

- Berechnen Sie die schnelle und die langsame Durchschnittslinie.

- Beurteilen Sie, ob ein Signal zum Aufnehmen von Positionen vorliegt. Wenn Sie eine schnelle Durchschnittslinie über eine langsame Durchschnittslinie durchqueren und keine Position halten, eröffnen Sie mehr Positionen.

- Erfassung des Eröffnungspreises und Berechnung des Stop-Loss-Preises.

- Beurteilen Sie, ob ein Ausgleichssignal vorhanden ist. Alle Aufträge werden ausgeglichen, wenn der schnelle Durchschnitt unter dem langsamen Durchschnitt liegt oder der Preis den Stop-Loss-Preis überschreitet.

- Wiederholen Sie die Schritte 2-4 , um zu beurteilen, ob am nächsten Handelstag eine Gelegenheit zur Auslösung besteht.

Durch diese Reihe von Schritten kann die Strategie sich schnell an veränderte Markttrends anpassen, trends in einem Bullenmarkt folgen und gute Gewinne erzielen, während sie bei einem Bärenmarkt ihre Verluste rechtzeitig stoppen und Rückgänge kontrollieren kann.

Strategische Vorteile

Trend-Tracking: Die Strategie erfasst die Markttrends, hält Positionen im Aufwärtstrend und erzielt Trendgewinn durch die Signalisierung von Mittellinien.

Stop-Loss-Mechanismus: Ein fixierter Prozentsatz Stop-Loss kann den Rückzug effektiv kontrollieren und verhindert, dass ein einzelner Handel zu viel verliert.

Parameterflexibilität: Die Periodiparameter und die Stop-Loss-Ratio der schnellen Durchschnittslinie können an die Markteigenschaften und die persönlichen Risikopräferenzen angepasst werden, was die Anpassungsfähigkeit der Strategie erhöht.

Breite Anwendbarkeit: Die Strategie kann auf verschiedene Märkte und Indizes wie Aktien, Futures, Devisen usw. angewendet werden, wobei die Parameter an die Eigenschaften des Indizes angepasst werden müssen.

Einfach und effizient: Die Strategie ist klar, leicht zu verstehen und zu implementieren, die Rückmessung ist effizient und ermöglicht eine große Anzahl von Parameteroptimierungen und Simulationen.

Strategisches Risiko

Parameter-sensibel: Die Auswahl der Durchschnitts- und Stop-Loss-Periode hat einen großen Einfluss auf die Strategie-Performance, und unangemessene Parameter können zu häufigen Geschäften oder fehlenden Trends führen.

Trenderkennungsverzögerung: Es gibt eine gewisse Verzögerung bei der Messung von Meselinie-Kreuzungen, insbesondere bei schnellen Marktveränderungen, die den optimalen Zeitpunkt für die Eröffnung einer Position verpassen können.

Positionskonzentration: Die Strategie besteht darin, immer 100% der Positionen zu halten, keine Positionsverwaltung und keine Mittelzuteilungsmechanismen zu haben, was zu einem hohen Kapitalrisiko führt.

Schwache Märkte: In schwachen Märkten können häufige Kreuzungen zu strategischen Verlusten führen.

Black Swan: In extremen Situationen können Handelssignale ausfallen, und ein fester Stop-Loss-Ratio kann das tatsächliche Risiko nicht decken.

In Bezug auf die oben genannten Risiken können Optimierungen und Verbesserungen in folgenden Bereichen vorgenommen werden:

Einführung von dynamischen Stop-Losses: Die Stop-Loss-Ratio wird dynamisch an die Marktfluktuation oder das Preisniveau angepasst, um auf unterschiedliche Marktbedingungen zu reagieren.

Optimierung der Positionsöffnungssignale: In Kombination mit anderen technischen Indikatoren wie MACD, RSI usw. erhöht sich die Genauigkeit und Aktualität der Trenderkennung.

Einführung eines Positionsmanagements: Positionen werden dynamisch angepasst, um Rücknahme-Risiken zu kontrollieren, basierend auf Indikatoren wie Markttrendstärke und Volatilität.

In Kombination mit der Fundamentalanalyse: Berücksichtigung von makroökonomischen und branchenbezogenen Faktoren, um zu vermeiden, dass Geschäfte bei ungünstigen Fundamentaldaten getätigt werden.

Setzen Sie eine Stop-Loss-Grenze: Setzen Sie eine Stop-Loss-Grenze für Extremsituationen auf Kontoebene und kontrollieren Sie das Kapitalrisiko.

Strategieoptimierung

Dynamische Stop-Loss: Einführung von Indikatoren wie ATR, Brin-Band, Anpassung der Stop-Loss-Rate an die Dynamik der Marktfluktuation, Lockerung der Stop-Loss-Rate bei starken Trends und Stärkung der Stop-Loss-Rate bei Schwankungen.

Signaloptimierung: Versuchen Sie verschiedene Gleichgewichtskombinationen wie EMA, WMA usw. und suchen Sie nach einem empfindlicheren und effektiveren Positionsöffnungssignal. Sie können auch Indikatoren wie MACD, RSI usw. als Hilfsmittel verwenden.

Positionsmanagement: Die Stärke der Markttrends wird anhand von Indikatoren wie ATR, ADX und anderen gemessen. Die Positionen werden erhöht, wenn die Trends deutlich sind, und die Positionen werden reduziert, wenn die Trends unklar sind. Gleichzeitig kann die maximale Haltbarkeit eingestellt werden.

Mehrflächige Absicherung: Überlegen Sie, gleichzeitig eine offene Position in einem wackligen Markt zu halten, um das Marktrisiko abzusichern. Die Dynamik der Hintergrundquote kann mit Marktstimmungsindicatoren wie dem Panikindex VIX kombiniert werden.

Anpassung der Parameter: Automatische Suche nach optimalen Parameterkombinationen für verschiedene Märkte und Benchmarks mit Hilfe von Machine-Learning-Algorithmen, um die Anpassungsfähigkeit und Stabilität der Strategie zu verbessern.

Durch diese Optimierungsmethoden können die Profitabilität und die Risikobereitschaft der Strategie weiter verbessert und besser an die wechselnden Marktbedingungen angepasst werden.

Zusammenfassen

Die binäre Gleichgewicht-Kreuz-Optimierung-Stopp-Strategie (TQQQ) ist eine einfache und effektive quantitative Handelsstrategie. Sie nutzt die Kreuzung von Signalen verschiedener periodischer Moving Averages, um Markttrends zu erfassen, während die Rücknahme-Risiken durch ein festes Stop-Ratio kontrolliert werden. Die Strategie ist logisch klar, einfach zu implementieren und zu optimieren und eignet sich für eine Vielzahl von Märkten und Marken.

Durch die vernünftige Auswahl von Durchschnittszyklen und Stop-Loss-Verhältnissen kann diese Strategie in einem Bullenmarkt erhebliche Gewinne erzielen. Gleichzeitig ist diese Strategie jedoch auch mit Risiken wie Parameter-Sensitivität, Trenderkennungsrückstand und Positionskonzentration konfrontiert. Gegen diese Risiken können Verbesserungen und Optimierungen in Bezug auf dynamische Stop-Losses, Signaloptimierung, Positionsmanagement, Multi-Air-Operation und Parameter-Anpassung vorgenommen werden.

Insgesamt ist die Double Equilibrium Cross Optimization Stop-Loss Strategie (TQQQ) eine quantitative Handelsstrategie, die es wert ist, ausprobiert und eingehend untersucht zu werden. Durch ständige Optimierung und Verbesserung wird sie zu einem leistungsfähigen Instrument für Investoren werden, um Investoren bei einem stabilen Ertrag in einem turbulenten Markt zu helfen.

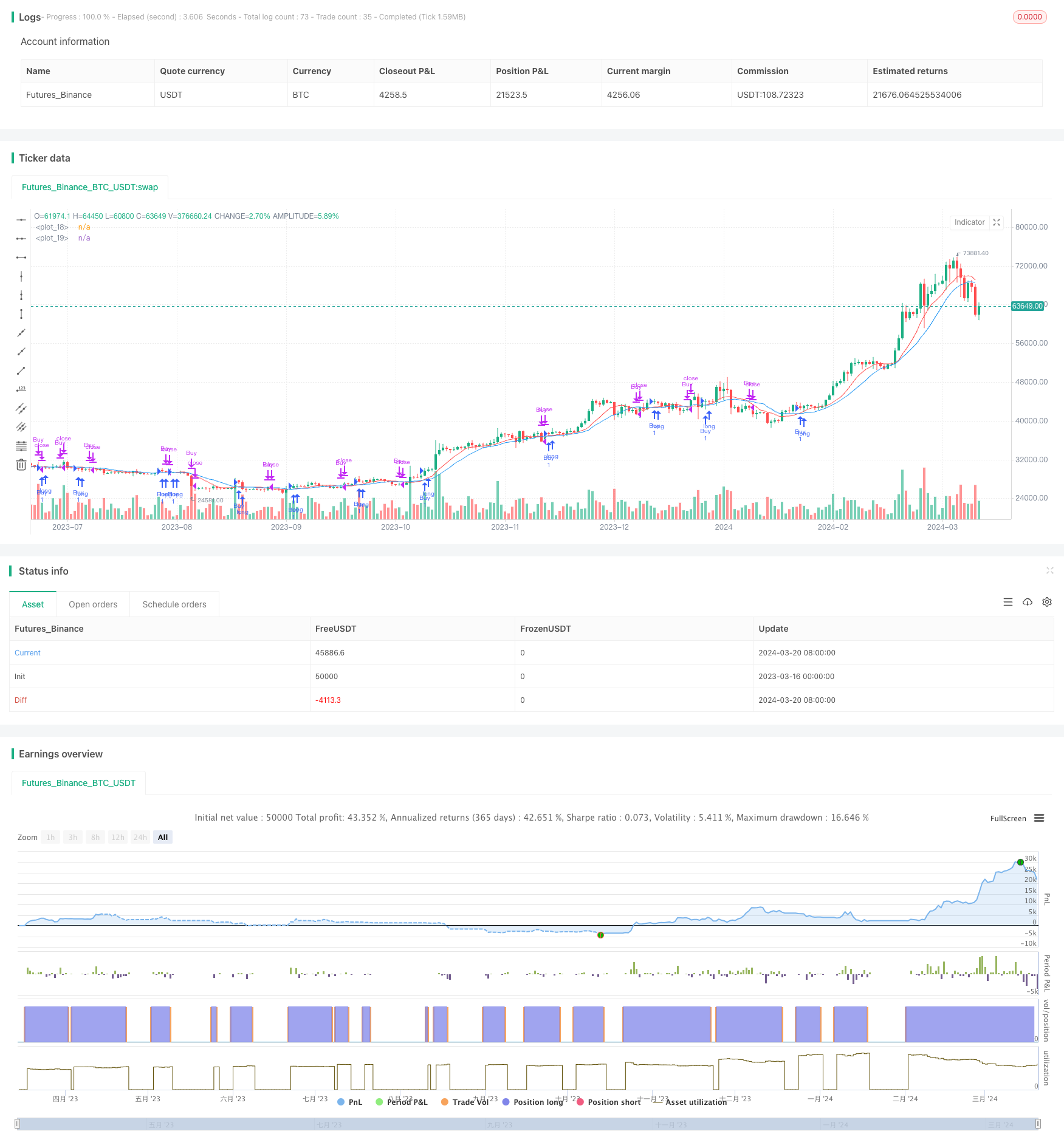

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")