Estrategia de comprar a principios de mes y cerrar a fin de mes

La idea central de esta estrategia es que el primer día de negociación de cada mes se haga una posición alta y el último día de negociación, una posición baja. Esta es una estrategia muy simple, que se utiliza principalmente para enseñar demostraciones.

Principio de estrategia

La estrategia define primero el primer día de negociación del mes (el lunes) como señal de apertura y el último día de negociación (el viernes) como señal de cierre.

Cuando se abre una posición, si se abre solo para hacer más configuración, se hace más directamente; si se permite un vacío, se abre una posición al mismo tiempo para hacer más vacío.

En una posición llena, si se permite hacer un vacío, se elimina toda la posición; si solo se hace un exceso, solo se elimina la posición adicional.

Para controlar el riesgo, la estrategia también incluye una sencilla configuración de stop-loss. Cuando el precio toca el precio de stop-loss, se impone el stop-loss de la posición cerrada.

En general, la idea de la estrategia es muy simple y sencilla, es la estrategia de negociación mensual más básica, y es adecuada para la enseñanza de la demostración. En la práctica, se puede optimizar la señal de entrada y salida, el método de parada de pérdidas, etc., según las necesidades.

Ventajas estratégicas

El pensamiento es simple y directo, muy adecuado para los principiantes.

La adopción de posiciones mensuales, con baja frecuencia de operación, es adecuada para los inversores que buscan estabilidad.

La opción de hacer más shorting puede satisfacer a comerciantes de diferentes estilos.

La inclusión de la función Stop Loss permite controlar el riesgo de las acciones individuales hasta cierto punto.

Riesgo estratégico

Las entradas y salidas son fijas y no se pueden ajustar a la situación del mercado, por lo que existe la posibilidad de arbitraje.

Sin la inclusión de criterios cuantitativos, existe el riesgo de un seguimiento ciego.

El Stop Loss de una sola acción es fácil de romper y no puede controlar eficazmente el Tail Risk.

Las posiciones son fijas y no se pueden ajustar según las condiciones del mercado.

La incertidumbre de la transacción puede hacer que no se ejecute completamente la estrategia.

El método de parada simple puede dar lugar a una parada pequeña, se debe utilizar una parada dinámica como la parada de volatilidad.

Dirección de optimización de la estrategia

Puede introducir indicadores cuantitativos para determinar el estado del mercado y ajustar dinámicamente el ritmo de apertura de posiciones.

Tenga en cuenta el índice de referencia para determinar la opción de entrada de una acción relativamente fuerte.

Ajuste dinámico de posiciones en función de indicadores de riesgo como la volatilidad del mercado.

El uso de deterioro dinámico, o deterioro en muchos niveles.

El módulo de intercambio algorítmico permite que las señales de intercambio se intercambien.

Optimizar las estrategias de gestión de fondos y ajustar las posiciones de futuros de índices de acciones a las diferentes condiciones del mercado.

La combinación de aprendizaje automático para evaluar la calidad de las acciones y seleccionar las acciones para la entrada.

Resumir

Esta estrategia es una estrategia muy básica de compra de posición baja al final del mes, con una lógica simple y fácil de entender, adecuada para los principiantes. Pero en la práctica, se necesita optimizar el tiempo de entrada, el método de detención de pérdidas y la administración de posiciones para obtener beneficios continuos en un mercado complejo y cambiante. Debemos comprender en profundidad las ventajas de la estrategia, mejorar continuamente el sistema de estrategia y desarrollar un programa de negociación cuantitativa adecuado para nosotros.

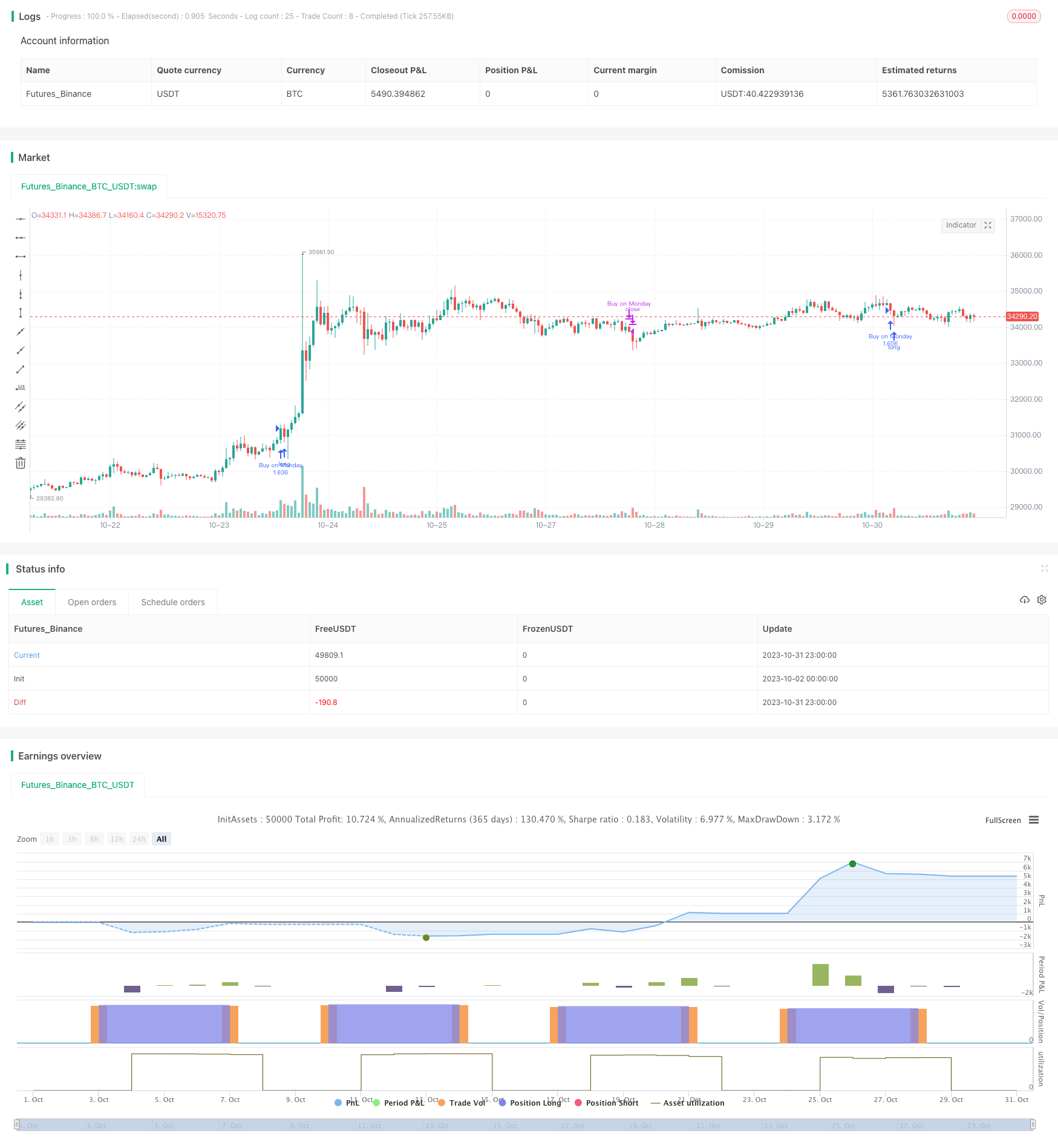

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Je_Buurman September 1st 2020

//@version=4

strategy("Buurmans Tutorial", overlay=true, initial_capital=1000, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value=0.2)

// Some initial inputs, these are needed in case the strategy returns an error of "too many trades, > 3000"

Year = input(defval = 2020, title = "From Year", minval = 2010) //

Month = input(defval = 1, title = "From Month", minval = 1, maxval=12)

LongOnly=input(true, title="Only go Long?")

// Phase I - the initial "Strategy" - buy Monday, sell Friday

longCondition = dayofweek==dayofweek.monday and (time > timestamp(Year, Month, 01, 00, 00, 00))

shortCondition = dayofweek==dayofweek.friday and (time > timestamp(Year, Month, 01, 23, 59, 59))

// Phase II - some rudimentary "risk-management" e.g. stoploss

Use_stoploss=input(false, title="Use stoploss ?")

stoploss_input=input(150, title="Stoploss in $")

Stoploss = Use_stoploss ? strategy.position_size>0 ? iff(strategy.position_size>0,strategy.position_avg_price - stoploss_input, na) : strategy.position_size<0 ? iff(strategy.position_size<0,strategy.position_avg_price + stoploss_input, na) : na : na

plot(Use_stoploss and strategy.position_size!=0 ? Stoploss : na, color=iff(Stoploss!=na,color.silver, color.red),style=plot.style_linebr)

// Phase III - make it more profitable by trying to filter conditions

// only buy on odd Mondays ? only buy on full moon Mondays ? something else entirely ?

// The actual trades, going Long, close Long, going Short and Stoploss

if (longCondition)

strategy.entry("Buy on Monday", strategy.long)

if (shortCondition and LongOnly==false)

strategy.entry("Short on Friday", strategy.short)

if (shortCondition and LongOnly)

strategy.close("Buy on Monday", comment="Sell on Friday")

if (low < Stoploss)

strategy.close("Buy on Monday", comment="Long Stopped on Someday")

if (high > Stoploss)

strategy.close("Short on Friday", comment="Short Stopped on Someday")