Estrategia de trading cuantitativo de doble MACD

Descripción general

La estrategia utiliza una combinación de dos sistemas de medias EMA con indicadores RSI para ayudar a emitir señales de negociación al mismo tiempo que determina la tendencia del mercado. La estrategia es simple y fácil de usar, se aplica a varios índices de mayor riesgo y monedas digitales, y ha obtenido más del 500% de ganancias acumuladas en el retrospectivo desde 2013 hasta la fecha.

Principio de estrategia

La estrategia utiliza dos MACDs con diferentes configuraciones de parámetros como indicadores de negociación principales. El primer MACD utiliza una media corta de 10 períodos y una media larga de 22 períodos, con una media auxiliar de 9 períodos. El segundo MACD utiliza una media corta de 21 períodos y una media larga de 45 períodos, con una media auxiliar de 20 períodos.

Cuando el primer MACD en la línea DIFF pasa por el eje cero, genera una señal de compra, y cuando el siguiente pasa por el eje cero, genera una señal de venta. La señal emitida por la línea DIFF del segundo MACD sirve para confirmar la primera señal de MACD.

Al mismo tiempo, la estrategia también utiliza la fórmula para calcular la dinámica de los precios, con el precio de cierre + máximo de la línea K más reciente dividido por el precio de cierre + máximo de una línea K anterior, el resultado es mayor a 1 para indicar que se encuentra actualmente en una tendencia alcista, generando una señal de compra y, a su vez, generando una señal de venta.

Finalmente, la línea K del RSI de Stoch mayor a 20 también confirma una señal de venta.

Análisis de las ventajas

La estrategia utiliza el conjunto de dos EMA para determinar la tendencia y filtrar eficazmente las brechas falsas. La fórmula de la dinámica auxiliar también evita que se produzcan señales erróneas debido a la oscilación. El uso del indicador RSI de Stoch puede emitir señales de venta en zonas de sobreventa de sobreventa y evitar el repunte.

La estrategia utiliza solo una simple combinación de algunos indicadores comunes, no tiene relaciones lógicas demasiado complejas, es muy fácil de entender y modificar. La configuración de los parámetros también es muy universal, no necesita ser optimizada para diferentes variedades y es muy adaptable.

De acuerdo con los resultados de la retrospectiva, la estrategia ha generado buenos rendimientos acumulados en varias variedades como índices de acciones, monedas digitales, etc., y el control de retiro máximo es ideal. Se puede usar como una estrategia de seguimiento de tendencias muy general.

Análisis de riesgos

El principal riesgo de esta estrategia es que se determina con la línea de la medianía, que es susceptible a un whipsaw cuando hay una gran oscilación en los precios, lo que genera pérdidas. Además, no se establece un stop loss para controlar las pérdidas individuales.

El Stoch RSI no es muy efectivo en los casos de sobrecompra y sobreventa, y es fácil que se pierda una señal de reversión.

La estrategia también mantiene posiciones con pérdidas continuas en caso de una caída drástica de los precios pero sin que el MACD haya formado un punto muerto.

Dirección de optimización

Se puede considerar el establecimiento de un stop loss para controlar las pérdidas individuales. Por ejemplo, el establecimiento de un stop ATR o un stop en la línea media de un precio de cierre más bajo.

Se pueden agregar otros indicadores como auxiliares, como la combinación del indicador KD o el indicador de bandas de Brin con el RSI de Stoch, para un juicio más confiable de sobrecompra y sobreventa.

Se puede aumentar el análisis del volumen de transacciones, por ejemplo, aumentando el stop loss cuando se reducen los almacenes en grandes cantidades, o evitando la construcción de almacenes cuando la capacidad es insuficiente.

Se pueden probar diferentes combinaciones de parámetros para optimizar los parámetros de ciclo de un MACD. También se pueden probar los MACD añadidos de diferentes períodos para formar una confirmación múltiple.

Resumir

La idea general de la estrategia de comercio cuantitativo de doble MACD es simple y clara, utiliza una combinación de tendencias de juicio de doble EMA, con el apoyo de indicadores de dinámica para evitar señales erróneas y seleccionar el mejor momento de negociación. La configuración de los parámetros de la estrategia es universal, el rendimiento real es estable y se puede ajustar de manera óptima como estrategia básica. El siguiente paso puede ser modificar el método de parada de pérdidas, agregar análisis de transacciones y combinar otros indicadores para mejorar aún más la estabilidad y la tasa de rendimiento de la estrategia.

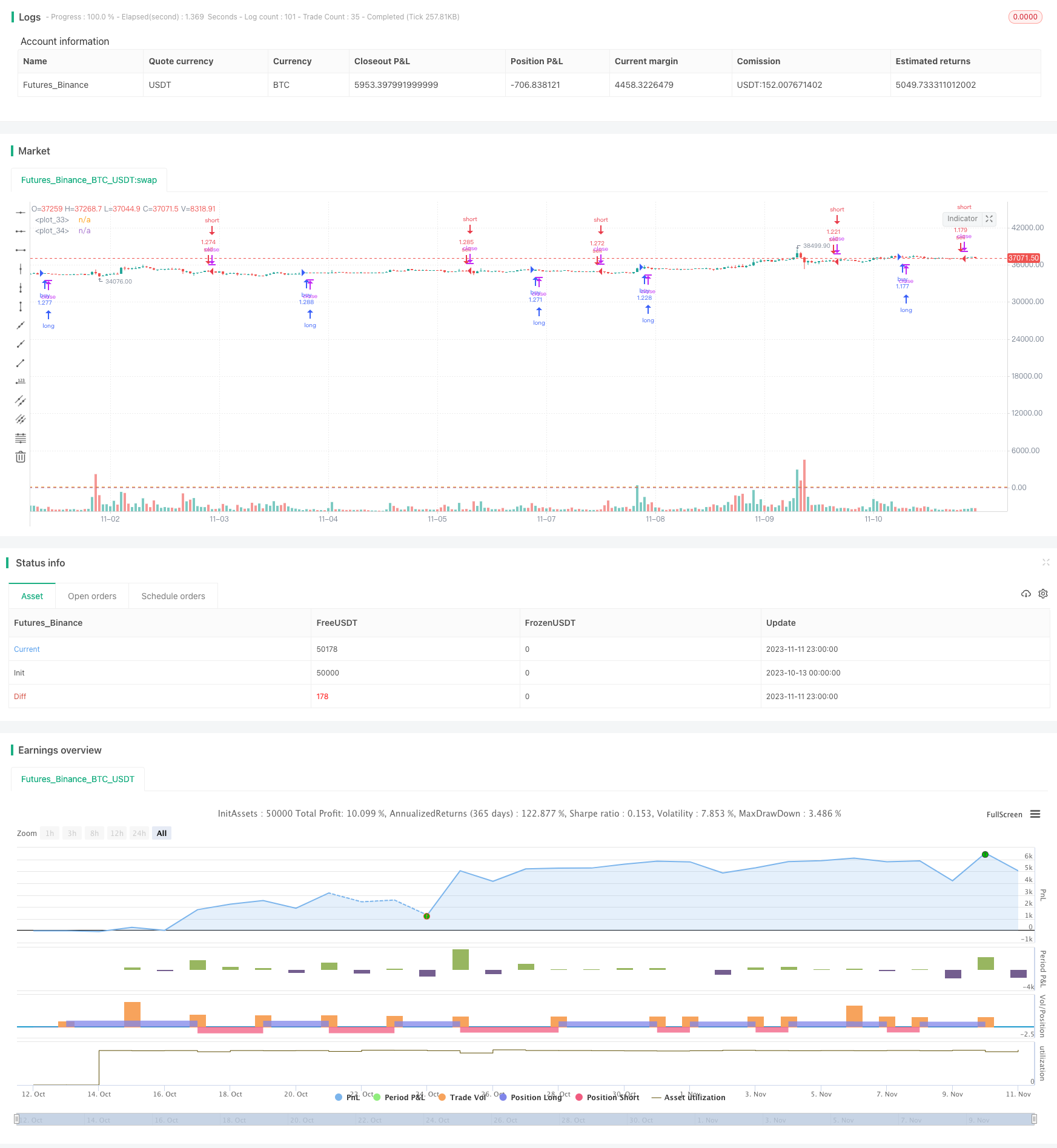

/*backtest

start: 2023-10-13 00:00:00

end: 2023-11-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Multiple MACD RSI simple strategy", overlay=true, initial_capital=5000, default_qty_type=strategy.percent_of_equity, default_qty_value=80, pyramiding=0, calc_on_order_fills=true)

fastLength = input(10)

slowlength = input(22)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = sma(MACD, MACDLength)

delta = MACD - aMACD

fastLength2 = input(21)

slowlength2 = input(45)

MACDLength2 = input(20)

MACD2 = ema(open, fastLength2) - ema(open, slowlength2)

aMACD2 = sma(MACD2, MACDLength2)

delta2 = MACD2 - aMACD2

uptrend = (close + high)/(close[1] + high[1])

downtrend = (close + low)/(close[1] + low[1])

smoothK = input(2, minval=1, title="K smoothing Stoch RSI")

smoothD = input(3, minval=1, title= "D smoothing for Stoch RSI")

lengthRSI = input(7, minval=1, title="RSI Length")

lengthStoch = input(8, minval=1, title="Stochastic Length")

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80)

h1 = hline(20)

yearin = input(2018, title="Year to start backtesting from")

if (delta > 0) and (year>=yearin) and (delta2 > 0) and (uptrend > 1)

strategy.entry("buy", strategy.long, comment="buy")

if (delta < 0) and (year>=yearin) and (delta2 < 0) and (downtrend < 1) and (d > 20)

strategy.entry("sell", strategy.short, comment="sell")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)