Estrategia de reversión de cruz dorada y cruz de la muerte con media móvil doble

Descripción general

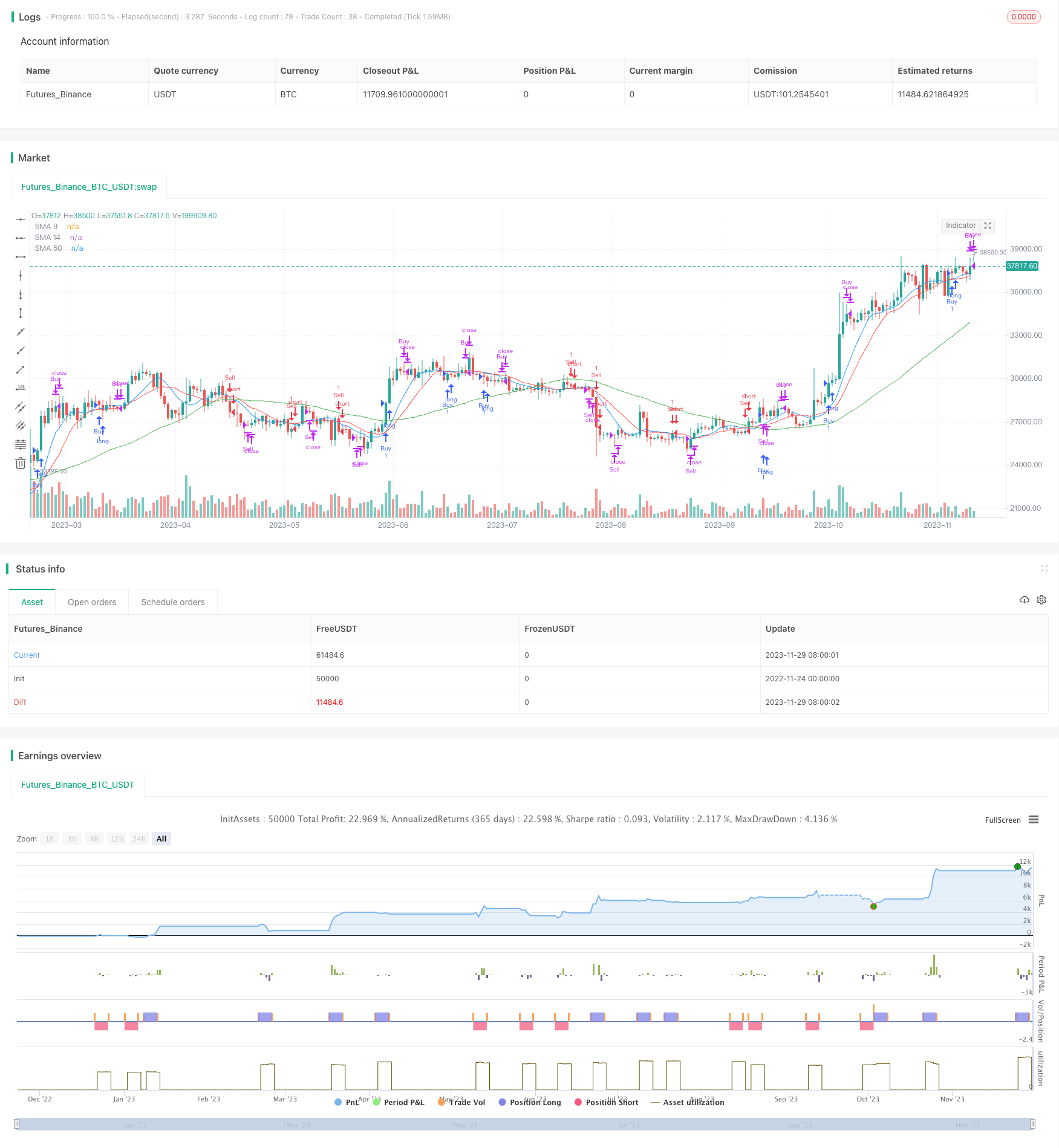

La estrategia de inversión de la horquilla de doble movimiento es una estrategia de comercio cuantitativa típica de seguimiento de tendencias. La estrategia utiliza la línea 9 y la línea 14 de los dos indicadores de media móvil para construir señales de compra y venta.

Principio de estrategia

La estrategia se basa principalmente en las señales de la horquilla dorada y la horquilla muerta de dos indicadores de la media móvil. En la media móvil, la línea de 9 días representa la tendencia a corto plazo, la línea de 14 días representa la tendencia a mediano plazo, y su cruce es un indicador técnico eficaz para determinar el giro de la tendencia del mercado. Cuando la línea de tendencia a corto plazo se fortalece desde abajo para formar una horquilla dorada, se considera una señal de compra; cuando se rompe desde arriba para formar una horquilla muerta, se debilita y se considera una señal de venta.

Además, la estrategia también introduce la línea de 50 días para filtrar señales engañosas. La compra se produce solo cuando el precio está por encima de la línea de 50 días; la venta se produce solo cuando el precio está por debajo de la línea de 50 días. La línea de 50 días representa la tendencia a medio y largo plazo, y solo se realiza una operación a corto plazo si la tendencia a medio y largo plazo está de acuerdo.

La lógica del código central es la siguiente:

// 买入条件:9日线上穿14日线 且 当前价格高于50日线

buyCondition = ta.crossover(sma9, sma14) and close > sma50

// 卖出条件:9日线下穿14日线 且 当前价格低于50日线

sellCondition = ta.crossunder(sma9, sma14) and close < sma50

Análisis de las ventajas

Las ventajas de la estrategia de doble línea media móvil son evidentes:

- La implementación es sencilla, fácil de entender y adecuada para los principiantes.

- En la actualidad, la mayoría de las personas que viven en el país son inmigrantes, y la mayoría de las personas que viven en el extranjero son inmigrantes.

- El filtro de los indicadores de mediano y largo plazo evita que los mercados de corto plazo se hagan ilusiones con las señales engañosas.

- El objetivo de este proyecto es crear un mercado de trabajo que permita a las empresas seguir las tendencias y ser rentables y eficientes.

Análisis de riesgos

La estrategia de doble línea media móvil también tiene ciertos riesgos:

- En situaciones extremas, como el colapso de un mercado bajista, se ha producido una fuerte caída antes de que se forme una horca muerta. En este caso, la estrategia mantendrá una gran cantidad de posiciones con pérdidas y ganancias hasta que se forme una parada de pérdidas.

- En situaciones de crisis, se produce una alternancia entre un tenedor de oro y un tenedor de oro, que abre y cierra posiciones. En este caso, se generan más costos de negociación.

En cuanto a los riesgos, se puede optimizar de la siguiente manera:

- La introducción de un nuevo conjunto de indicadores para detener rápidamente el desplome.

- El aumento de las condiciones de filtración de la apertura de la bolsa para evitar el cambio de la horca de oro en el caso de la oscilación.

Dirección de optimización

La estrategia de doble línea media móvil puede ser optimizada en los siguientes aspectos:

- Optimización de parámetros. Ajuste de los parámetros de ciclo de la media móvil, optimización de los parámetros de indicador.

- Se filtrarán aún más las señales de apertura de la bolsa.

- Introducción de un mecanismo de detención de pérdidas. Establecimiento de un modo de detención de pérdidas, como el detención móvil, el deterioro de la detención de pérdidas.

- En combinación con otras estrategias de negociación. Utilizado en combinación con estrategias de volumen de negociación, estrategias de volatilidad, etc.

- El uso adecuado de la palanca. Aumentar la eficiencia de la operación.

Resumir

La estrategia de doble línea de equilibrio móvil es, en general, una estrategia de eficiencia y ganancias. Puede ser rentable de forma gradual y continua; al mismo tiempo, existe un cierto riesgo que requiere una mejora adicional. El efecto de la estrategia puede ser mejorado aún más a través de la optimización de los parámetros, el método de parada de pérdidas y la combinación de estrategias.

/*backtest

start: 2022-11-24 00:00:00

end: 2023-11-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("smaCrossReverse", shorttitle="smaCrossReverse", overlay=true)

// Define the length for the SMAs

sma9Length = input(9, title="SMA 9 Length")

sma14Length = input(14, title="SMA 14 Length")

sma50Length = input(50, title="SMA 50 Length") // Add input for SMA 50

// Calculate SMAs

sma9 = ta.sma(close, sma9Length)

sma14 = ta.sma(close, sma14Length)

sma50 = ta.sma(close, sma50Length) // Calculate SMA 50

// Buy condition: SMA 9 crosses above SMA 14 and current price is above SMA 50

buyCondition = ta.crossover(sma9, sma14) and close > sma50

// Sell condition: SMA 9 crosses below SMA 14 and current price is below SMA 50

sellCondition = ta.crossunder(sma9, sma14) and close < sma50

// Track the time since position was opened

var float timeElapsed = na

if (buyCondition)

timeElapsed := 0

else

timeElapsed := na(timeElapsed[1]) ? timeElapsed[1] : timeElapsed[1] + 1

// Close the buy position after 5 minutes

if (timeElapsed >= 5)

strategy.close("Buy")

// Track the time since position was opened

var float timeElapsedSell = na

if (sellCondition)

timeElapsedSell := 0

else

timeElapsedSell := na(timeElapsedSell[1]) ? timeElapsedSell[1] : timeElapsedSell[1] + 1

// Close the sell position after 5 minutes

if (timeElapsedSell >= 5)

strategy.close("Sell")

// Plot the SMAs on the chart

plot(sma9, title="SMA 9", color=color.blue)

plot(sma14, title="SMA 14", color=color.red)

plot(sma50, title="SMA 50", color=color.green) // Plot SMA 50 on the chart

// Strategy entry and exit conditions using if statements

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)