बोल्बुलिन ऑसिलेटर ब्रेकआउट रणनीति

अवलोकन

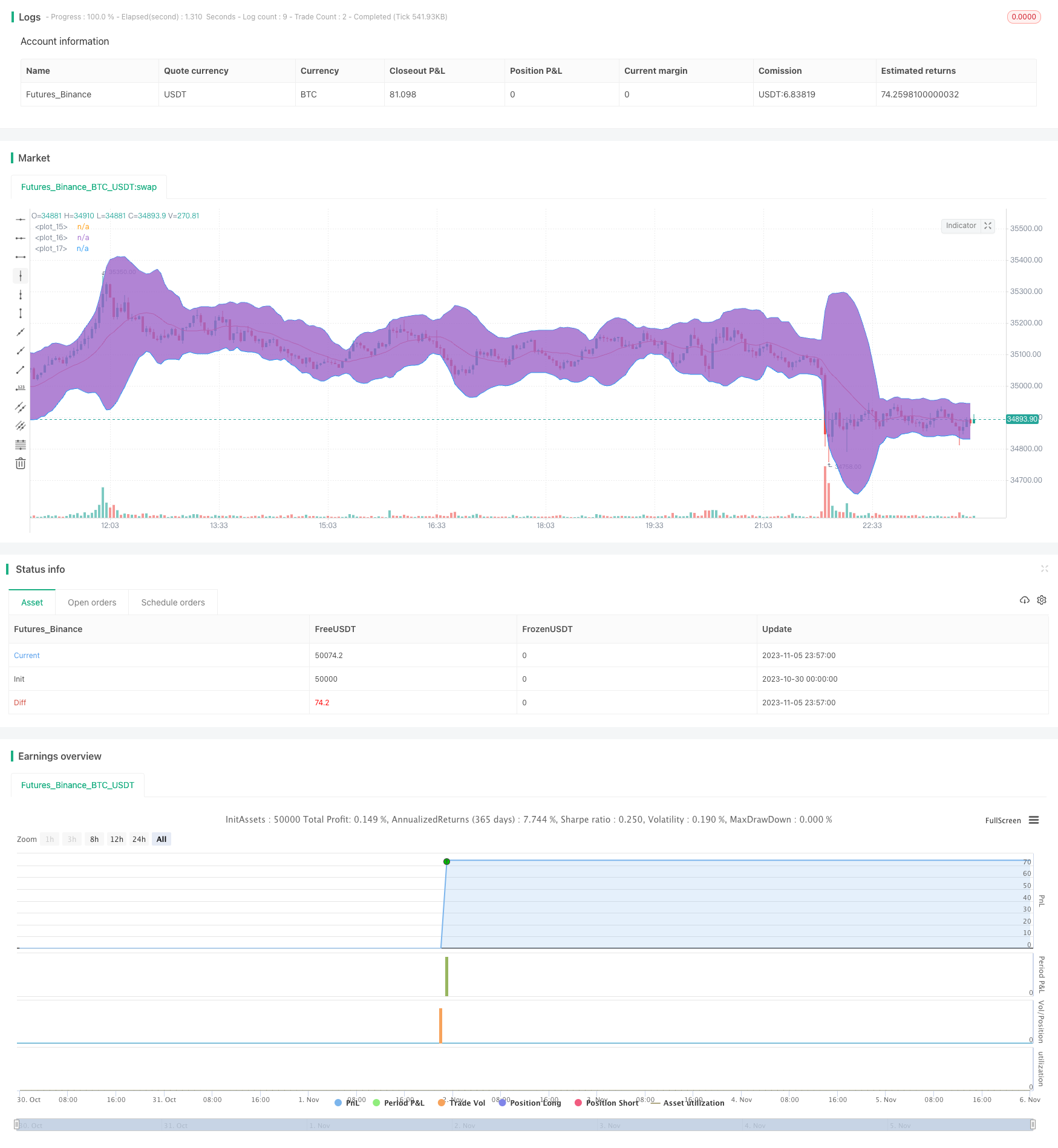

इस रणनीति का उपयोग बोलब्रिन बैंड के संकेतकों को ट्रेंड करने के लिए किया जाता है, बैंडविड्थ सिग्नल के साथ व्यापार के अवसरों की तलाश करने के लिए, जो पोर्टफोलियो की स्थिर वृद्धि को बनाए रखने के लिए है। पिछले साल के आंकड़ों के अनुसार, रणनीति की लाभप्रदता 78.95% है, और अधिकतम वापसी केवल 4.02% है। यह मेरी स्वचालित रणनीतियों की एक श्रृंखला में से एक है जो पोर्टफोलियो की स्थिर वृद्धि में योगदान दे सकती है।

यदि आप वर्तमान परिणामों से संतुष्ट हैं, तो इसे सीखने के लिए स्थानांतरित करें और चेतावनी जोड़ें, रणनीति को स्वचालित करें। इसके लिए कोड में चेतावनी तंत्र जोड़ने की आवश्यकता है। यदि आप रुचि रखते हैं, तो मैं इस रणनीति के आधार पर संबंधित सीख बना सकता हूं।

रणनीति सिद्धांत

इस रणनीति का उपयोग बोरबिन बैंड और बैंडविड्थ को निर्धारित करने के लिए किया जाता है जब खेल में प्रवेश और बाहर निकलना होता है।

बोलब्रिन बैंड में अपलाइन, मिडलाइन और लोअरलाइन शामिल हैं. मिडलाइन n दिन की सरल चलती औसत है, पैरामीटर n डिफ़ॉल्ट रूप से 16 है. शीर्ष सीमा मिडलाइन + k है।*मानक विचलन, निचली सीमा मध्य रेखा है- k*मानक विचलन, पैरामीटर k को 3 माना जाता है। जब कीमत ऊपरी सीमा के पास होती है, तो शेयर की कीमत बहुत अधिक या अधिक होती है। जब कीमत निचली सीमा के पास होती है, तो शेयर की कीमत बहुत कम या अधिक होती है।

बैंडविड्थ सूचकांक कीमतों की तुलना में मध्य रेखा के उतार-चढ़ाव को दर्शाता है। यह ((ऊपर की रेखा - नीचे की रेखा) / मध्य रेखा से बना है*1000 की गणना की जाती है। जब बैंडविड्थ 20 से कम होता है, तो यह शांत या समेकित होता है; जब बैंडविड्थ 50 से अधिक होता है, तो यह उतार-चढ़ाव को बढ़ाता है।

यह रणनीति 20-50 के बीच की सीमा के भीतर है, जो कि नीचे की सीमा को तोड़ने के अवसरों की तलाश में है। अधिक होने के बाद, स्टॉप लाइन को स्थिति खोलने की कीमत का 108% सेट किया जाता है, या ऊपरी सीमा को तोड़ने पर बाहर निकलता है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

बोलब्रिन बैंड का उपयोग ट्रेडिंग रुझानों की दिशा का आकलन करने के लिए किया जाता है, जिससे झूठे ब्रेक के जोखिम को कम किया जा सकता है

बैंडविड्थ सिग्नल के माध्यम से स्थिति के उतार-चढ़ाव को ठीक से पता लगाया जा सकता है, जिससे बड़े पैमाने पर उतार-चढ़ाव से होने वाले नुकसान से बचा जा सकता है।

एक साल में लगभग 80 प्रतिशत रिटर्न, जोखिम-लाभ अनुपात बहुत अधिक

अधिकतम निकासी 5% से कम, प्रभावी जोखिम नियंत्रण, पोर्टफोलियो स्थिर वृद्धि बनाए रखने

रणनीति तर्क स्पष्ट, सरल और आसानी से समझने योग्य है और इसे विभिन्न प्रकार की डिजिटल परिसंपत्तियों के लिए व्यापक रूप से लागू किया जा सकता है

जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

बोलब्रिन बैंड पैरामीटर गलत सेट किया गया है, बेहतर ट्रेडिंग अवसरों को याद किया जा सकता है

बाजार में मंदी या मंदी के दौरान, ट्रेडिंग की आवृत्ति कम हो सकती है और लाभप्रदता सीमित हो सकती है

अपर्याप्त फीडबैक डेटा, फीडबैक संकेतकों को वास्तविक अनुप्रयोगों में नकल नहीं किया जा सकता है

चरम बाजार स्थितियों में, स्टॉपलॉस को पार किया जा सकता है, जिससे भारी नुकसान हो सकता है

उच्च लेनदेन शुल्क वास्तविक लाभ को कम कर सकता है

समाधान के लिएः

अनुकूलन मापदंड, विभिन्न बाजारों के लिए ब्रिन बैंड चक्र को समायोजित करना आदि

असामान्य परिस्थितियों के लिए अतिरिक्त रूप से अन्य सूचकांकों के साथ प्रवृत्ति का आकलन करना

रणनीति की स्थिरता को सत्यापित करने के लिए कई प्रकार के बाजार प्रतिक्रिया के लिए पर्याप्त डेटा एकत्र करना

स्टॉपलॉस को उचित रूप से समायोजित करें और चरम बाजार में भारी नुकसान से बचें

कम शुल्क वाले ट्रेडिंग प्लेटफॉर्म का चयन करें और ट्रेडिंग शुल्क कम करें

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

झूठे ब्रेकआउट से बचने के लिए मात्रा की पुष्टि करें

प्रवृत्ति दिशा की पहचान करने के लिए प्रवृत्ति संकेतकों के साथ संयोजन करें

पैरामीटर को ट्यून करने और बाजार के लिए ऑटो-अनुकूलित करने के लिए मशीन लर्निंग का उपयोग करें

असंबद्ध परिसंपत्तियों के व्यापार से बचने के लिए सहसंबंध फ़िल्टर जोड़ें

Optimize take profit/stop loss for more gains during uptrends अप्टिमाइज़ करें लाभ/स्टॉप लॉस को अधिक लाभ के लिए

जीत दर बढ़ाने के लिए अधिक शर्त फ़िल्टर का परिचय दें

टेस्ट मल्टी-टाइमफ्रेम संयोजनों को कई चक्रों से लाभ उठाने के लिए

पोर्टफोलियो का सूचकांक बनाना और निवेश का विस्तार करना Build indexed portfolio to expand exposure

नई रणनीतियों को स्वचालित रूप से उत्पन्न करने और सत्यापित करने के लिए मशीन सीखने का उपयोग करें

संक्षेप

बोलब्रिन के झटके के माध्यम से तोड़ने की रणनीति का समग्र प्रतिक्रिया प्रभाव अच्छा है और झटके की स्थिति में अधिक स्थिर रिटर्न प्राप्त किया जा सकता है। रणनीति का मुख्य विचार सरल और स्पष्ट है और इसका उपयोग करना आसान है। लेकिन पैरामीटर अनुकूलन, जोखिम नियंत्रण और पोर्टफोलियो प्रबंधन को और अधिक सुधार की आवश्यकता है ताकि जटिल और परिवर्तनीय बाजार में स्थिर लाभ हो सके। यह रणनीति मौलिक प्रवृत्ति का पालन करने वाली रणनीति है, जिसके आधार पर अधिक तकनीकी संकेतकों और जोखिम नियंत्रण तंत्रों को अनुकूलित किया जा सकता है, या मशीन सीखने के साथ संयोजन में स्वचालन को लागू किया जा सकता है। समग्र प्रबंधन के लिए, यह रणनीति शुरुआती लोगों के लिए मात्रात्मक व्यापार के दरवाजे खोलती है और पेशेवरों के लिए रणनीतिक अनुकूलन की संभावना प्रदान करती है।

/*backtest

start: 2023-10-30 00:00:00

end: 2023-11-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Bollinger Bands BAT/USDT 30min", overlay=true )

/// Indicators

///Bollinger Bands

source = close

length = input(16, minval=1)

mult = input(3, step=0.1, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

plot(basis, color=color.red)

p1 = plot(upper, color=color.blue)

p2 = plot(lower, color=color.blue)

fill(p1, p2)

//Bollinger bands width

bbw = (upper-lower)/basis*1000

//plot(bbw, color=color.blue)

upper_bbw_input = input(title="BBW Upper Threshold", step=1, minval=0, defval=50)

lower_bbw_input = input(title="BBW Lower Threshold", step=1, minval=0, defval=20)

// Backtesting Period

testStartYear = input(2019, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

// Take Profit

tp_inp = input(8, title='Take Profit %', step=0.1)/100

take_level = strategy.position_avg_price * (1 + tp_inp)

//Entry Strategy

entry_long = crossover(source, lower) and (bbw < upper_bbw_input) and (bbw > lower_bbw_input)

exit_long = cross(high,upper) or close < lower

if testPeriod()

strategy.entry(id="LongBB", long=true, comment="LongBB", when=entry_long)

strategy.exit("Take Profit Long","LongBB",limit=take_level)

strategy.close(id="LongBB", when=exit_long )