वॉल्यूम और मूल्य संकेतकों पर आधारित लॉन्ग-शॉर्ट बैलेंस ट्रेडिंग रणनीति

अवलोकन

यह रणनीति एक बहु-समय-फ्रेम क्वांटिटी सूचकांक ट्रेडिंग रणनीति है। यह संभावित बहु-संकेतों की पहचान करने के लिए अपेक्षाकृत मजबूत सूचकांक (आरएसआई), औसत वास्तविक तरंग (एटीआर), सरल चलती औसत (एसएमए) और अनुकूलित क्वांटिटी स्थितियों का व्यापक उपयोग करता है। यह रणनीति कई स्थितियों को स्थापित करती है जब कुछ ओवरसोल्ड, क्वांटिटी सूचकांक क्रॉसिंग, मूल्य टूटने आदि की आवश्यकता होती है। साथ ही, यह प्रत्येक जोखिम-लाभ अनुपात के लिए स्टॉप-लॉस और स्टॉप-लॉस नियंत्रण भी स्थापित करता है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित प्रमुख बिंदुओं पर आधारित हैः

- RSI को ओवरसोल्ड सिग्नल माना जाता है जब यह ओवरसोल्ड लाइन से नीचे होता है और हाल ही में 10 K लाइनों के भीतर लगातार ओवरसोल्ड होता है

- मूल्य संकेतकों के एक समूह को परिभाषित किया गया है, जिन्हें मूल्य संकेतकों के एक समूह के रूप में माना जाता है।

- जब समापन मूल्य 13 चक्र SMA को नीचे से ऊपर की ओर तोड़ता है, तो इसे मूल्य के लिए एक ब्रेकआउट सिग्नल माना जाता है

- एटीआर छोटा चक्र बड़ा चक्र से कम भी संकेत को बढ़ावा देता है

- इन संकेतों को एक साथ जोड़कर कई निर्णय लेने के लिए

विशेष रूप से, रणनीति ने आरएसआई पर लंबाई और ओवरसोल्ड लाइन पैरामीटर सेट किए हैं, और आरएसआई मान की गणना के लिए इन पैरामीटर के आधार पर। जब आरएसआई ओवरसोल्ड लाइन से नीचे लगातार कई के लाइनों के साथ होता है, तो ओवरसोल्ड सिग्नल उत्पन्न होता है।

इसके अलावा, इस रणनीति में 3 ट्रेड वॉल्यूम थ्रेशोल्ड को परिभाषित किया गया है और विभिन्न समय अवधि के डेटा के आधार पर वॉल्यूम शर्तों के कई सेट निर्धारित किए गए हैं। उदाहरण के लिए, 90 चक्र का वॉल्यूम 49 चक्र के वॉल्यूम से 1.5 गुना अधिक है। जब ये वॉल्यूम शर्तें एक साथ पूरी होती हैं, तो वॉल्यूम सूचक के कई संकेत दिए जाते हैं।

कीमतों के लिए, रणनीति 13 चक्र एसएमए सूचकांक की गणना करती है और एसएमए को तोड़ने के बाद से कीमतों के ऊपर की ओर K लाइनों की संख्या की गणना करती है। जब कीमतें नीचे से ऊपर की ओर एसएमए को तोड़ती हैं और 5 से कम के बाद के लाइनों की संख्या होती है, तो इसे मूल्य के लिए एक ब्रेक सिग्नल माना जाता है।

एटीआर चक्र पैरामीटर के लिए, रणनीति ने एटीआर को लघु चक्र 5 और बड़े चक्र 14 के रूप में निर्दिष्ट किया है। जब लघु चक्र एटीआर बड़े चक्र एटीआर से कम होता है, तो यह संकेत देता है कि बाजार में उतार-चढ़ाव में तेजी आई है, जो एक संवर्धित संकेत के रूप में है।

अंततः, रणनीति ने ओवरसोल, मात्रा सूचक, मूल्य ब्रेक और एटीआर सूचक सहित कई खरीद शर्तों को समेकित किया। जब ये शर्तें एक साथ पूरी होती हैं, तो एक अंतिम बहु-संकेत उत्पन्न होता है और एक बहु-स्थिति स्थापित की जाती है।

रणनीतिक लाभ

इस रणनीति के कुछ फायदे हैंः

बहु-समय फ़्रेम मूल्य निर्धारण सूचक निर्णय, सटीकता में सुधार। रणनीति न केवल एक एकल अवधि के मूल्य निर्धारण डेटा को ध्यान में रखती है, बल्कि विभिन्न अवधि की मूल्य निर्धारण स्थितियों के कई समूहों के क्रॉसिंग का मूल्यांकन करती है, जिससे मात्रा की क्षमता का अधिक सटीक निर्णय लिया जा सकता है।

ओवरसोल + मात्रा + मूल्य ट्रिपल निर्णय तंत्र, खरीद संकेत की विश्वसनीयता सुनिश्चित करता है। ओवरसोल सबसे बुनियादी खरीद समय चयन प्रदान करता है, इसके अलावा, मात्रा और मूल्य के संकेतक क्रॉसिंग खरीद समय के लिए अतिरिक्त पुष्टि, उच्च विश्वसनीयता जोड़ता है।

स्टॉप लॉस स्टॉप मैकेनिज्म को सेट करें जो एकल लेनदेन के जोखिम को सख्ती से नियंत्रित करता है। स्टॉप लॉस और स्टॉप पैरामीटर को व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजित किया जा सकता है, जिससे लाभ को अधिकतम करने के लिए प्रत्येक जोखिम को उचित रूप से नियंत्रित किया जा सके।

बहु-सूचक एकीकरण निर्णय लचीलापन बढ़ाता है। यहां तक कि अगर कुछ संकेतक विफल हो जाते हैं या गलत हैं, तो अन्य संकेतक निर्णयों पर भरोसा किया जा सकता है ताकि कुछ निरंतर संचालन क्षमता सुनिश्चित हो सके।

जोखिम और उपाय

इस रणनीति के कुछ जोखिम भी हैं:

पैरामीटर कॉन्फ़िगरेशन जोखिम. विभिन्न प्रकार के संकेतक के लिए पैरामीटर सेटिंग सीधे निर्णय के परिणाम को प्रभावित करती है, अनुचित पैरामीटर ट्रेडिंग सिग्नल में विचलन का कारण बन सकता है। पैरामीटर के उचित मूल्य को गंभीरता से सत्यापित करने की आवश्यकता है।

मुनाफे की जगह सीमित है। एक रणनीति के रूप में कई संकेतकों के एकीकरण के लिए एकीकृत निर्णय, सिग्नल उत्पादन की आवृत्ति अपेक्षाकृत अधिक संरक्षित है, प्रति यूनिट समय में कम लेनदेन की संख्या, मुनाफे की जगह में कुछ सीमाएं हैं।

संकेतक फैलाव जोखिम. जब कुछ संकेतक अधिक संकेत देते हैं और अन्य संकेतक शून्य संकेत देते हैं, तो रणनीति इष्टतम निर्णय निर्धारित करने में असमर्थ होती है। इससे पहले संकेतक के बीच संभावित फैलाव की पहचान करने और हल करने की आवश्यकता होती है।

रणनीति अनुकूलन दिशा

इस रणनीति को और अधिक अनुकूलित किया जा सकता है निम्नलिखित पहलुओं सेः

मशीन लर्निंग मॉडल सहायक निर्णय जोड़ें। मात्रा मूल्य और उतार-चढ़ाव विशेषता मॉडल को प्रशिक्षित कर सकते हैं, मैन्युअल रूप से सेट किए गए मापदंडों की सहायता कर सकते हैं, और मापदंडों को गतिशील कर सकते हैं।

रोकथाम रणनीति की परिपक्वता को बढ़ाएं। उदाहरण के लिए, फ्लोटिंग रोकथाम, बैच रोकथाम, ट्रैक रोकथाम आदि को स्थापित किया जा सकता है, जो कि गिरावट को रोकने के साथ-साथ प्रति व्यक्ति आय को और बढ़ा सकता है।

K-लाइन मात्रा के अलावा, डीप-बाय-बाय स्टॉप डेटा के संयोजन से भी होल्डिंग वितरण का आकलन किया जा सकता है, जो अतिरिक्त संदर्भ संकेत प्रदान कर सकता है।

परीक्षण और अन्य संकेतकों के एकीकरण की जांच करें। इस रणनीति में मुख्य रूप से आरएसआई, एटीआर और एसएमए जैसे संकेतकों का उपयोग किया जाता है, लेकिन अन्य संकेतकों के संयोजन जैसे कि ब्रिन लाइन और केडीजे को पेश करने, समृद्ध करने और व्यापार संकेत स्रोतों को अनुकूलित करने का प्रयास किया जा सकता है।

संक्षेप

इस रणनीति में RSI, ATR, SMA और कस्टम मूल्य निर्धारण शर्तों की पहचान करने के लिए संभावित बहु-समय की पहचान की जाती है। इसके साथ ही बहु-समय फ्रेम मूल्य निर्धारण सूचक निर्णय, ट्रिपल सिग्नल पुष्टिकरण तंत्र और स्टॉपलॉस स्टॉप कंट्रोल जोखिम जैसे फायदे हैं। निश्चित रूप से, पैरामीटर विन्यास जोखिम, मुनाफे की सीमा और अन्य मुद्दों पर भी ध्यान देने की आवश्यकता है। भविष्य में, यह रणनीति मशीन सीखने की सहायता, स्टॉपलॉस रणनीति अनुकूलन, स्टॉकओवर डेटा परिचय और सूचक एकीकरण विस्तार आदि से आगे अनुकूलित की जा सकती है।

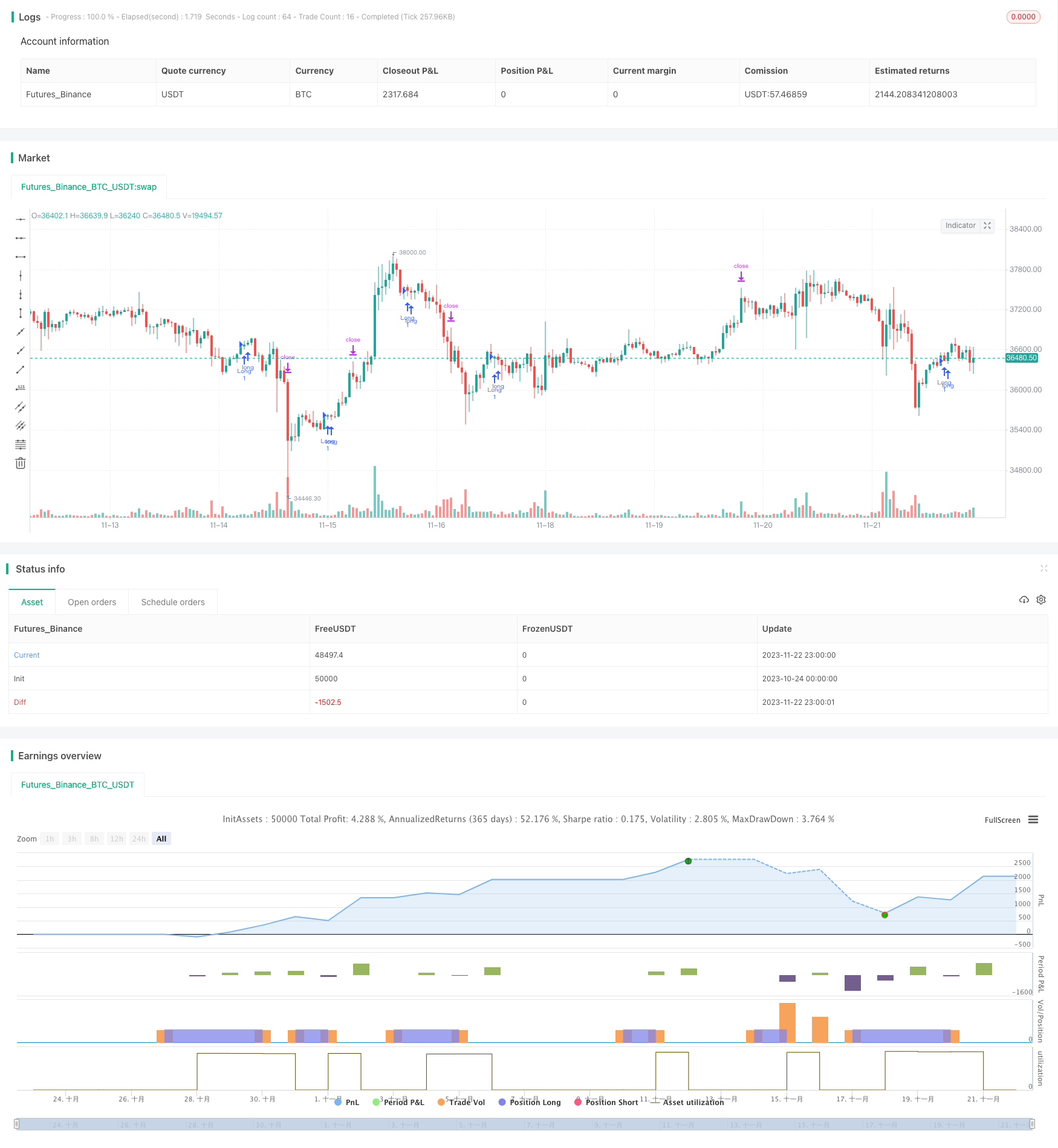

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Kimply_Tr

//@version=5

// Strategy settings and parameters

strategy(title='Volume ValueWhen Velocity', overlay=true)

// Define the stop-loss and take-profit percentages for the long strategy

long_stoploss_value = input.float(defval=3, title='Stop-Loss (SL) %', minval=0, group='▶ Stop Loss/Take Profit => Long-Strategy', inline='2')

long_stoploss_percentage = close * (long_stoploss_value / 100) / syminfo.mintick // Calculate long stop-loss percentage

long_takeprofit_value = input.float(defval=2, title='Take-Profit (TP) %', minval=0, group='▶ Stop Loss/Take Profit => Long-Strategy', inline='2')

long_takeprofit_percentage = close * (long_takeprofit_value / 100) / syminfo.mintick // Calculate long take-profit percentage

// Define parameters related to ValueWhen occurrences

occurrence_ValueWhen_1 = input.int(title='occurrence_ValueWhen_1', defval=1, maxval=100, step=1, group="▶ ValueWhen",tooltip ="Its value must be smaller than (occurrence_ValueWhen_2)")

occurrence_ValueWhen_2 = input.int(title='occurrence_ValueWhen_2', defval=5, maxval=100, step=1, group="▶ ValueWhen" ,tooltip="Its value must be greater than (occurrence_ValueWhen_1)")

distance_value=input.int(title='distance_value_occurrence', defval=170, maxval=5000, step=1, group="▶ ValueWhen" ,tooltip="It indicates the minimum distance between the occurrences of 1 and 2, i.e. the difference between the occurrences of 1 and 2 is greater than (distance_value_occurrence)")

// Define RSI-related parameters

rsi_over_sold = input.int(defval=60, minval=1, title='Oversold Level', group='▶ RSI',inline ='2') // Input for oversold level in RSI

rsi_length = input.int(defval=40, minval=1, title='RSI Length', group='▶ RSI',inline ='2') // Input for RSI length

rsi = ta.rsi(close, rsi_length) // Calculate RSI

// Define volume thresholds

volume_threshold1 = input.float(title='volume_threshold_1', defval=0.5, maxval=10, step=0.1, group="▶ Volume")

volume_threshold2 = input.float(title='volume_threshold_2', defval=0.4, maxval=10, step=0.1, group="▶ Volume")

volume_threshold3 = input.float(title='volume_threshold_3', defval=0.62, maxval=10, step=0.1, group="▶ Volume")

// ATR (Average True Range)

// Define ATR parameters

atr_small = input.int(title='ATR_Small', defval=5, maxval=500, step=1, group="▶ Atr",inline ='2')

atr_big = input.int(title='ATR_Big ', defval=14, maxval=500, step=1, group="▶ Atr",inline ='2')

atr_value3 = ta.atr(15) // Calculate ATR value 3

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

// Date Range

// Define the date range for back-testing

start_date = input.int(title='Start Day', defval=1, minval=1, maxval=31, group='▶ Time-Period for Back-Testing', inline='1') // Input for start day

end_date = input.int(title='until Day', defval=1, minval=1, maxval=31, group='▶ Time-Period for Back-Testing', inline='1') // Input for end day

start_month = input.int(title='Start Month', defval=7, minval=1, maxval=12, group='▶ Time-Period for Back-Testing', inline='2') // Input for start month

end_month = input.int(title='until Month', defval=1, minval=1, maxval=12, group='▶ Time-Period for Back-Testing', inline='2') // Input for end month

start_year = input.int(title='Start Year', defval=2022, minval=1800, maxval=3000, group='▶ Time-Period for Back-Testing', inline='3') // Input for start year

end_year = input.int(title='until Year', defval=2077, minval=1800, maxval=3000, group='▶ Time-Period for Back-Testing', inline='3') // Input for end year

in_date_range = time >= timestamp(syminfo.timezone, start_year, start_month, start_date, 0, 0) and time < timestamp(syminfo.timezone, end_year, end_month, end_date, 0, 0) // Check if the current time is within the specified date range

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

was_over_sold = ta.barssince(rsi <= rsi_over_sold) <= 10 // Check if RSI was oversold in the last 10 bars

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

getVolume(symbol, bar) =>

request.security(syminfo.tickerid, "D", volume)[bar] // Function to get volume data for a specific symbol and bar

getVolume2(symbol, bar) =>

request.security(syminfo.tickerid, "39", volume)[bar] // Function to get volume data for a specific symbol and bar 2

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

firstCandleColor1 = request.security(syminfo.tickerid, "D", close[2] > open[1] ? 1 : 0)

firstCandleColor2 = request.security(syminfo.tickerid, "1", close[2] > open[0] ? 1 : 0)

firstCandleColor3 = request.security(syminfo.tickerid, "W", close[1] > open[1] ? 1 : 0)

firstCandleColor= ((firstCandleColor1+firstCandleColor2)) > firstCandleColor3 ? 1 : 0

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

sma = ta.sma(close, 13) // Calculate the simple moving average (SMA) of the close price over 13 periods

numCandles = ta.barssince(close > sma) // Count the number of candles since the close price crossed above the SMA

atr1=request.security(syminfo.tickerid, "30", ta.atr(atr_small)<ta.atr(atr_big)) // Get the ATR value for the specific security and timeframe (30 minutes) and check if ATR_small is less than ATR_big

prevClose = ta.valuewhen(close > sma, close, occurrence_ValueWhen_1) // Get the close price when it first crosses above the SMA based on occurrence_ValueWhen_1

prevCloseBarsAgo = ta.valuewhen(close > sma, close, occurrence_ValueWhen_2) // Get the close price when it first crosses above the SMA based on occurrence_ValueWhen_2

prevCloseChange = (prevCloseBarsAgo - prevClose ) // Calculate the change in the close price between the occurrences of crossing above the SMA

atrval=(atr_value3>140) or (atr_value3 < 123) // Check if atr_value3 is either greater than 140 or less than 123

Condition = getVolume(syminfo.tickerid, 90) > volume_threshold1 * getVolume(syminfo.tickerid, 49) and getVolume(syminfo.tickerid, 110) > volume_threshold3 * getVolume(syminfo.tickerid, 49) and getVolume2(syminfo.tickerid, 30) > volume_threshold2 * getVolume2(syminfo.tickerid, 55) and getVolume2(syminfo.tickerid, 7) > volume_threshold2 * getVolume2(syminfo.tickerid, 3) // Check multiple volume conditions

buy_signal=Condition and atrval and firstCandleColor==0 and was_over_sold and prevCloseChange> distance_value and atr1 and numCandles<5 // Determine if the buy signal is generated based on various conditions

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

// Long Strategy

// Enter long position if the buy signal conditions are met and within the specified date range

if buy_signal and in_date_range

strategy.entry('Long', strategy.long, alert_message='Open Long Position') // Enter long position

strategy.exit('Long SL/TP', from_entry='Long', loss=long_stoploss_percentage, profit=long_takeprofit_percentage, alert_message='Your SL/TP-Limit for the Long-Strategy has been activated.') // Exit long position with stop-loss and take-profit