एक ठोस और मजबूत चलती औसत प्रणाली रणनीति

अवलोकन

यह रणनीति चार अलग-अलग चक्रों पर आधारित एक SMMA (स्मूथ मूविंग एवरेज) और एक ईएमए (EMA) संकेतक पर आधारित एक मूविंग एवरेज सिस्टम है। यह ट्रेडिंग रणनीति बनाने के लिए कई प्रतिभूति तकनीकी विश्लेषण उपकरणों को जोड़ती है। यह रणनीति मुख्य रूप से EURUSD 15-मिनट के बॉन्ड्स पर उच्च-उपयोग वाले खातों के लिए लागू होती है।

रणनीति सिद्धांत

यह रणनीति चार अलग-अलग पैरामीटर SMMA ((3, 6, 9, 50) और एक EMA ((200) का उपयोग करके एक बहुस्तरीय चलती औसत प्रणाली का निर्माण करती है। एसएमएमए संकेतक बाजार के शोर को प्रभावी ढंग से फ़िल्टर कर सकते हैं और प्रवृत्ति की दिशा का आकलन कर सकते हैं। ईएमए संकेतक लंबी अवधि के रुझानों का पता लगाते हैं।

एक खरीद संकेत उत्पन्न होता है जब एक छोटी अवधि की चलती औसत (उदाहरण के लिए, 3 अवधि एसएमएमए) पर एक लंबी अवधि की चलती औसत (उदाहरण के लिए, 200 अवधि ईएमए) के माध्यम से गुजरता है। एक बिक्री संकेत उत्पन्न होता है जब एक छोटी अवधि की चलती औसत के नीचे एक लंबी अवधि की चलती औसत के माध्यम से गुजरता है। इस प्रकार, कई चलती औसत के क्रमबद्ध संबंधों का न्याय करके, एक प्रवृत्ति की दिशा निर्धारित की जाती है।

इसके अलावा, रणनीति ने जोखिम को नियंत्रित करने के लिए स्टॉप-स्टॉप-लॉस पॉइंट भी निर्धारित किए हैं।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

एक बहुस्तरीय चलती औसत संरचना प्रवृत्ति की दिशा का पता लगाने और झूठे संकेतों को कम करने में मदद करती है।

एसएमएमए सूचकांक बाजार के शोर को प्रभावी ढंग से फ़िल्टर करता है, ईएमए सूचकांक लंबी रेखा प्रवृत्ति का पता लगाता है।

उच्च लाभप्रदता वाले खातों के लिए उपयुक्त, जो व्यापार लाभ को बढ़ा सकते हैं।

स्टॉप-स्टॉप-लॉस पॉइंट्स के साथ, जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है।

ट्रेडिंग किस्मों को अनुकूलित किया गया है (EURUSD) और अवधि (१५ मिनट) को अनुकूलित किया गया है ताकि यह अधिक लाभदायक हो सके।

जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

बहुत अधिक चलती औसत के साथ, आप एक छोटी अवधि के पलटाव के अवसर को याद कर सकते हैं।

उच्च लाभप्रदता से नुकसान बढ़ता है, लेकिन लाभ भी बढ़ता है।

जब एक चलती औसत एक संकेत देता है, तो यह संभव है कि अल्पकालिक बाजार पहले से ही उलटा हो गया हो।

EURUSD में भारी उतार-चढ़ाव के कारण अधिक जोखिम हो सकता है।

इन जोखिमों के लिए, लीवरेज गुणांक को उचित रूप से समायोजित किया जा सकता है, चलती औसत के मापदंडों को अनुकूलित किया जा सकता है, अन्य संकेतकों को पेश किया जा सकता है जो बाजार में बदलाव का निर्णय लेते हैं।

अनुकूलन दिशा

इस रणनीति के मुख्य अनुकूलन दिशाएं हैंः

विभिन्न किस्मों और चक्रों के प्रदर्शन का आकलन करें और इष्टतम पैरामीटर चुनें।

विभिन्न मापदंडों के संयोजन और संख्याओं के लिए चलती औसत का परीक्षण करना।

लेनदेन या उतार-चढ़ाव के संकेतकों को बढ़ाने से अल्पकालिक मोड़ का पता चलता है।

गतिशील समायोजन जो स्टॉप-स्टॉप हानि को बढ़ाता है।

ENU सूचकांक में शामिल होने का निर्णय

बहुआयामी परीक्षण और अनुकूलन के माध्यम से, रणनीतियों की स्थिरता और लाभप्रदता में काफी वृद्धि की जा सकती है।

संक्षेप

इस चलती औसत रणनीति में एक मजबूत प्रवृत्ति निर्णय प्रणाली बनाने के लिए औसत रेखा संकेतकों के फायदे शामिल हैं। यह ट्रेडिंग किस्मों और चक्रों को अनुकूलित करता है, जो उच्च लाभप्रदता वाले दिनों के भीतर व्यापार के लिए उपयुक्त है। पैरामीटर समायोजन और अनुकूलन परीक्षण के माध्यम से, यह रणनीति एक कुशल और विश्वसनीय एल्गोरिथम ट्रेडिंग रणनीति बन सकती है।

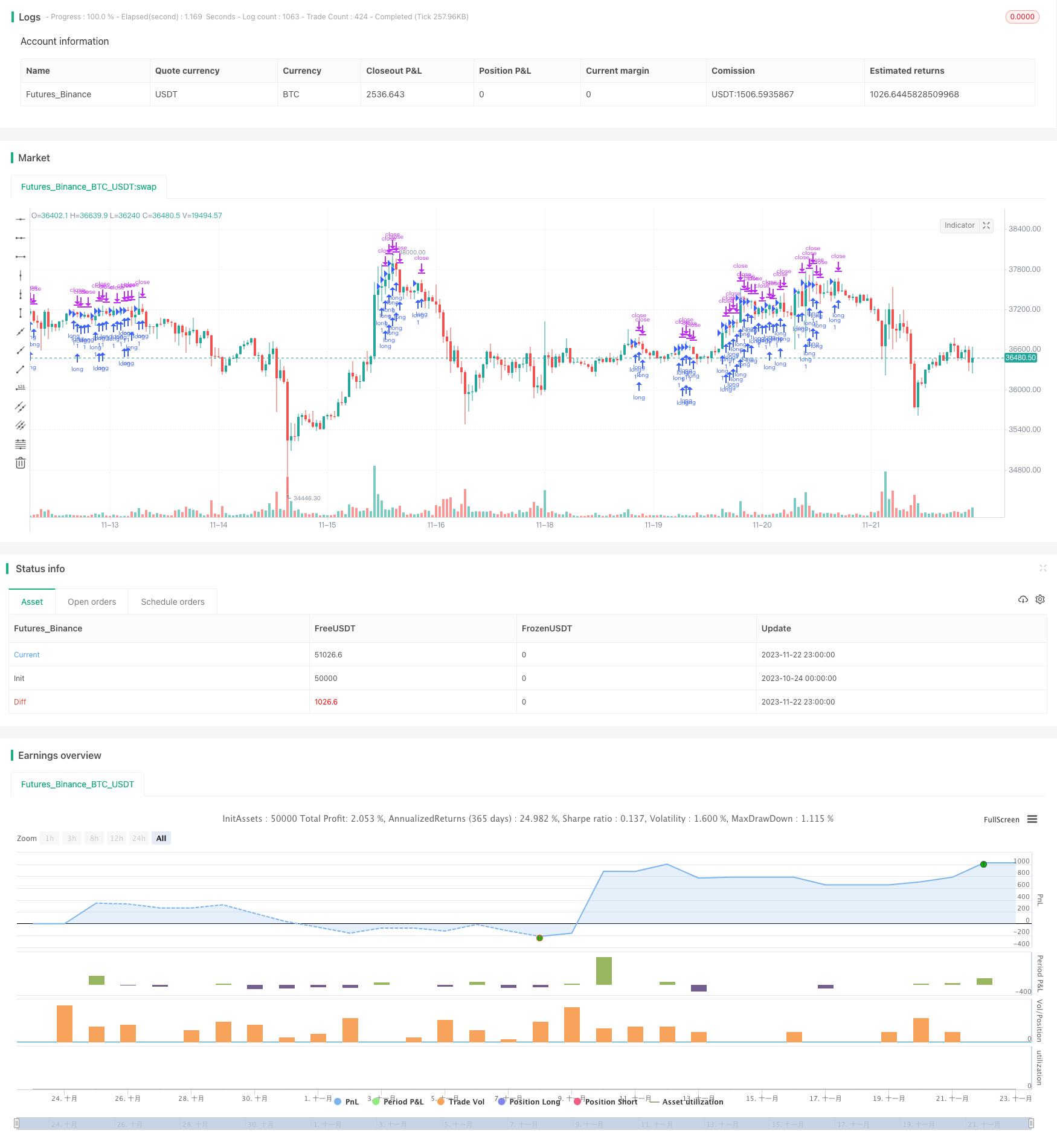

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("Money maker EURUSD 15min" )

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 8, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

len = input(3, minval=1, title="Length")

src = input(hl2, title="Source")

smma = 0.0

sma1 = sma(src, len)

smma := na(smma[1]) ? sma1 : (smma[1] * (len - 1) + src) / len

len2 = input(6, minval=1, title="Length")

src2 = input(hl2, title="Source")

smma2 = 0.0

sma2 = sma(src2, len2)

smma2 := na(smma2[1]) ? sma2 : (smma2[1] * (len2 - 1) + src2) / len2

len3 = input(9, minval=1, title="Length")

src3 = input(hl2, title="Source")

smma3 = 0.0

sma3 = sma(src3, len3)

smma3 := na(smma3[1]) ? sma3 : (smma3[1] * (len3 - 1) + src3) / len3

len4 = input(50, minval=1, title="Length")

src4 = input(close, title="Source")

smma4 = 0.0

sma4 = sma(src4, len4)

smma4 := na(smma4[1]) ? sma4 : (smma4[1] * (len4 - 1) + src4) / len4

len5 = input(200, minval=1, title="Length")

src5 = input(close, title="Source")

out5 = ema(src5, len5)

timeinrange(res, sess) => time(res, sess) != 0

london=timeinrange(timeframe.period, "0300-1045")

londonEntry=timeinrange(timeframe.period, "0300-0845")

extraEntry =timeinrange(timeframe.period, "0745-1030")

time_cond = true

//time_cond2 = time >= startDate and time <= finishDate and extraEntry

//

longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5 and time_cond

shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5 and time_cond

//longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5 and time_cond2

//shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5 and time_cond2

//longCond2 = crossover(close,out5) and crossover(close,smma4) and crossover(close,smma3) and crossover(close,smma2) and crossover(close,smma) and time_cond

//shortCond2 = crossunder(close,out5) and crossunder(close,smma4) and crossunder(close,smma3) and crossunder(close,smma2) and crossunder(close,smma) and time_cond

tp=input(300,title="tp")

sl=input(300,title="sl")

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(1,type=input.float,title="Risk %")/100 //risk % per trade

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/sl //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 1000)

size := 1000 //Set min. lot size

dataL = (close-out5)*100000

dataS = (out5-close)*100000

minDistanceL = (smma4 - out5)*100000

minDistanceS= (out5 - smma4)*100000

strategy.entry("long",1,1,when=longCond )

strategy.exit("closelong","long", profit=tp,loss=sl)

strategy.entry("short",0,1,when=shortCond )

strategy.exit("closeshort","short", profit=tp,loss=sl)

strategy.close_all(when = not london, comment="london finish")

//strategy.close_all(when = not extraEntry, comment="london finish")

// maxEntry=input(2,title="max entries")

// strategy.risk.max_intraday_filled_orders(maxEntry)