गॉसियन मूविंग एवरेज ट्रेडिंग रणनीति

अवलोकन

रणनीति Gaussian वितरण के विचार का उपयोग करता है, Heckler के झुकने के आधार पर 10 आवधिक सूचकांक चलती औसत की गणना Z मूल्य, फिर इस Z मूल्य के 20 आवधिक सूचकांक चलती औसत के लिए एक थ्रेशोल्ड सेट करें, और वक्र के माध्यम से स्थितियों के आधार पर स्थिति का निर्धारण करें।

रणनीति सिद्धांत

हेक्ली स्टील के समापन मूल्य के 10 चक्र सूचकांक चलती औसत की गणना करें।

उपरोक्त चलती औसत डेटा के आधार पर, 25 चक्रों में Z मानों की गणना की जाती है। Z मान डेटा के औसत से विचलन के मानक अंतर को दर्शाते हैं, जिससे यह निर्धारित किया जा सकता है कि डेटा सामान्य है या असामान्य है।

Z मानों के लिए 20 चक्रों के सूचकांक के चलती औसत को फिर से गणना की जाती है, जिससे एक वक्र प्राप्त होता है, जो कि Z मानों की दीर्घकालिक प्रवृत्ति को दर्शाता है।

emaScore डेटा के वितरण के आधार पर, ऊपरी और निचले थ्रेशोल्ड सेट करें। वक्र में कुछ उतार-चढ़ाव को ध्यान में रखते हुए, यहां 90% और 10% डेटा को वितरण के थ्रेशोल्ड के रूप में चुना गया है।

जब emaScore पर मध्य रेखा या निचली सीमाएं होती हैं, तो अधिक करें; जब emaScore के नीचे सीमाएं, निचली सीमाएं या 100 चक्रों में उच्चतम बिंदु होते हैं, तो खाली करें।

श्रेष्ठता विश्लेषण

Gaussian वितरण विचार को लागू करें, Z मानों के माध्यम से सामान्यता का न्याय करें, और झूठी दरारों को फ़िल्टर करें।

दोहरी फ़िल्टर, exeScore वक्रों का संचालन, दीर्घकालिक रुझानों का आकलन करें EXTENSIVE511

उचित थ्रेशोल्ड सेट करें और गलत लेनदेन की संभावना को कम करें।

100 चक्रों के उच्चतम और निम्नतम बिंदुओं के साथ, पलटने के अवसरों को पकड़ें।

जोखिम विश्लेषण

Z मान का उपयोग चलती औसत के साथ किया जाता है, जो पैरामीटर के प्रति संवेदनशील है और इसे अनुकूलित करने की आवश्यकता है।

थ्रेशोल्ड सेट करना तर्कसंगत है या नहीं, बहुत बड़ा, बहुत चौड़ा या बहुत संकीर्ण।

100 चक्रों के उच्चतम और निम्नतम बिंदुओं में गलत सिग्नल उत्पन्न होने की संभावना होती है, जिससे ट्रिगर की स्थिति में उचित छूट दी जा सकती है।

हेलिकॉप्टरों को इस रणनीति के लिए उपयुक्त होने के लिए मूल्यांकन करने की आवश्यकता है, क्योंकि वे अपने आप में कुछ पिछड़े हैं।

अनुकूलन दिशा

विभिन्न चक्रों के लिए चलती औसत, Z मान पैरामीटर का परीक्षण करना।

वॉक फॉरवर्ड विश्लेषण विधि का उपयोग करके पैरामीटर को स्वचालित रूप से अनुकूलित करें।

विभिन्न थ्रेशोल्ड सेट करने के तरीकों का प्रयास करें, जैसे कि मानक अंतर गुणांक।

उच्चतम और निम्नतम निर्णय तर्क में सुधार, गलत संकेतों को रोकने के लिए।

अन्य प्रकार के या सामान्य कीमत वाले वैकल्पिक हेक्सागोन की कोशिश करें।

संक्षेप

यह रणनीति गोस वितरण के विचार पर आधारित है, दोहरे सूचकांक के माध्यम से चलती औसत और गतिशील थ्रेसहोल्ड सेट करें, मूल्य असामान्यताओं को प्रभावी ढंग से निर्धारित करें और ट्रेडिंग सिग्नल उत्पन्न करें। मुख्य लाभ यह है कि झूठे ब्रेक को फ़िल्टर किया जा सकता है, उलटफेर को पकड़ें। लेकिन पैरामीटर सेटिंग और संयोजन का उपयोग परिणामों पर बहुत प्रभाव डालता है, फिर भी सर्वोत्तम पैरामीटर और संयोजन खोजने के लिए परीक्षण और अनुकूलन जारी रखने की आवश्यकता है।

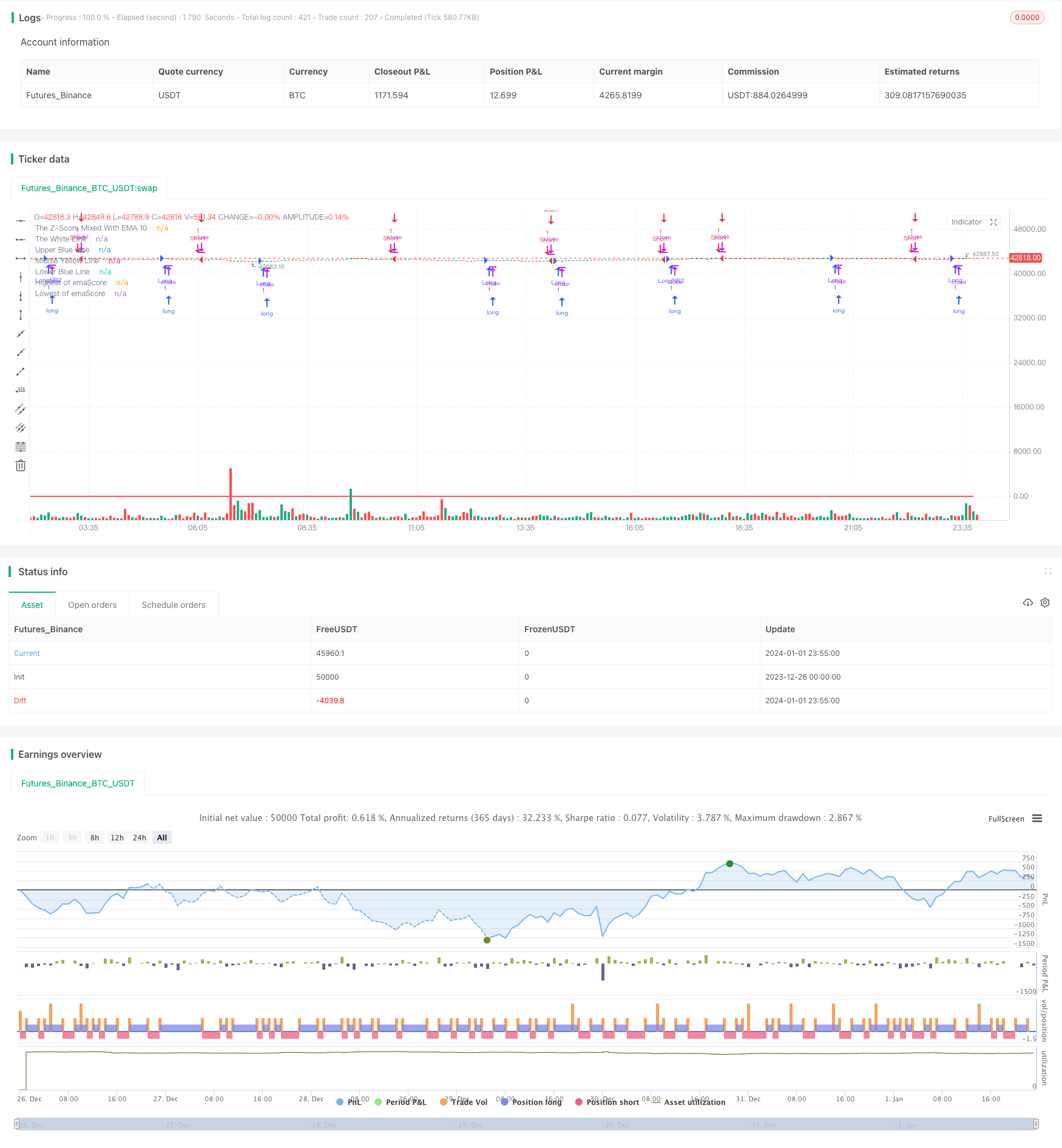

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © jensenvilhelm

// Here is an attempt to create a robust strategy for BTCUSD on a 5 minute chart

// I can't seem to get this code to work the way i want.... if you want to give it a try, please let me know -

// how it goes in comment section.

//@version=5

// Define the strategy settings

strategy("The Z-score", shorttitle="TZS", overlay=true)

// User can set the start date for the strategy

startDate = timestamp("2023 06 01")

// Heikin-Ashi Open, Close, High and Low calculation

haClose = ohlc4

var float haOpen = na

haOpen := na(haOpen[1]) ? (open + close) / 2 : (haOpen[1] + haClose[1]) / 2

haHigh = math.max(nz(haOpen, high), nz(haClose, high), high)

haLow = math.min(nz(haOpen, low), nz(haClose, low), low)

// Function to calculate the Z-Score

z_score(_series, _length) =>

_mean = ta.sma(_series, _length)

_stddev = ta.stdev(_series, _length)

(_series - _mean) / _stddev

// Compute the score and its EMA

score = z_score(ta.ema(haClose, 10), 25)

emaScore = ta.ema(score, 20)

// Calculate lower and upper thresholds using percentiles of EMA

lowerBlue = ta.percentile_linear_interpolation(emaScore, 50, 10)

upperBlue = ta.percentile_linear_interpolation(emaScore, 50, 90)

// Calculate the middle line as 50th percentile

middleLine = ta.percentile_linear_interpolation(emaScore, 50, 50)

// Plot the EMA of the score and the thresholds

plot(emaScore,"The White Line", color=color.white, linewidth=2)

plot(lowerBlue,"Lower Blue Line", linewidth=2)

plot(upperBlue, "Upper Blue Line", linewidth=2)

plot(middleLine, "Middle Yellow Line", linewidth=2, color=color.yellow)

plot(score,"The Z-Score Mixed With EMA 10", color=color.green)

// Calculate highest and lowest EMA score over 100 bars period

highest = ta.highest(emaScore, 100)

lowest = ta.lowest(emaScore, 100)

// Plot highest and lowest EMA score lines

plot(highest, "Highest of emaScore", color=color.red, linewidth=2)

plot(lowest, "Lowest of emaScore", color=color.red, linewidth=2)

// Define entry and exit conditions for long and short positions

longCon = ta.crossover(score, lowerBlue) or ta.crossover(emaScore, middleLine)

addOn = ta.crossover(score, highest)

shortCon = ta.crossunder(emaScore, upperBlue) or ta.crossunder(emaScore, lowerBlue) or ta.crossunder(emaScore, highest)

// Execute trading logic based on conditions and after the start date

if (time >= startDate)

if longCon

strategy.entry("Long", strategy.long)

if shortCon

strategy.close("Long")

if addOn

strategy.entry("LongNR2", strategy.long)

if shortCon

strategy.close("LongNR2")

if shortCon

strategy.entry("Short", strategy.short)

if longCon

strategy.close("Short")