बहु-अवधि अनुकूली प्रवृत्ति भविष्यवाणी रणनीति

अवलोकन

इस रणनीति का उपयोग करता है बहु-चक्र अनुकूलन चलती औसत और विचलन जोखिम मूल्यांकन सूचकांक, के संयोजन में बाजार के संचालन में विभाजन बिंदु के लिए प्रवृत्ति पूर्वानुमान और व्यापार संकेत के उत्पादन. रणनीति के नाम से जाना जाता है बहु-चक्र अनुकूलन प्रवृत्ति पूर्वानुमान रणनीति.

रणनीति सिद्धांत

रणनीति का मुख्य तर्क दो मुख्य रेखाओं में विभाजित है। पहली मुख्य रेखा विभिन्न मापदंडों का उपयोग करके एक बहु-चक्र फ़िल्टरिंग निर्णय प्रणाली बनाने के लिए अनुकूलित चलती औसत (nAMA) है, दूसरी मुख्य रेखा विभिन्न मापदंडों का उपयोग करके एक बहु-चक्र जोखिम मूल्यांकन प्रणाली बनाने के लिए जोखिम मूल्यांकन प्रणाली का उपयोग करने के लिए है। अंत में, दो मुख्य रेखाओं का संयोजन किया जाता है, जब छोटी अवधि की अवधि लंबी अवधि से अधिक होती है, तो एक खरीद संकेत उत्पन्न होता है। जब छोटी अवधि की अवधि लंबी अवधि की रेखा से कम होती है, तो एक बिक्री संकेत उत्पन्न होता है।

विशेष रूप से, पहली मुख्य रेखा में, क्रमशः 10 चक्र और 4.24 पैरामीटर की एक अनुकूलित चलती औसत सेट करें। दूसरी मुख्य रेखा में, क्रमशः 7 चक्र और 4.300 पैरामीटर की एक विचलन जोखिम मूल्यांकन रेखा सेट करें। अंत में, पहली मुख्य रेखा में 10 चक्र रेखा और दूसरी मुख्य रेखा में 31 चक्र रेखा की तुलना करके एक संयोजन बनाया जाता है, जिससे एक व्यापार होता है। 10 चक्र रेखा पर 31 चक्र रेखा को पार करने पर एक खरीद संकेत उत्पन्न होता है। 10 चक्र रेखा के नीचे 31 चक्र रेखा को पार करने पर एक बिक्री संकेत उत्पन्न होता है।

इसके अलावा, रणनीति में एक मात्रा मूल्य पुष्टिकरण मॉड्यूल स्थापित किया गया है। ट्रेडिंग सिग्नल केवल तभी प्रभावी होते हैं जब लेनदेन की मात्रा 6 चक्रों की औसत लेनदेन से अधिक होती है। यह कुछ हद तक झूठे संकेतों को फ़िल्टर कर सकता है। अंत में, रणनीति में विभिन्न चक्र स्तरों के वर्गीकरण बिंदुओं को एक संदर्भ संकेत के रूप में चित्रित किया जाता है।

रणनीति का विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह एक बहु-चक्र अनुकूलन संरचना का उपयोग करता है, जो बाजार के संचालन के अनुसार अनुकूलन पैरामीटर और गतिशील समायोजन चक्रों को समायोजित कर सकता है। रणनीति की गति पकड़ने की क्षमता को बढ़ाने के लिए, एक उपयुक्त पैरामीटर-चक्र संयोजन पाया जा सकता है, चाहे वह ट्रेंड चैप्टर में हो या झटके वाले क्षेत्र में हो।

इसके अलावा, रणनीति का उपयोग करें सीमांत जोखिम मूल्यांकन प्रणाली बहु-चक्र संयुग्मित फ़िल्टरिंग के लिए, व्यापार जोखिम को प्रभावी ढंग से नियंत्रित करने के लिए, उच्च जोखिम चरण में स्थिति बनाने से बचने के लिए। साथ ही, रणनीति भी सेट मात्रा मूल्य फ़िल्टरिंग शर्तों, मात्रा क्षमता अपर्याप्त होने पर गलत संकेत उत्पन्न करने से बचने के लिए।

रणनीतिक जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि कई चक्र रेखाओं के समवर्ती निर्णय की आवश्यकता होती है, इसलिए अल्पकालिक रिवर्सिंग बाजार को पकड़ने की क्षमता खराब होती है। जब छोटी चक्र रेखा और लंबी चक्र रेखा एक साथ बदलती है, तो अस्पष्ट संकेत उत्पन्न करने के लिए आसान होता है। पैरामीटर चक्र को छोटा करके अनुकूलित किया जा सकता है।

इसके अलावा, स्व-अनुकूली चलती औसत और विचलन जोखिम मूल्यांकन प्रणाली के प्रमुख चक्र बड़े पैमाने पर अपेक्षाकृत कम हैं, और लंबे स्तर के ड्राइव के तहत कुछ पिछड़ेपन है। मुख्य चक्र को उचित रूप से बढ़ाया जा सकता है ताकि पिछड़ेपन को कम किया जा सके।

रणनीति अनुकूलन दिशा

5 चक्र और 20 चक्रों के लिए मुख्य चक्र पैरामीटर को छोटा करें, जो कि स्व-अनुकूली चलती औसत और विचलन जोखिम मूल्यांकन लाइन के लिए अनुकूल है, ताकि अल्पकालिक बाजार में बदलाव को बेहतर तरीके से पकड़ा जा सके।

मुख्य चक्र पैरामीटर को 20 चक्र और 50 चक्र तक बढ़ाएं, जो कि लंबे स्तर के बाजार द्वारा संचालित पिछड़ेपन को कम करता है।

लेन-देन चैनल पैरामीटर का अनुकूलन, 0.5 गुना एटीआर चैनल में बदल दिया गया है, जिससे शोर लेनदेन की संभावना कम हो गई है।

MACD जैसे परिणाम सत्यापन संकेतकों को जोड़ना, सिग्नल की विश्वसनीयता में सुधार करना।

संक्षेप

यह रणनीति एक बहु-चक्र अनुकूलन ट्रेडिंग निर्णय प्रणाली बनाने के लिए कई तकनीकी संकेतकों जैसे कि अनुकूलन चलती औसत, विचलन जोखिम मूल्यांकन और मात्रा विश्लेषण का व्यापक रूप से उपयोग करती है। यह विभिन्न प्रकार के बाजारों के लिए अनुकूलित पैरामीटर को अनुकूलित करके लागू की जा सकती है, जो स्वचालित रूप से रुझानों और क्षेत्रों की पहचान करती है। रणनीति तर्क स्पष्ट है, मूल्य का दोहन किया जा सकता है, और एक अनुशंसित मात्रात्मक विधि है।

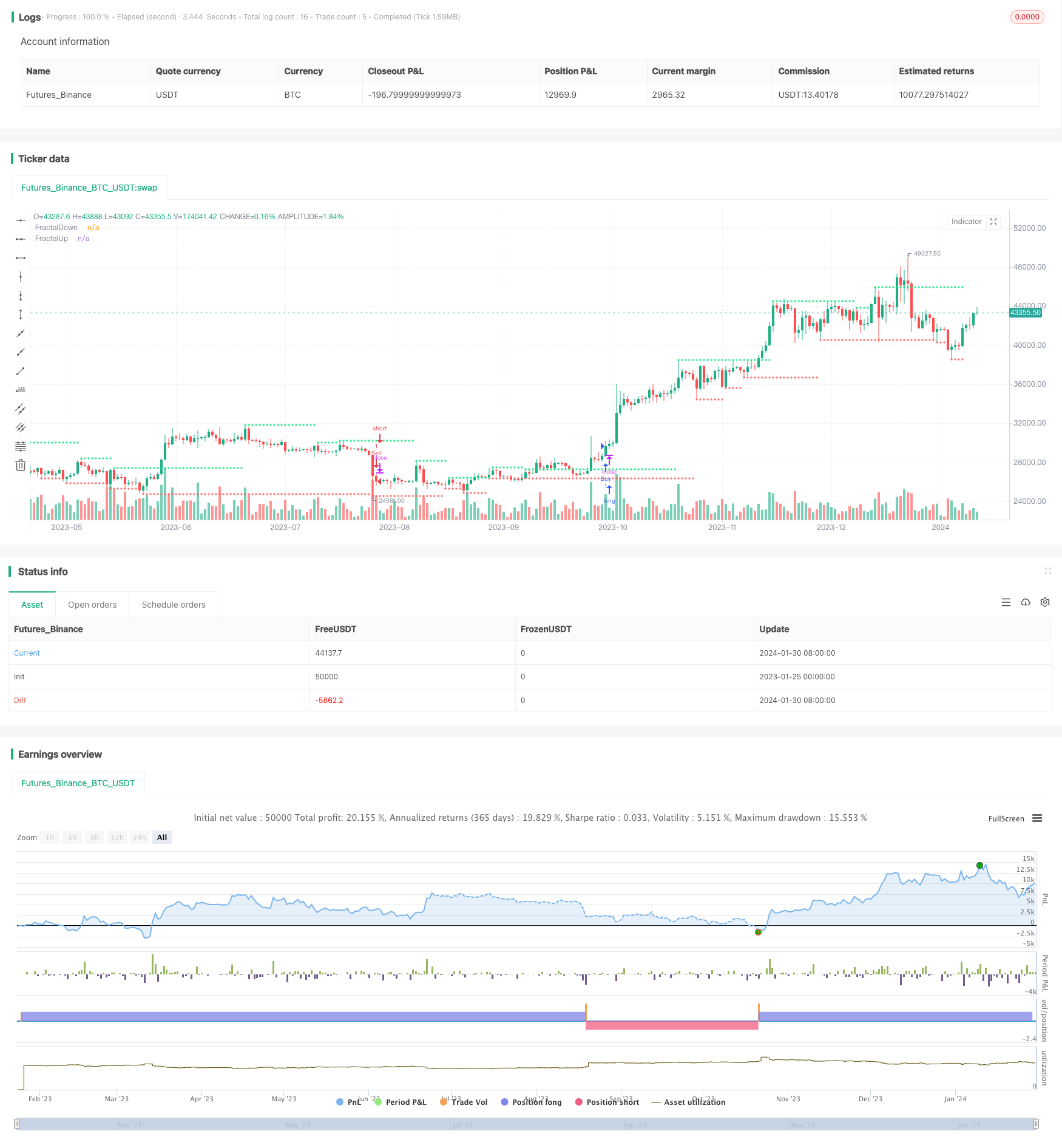

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Best Rabbit Strategy", shorttitle="Rabbit God",overlay=true)

Length = input(10, minval=1)

xPrice = close

xvnoise = abs(xPrice - xPrice[1])

Fastend = input(2)

Slowend = input(30)

nfastend = 2/(Fastend + 1)

nslowend = 2/(Slowend + 1)

nsignal = abs(xPrice - xPrice[Length])

nnoise = sum(xvnoise, Length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA = nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

Length2 = input(10, minval=1)

xPrice2 = close

xvnoise2 = abs(xPrice2 - xPrice2[1])

Fastend2 = input(4)

Slowend2 = input(24)

nfastend2 = 2/(Fastend2 + 1)

nslowend2 = 2/(Slowend2 + 1)

nsignal2 = abs(xPrice2 - xPrice2[Length2])

nnoise2 = sum(xvnoise, Length2)

nefratio2 = iff(nnoise2 != 0, nsignal2 / nnoise2, 0)

nsmooth2 = pow(nefratio2 * (nfastend2 - nslowend2) + nslowend2, 2)

nAMA2 = nz(nAMA2[1]) + nsmooth2 * (xPrice2 - nz(nAMA2[1]))

price = input(hl2)

len = input(defval=7,minval=1)

FC = input(defval=4,minval=1)

SC = input(defval=300,minval=1)

len1 = len/2

w = log(2/(SC+1))

H1 = highest(high,len1)

L1 = lowest(low,len1)

N1 = (H1-L1)/len1

H2 = highest(high,len)[len1]

L2 = lowest(low,len)[len1]

N2 = (H2-L2)/len1

H3 = highest(high,len)

L3 = lowest(low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((SC-FC)*(oldN-1))/(SC-1))+FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(SC+1)?2/(SC+1):(alpha_>1?1:alpha_)

out = (1-alpha)*nz(out[1]) + alpha*price

price2 = input(hl2)

len2 = input(defval=31,minval=1)

FC2 = input(defval=40,minval=1)

SC2 = input(defval=300,minval=1)

len12 = len2/2

w2 = log(2/(SC2+1))

H12 = highest(high,len12)

L12 = lowest(low,len12)

N12 = (H1-L1)/len12

H22 = highest(high,len2)[len12]

L22 = lowest(low,len2)[len12]

N22 = (H22-L22)/len12

H32 = highest(high,len2)

L32 = lowest(low,len2)

N32 = (H32-L32)/len2

dimen12 = (log(N12+N22)-log(N32))/log(2)

dimen2 = iff(N12>0 and N22>0 and N32>0,dimen12,nz(dimen12[1]))

alpha12 = exp(w*(dimen2-1))

oldalpha2 = alpha12>1?1:(alpha12<0.01?0.01:alpha12)

oldN2 = (2-oldalpha2)/oldalpha2

N4 = (((SC2-FC2)*(oldN2-1))/(SC2-1))+FC2

alpha_2 = 2/(N4+1)

alpha2 = alpha_2<2/(SC2+1)?2/(SC2+1):(alpha_2>1?1:alpha_2)

out2 = (1-alpha2)*nz(out2[1]) + alpha2*price2

tf = input(title="Resolution", defval = "current")

vamp = input(title="VolumeMA", defval=6)

vam = sma(volume, vamp)

up = high[3]>high[4] and high[4]>high[5] and high[2]<high[3] and high[1]<high[2] and volume[3]>vam[3]

down = low[3]<low[4] and low[4]<low[5] and low[2]>low[3] and low[1]>low[2] and volume[3]>vam[3]

fractalup = up ? high[3] : fractalup[1]

fractaldown = down ? low[3] : fractaldown[1]

fuptf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractalup)

fdowntf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractaldown)

plot(fuptf, "FractalUp", color=lime, linewidth=1, style=cross, transp=0, offset =-3, join=false)

plot(fdowntf, "FractalDown", color=red, linewidth=1, style=cross, transp=0, offset=-3, join=false)

buyEntry= nAMA[0]>nAMA2[0] and out[0]>out2[0]

sellEntry= nAMA[0]<nAMA2[0] and out[0]<out2[0]

if (buyEntry)

strategy.entry("Buy", strategy.long, comment="Long Position Entry")

if (sellEntry)

strategy.entry("Sell", strategy.short, comment="Short Position Entry")