Strategi Kombinasi Kontraksi Band Bollinger dan RSI

Ringkasan

Strategi ini menggunakan kombinasi Brinks dan Relatively Strong Indicator (RSI) untuk mengidentifikasi peluang RSI meningkat pada periode Brinks yang berkurang, dan mengambil trend tracking stop loss untuk mengendalikan risiko.

Prinsip Strategi

Inti dari logika trading strategi ini adalah untuk mengidentifikasi kontraksi di Burin dan menilai bahwa tren berada di awal kenaikan ketika RSI sedang naik. Secara khusus, ketika standar di orbit Burin pada hari ke-20 kurang dari ATR*Pada jam 2, kita menilai bahwa Bollinger Bands menyusut; pada saat yang sama, jika RSI pada tanggal 10 dan 14 sama-sama naik, maka kita memprediksi bahwa harga akan menembus Bollinger Bands dan mengambil beberapa strategi.

Setelah masuk ke dalam arena, kita menggunakan ATR jarak aman + stop loss dengan harga naik untuk mengunci keuntungan dan mengendalikan risiko. Bila harga melebihi batas stop loss atau RSI terlalu panas ((RSI 14 hari lebih dari 70, RSI 10 hari lebih dari 14 hari RSI).

Analisis Keunggulan

Keuntungan terbesar dari strategi ini adalah menggunakan kontraksi Bollinger Bands untuk menilai periode penyusunan pasar, dikombinasikan dengan arah terobosan harga yang diprediksi oleh indikator RSI. Selain itu, dengan menggunakan stop loss adaptif dan bukan stop loss tetap, dapat disesuaikan secara fleksibel sesuai dengan tingkat fluktuasi pasar, sehingga menghasilkan keuntungan yang lebih besar dengan asumsi bahwa risiko dapat dikendalikan.

Analisis risiko

Risiko utama dari strategi ini adalah identifikasi kontraksi Brin dan kenaikan RSI, yang dapat menjadi false breakout. Selain itu, pada stop loss, stop loss yang terlalu long berfluktuasi dan tidak dapat dihentikan pada waktu yang tepat. Risiko ini dapat dikurangi dengan memperbaiki metode stop loss (misalnya, stop loss kurva).

Arah optimasi

Strategi ini dapat dioptimalkan dalam beberapa hal:

Perbaikan pengaturan parameter Brinet untuk mengoptimalkan penilaian efek kompresi

Mencoba parameter siklus RSI yang berbeda

Uji efek dari metode penghentian lainnya (penghentian kurva, penghentian mundur, dll.)

Parameter yang disesuaikan dengan karakteristik varietas yang berbeda

Meringkaskan

Strategi ini memanfaatkan kemitraan antara Brin dan RSI untuk mendapatkan rasio pengembalian keuntungan yang lebih baik dengan risiko yang terkendali. Strategi ini dapat dioptimalkan dari cara menghentikan kerugian, pilihan parameter, dan sebagainya, sehingga lebih cocok untuk berbagai jenis perdagangan.

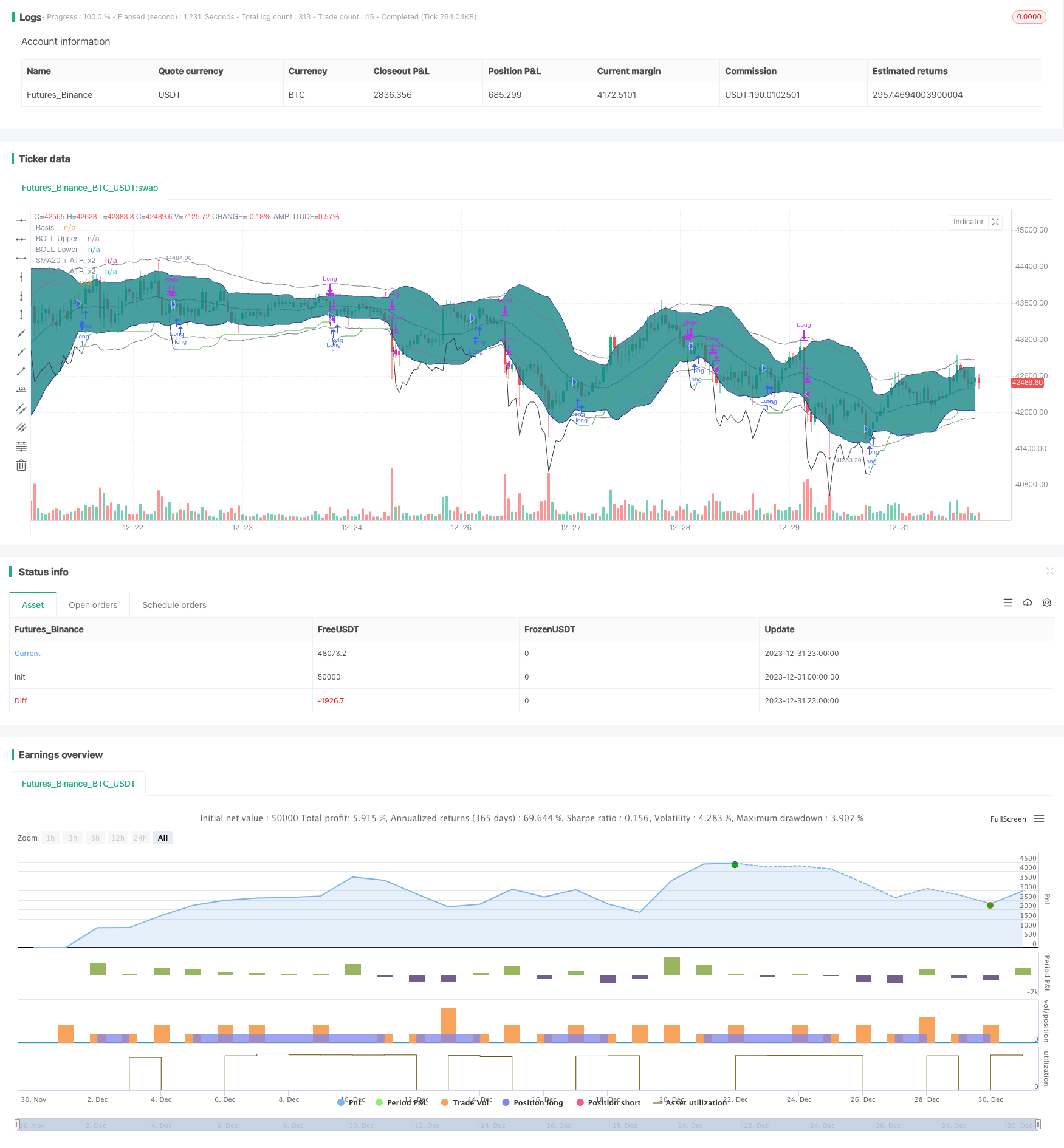

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//

//@version=4

strategy("[KL] BOLL + RSI Strategy",overlay=true,pyramiding=1)

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2016 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("01 May 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Bollinger bands (sdv=2, len=20) {

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length), BOLL_sDEV_x2 = 2 * stdev(BOLL_src, BOLL_length)

BOLL_upper = SMA20 + BOLL_sDEV_x2, BOLL_lower = SMA20 - BOLL_sDEV_x2

plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_p1 = plot(BOLL_upper, "BOLL Upper", color=color.navy, offset = 0, transp=50)

BOLL_p2 = plot(BOLL_lower, "BOLL Lower", color=color.navy, offset = 0, transp=50)

fill(BOLL_p1, BOLL_p2, title = "Background", color=#198787, transp=85)

// }

// Volatility Indicators {

ATR_x2 = atr(BOLL_length) * 2 // multiplier aligns with BOLL

avg_atr = sma(ATR_x2, input(1,title="No. of candles to lookback when determining ATR is decreasing"))

plot(SMA20+ATR_x2, "SMA20 + ATR_x2", color=color.gray, offset = 0, transp=50)

plot(SMA20-ATR_x2, "SMA20 - ATR_x2", color=color.gray, offset = 0, transp=50)

plotchar(ATR_x2, "ATR_x2", "", location = location.bottom)

//}

// Trailing stop loss {

TSL_source = low

var entry_price = float(0), var stop_loss_price = float(0)

trail_profit_line_color = color.green

if strategy.position_size == 0 or not within_timeframe

trail_profit_line_color := color.black

stop_loss_price := TSL_source - ATR_x2

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_x2)

plot(stop_loss_price, color=trail_profit_line_color)

if strategy.position_size > 0 and stop_loss_price > stop_loss_price[1]

alert("Stop loss limit raised", alert.freq_once_per_bar)

// } end of Trailing stop loss

//Buy setup - Long positions {

is_squeezing = ATR_x2 > BOLL_sDEV_x2

if is_squeezing and within_timeframe and not is_squeezing[1]

alert("BOLL bands are squeezing", alert.freq_once_per_bar)

else if not is_squeezing and within_timeframe and is_squeezing[1]

alert("BOLL bands stopped squeezing", alert.freq_once_per_bar)

ema_trend = ema(close, 20)

concat(a, b) =>

concat = a

if a != ""

concat := concat + ", "

concat := concat + b

concat

// }

// Sell setup - Long position {

rsi_10 = rsi(close, 10), rsi_14 = rsi(close, 14)

overbought = rsi_14 > input(70,title="[Exit] RSI(14) value considered as overbought") and rsi_10 > rsi_14

// } end of Sell setup - Long position

// MAIN: {

if within_timeframe

entry_msg = ""

exit_msg = ""

// ENTRY {

conf_count = 0

volat_decr = avg_atr <= avg_atr[1]

rsi_upslope = rsi_10 > rsi_10[1] and rsi_14 > rsi_14[1]

if volat_decr and rsi_upslope and is_squeezing and strategy.position_size == 0

strategy.entry("Long",strategy.long, comment=entry_msg)

entry_price := close

stop_loss_price := TSL_source - ATR_x2

// }

// EXIT {

if strategy.position_size > 0

bExit = false

if close <= entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "stop loss [TSL]")

bExit := true

else if close > entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "take profit [TSL]")

bExit := true

else if overbought

exit_msg := concat(exit_msg, "overbought")

bExit := true

strategy.close("Long", when=bExit, comment=exit_msg)

// }

// }

// CLEAN UP:

if strategy.position_size == 0 and not is_squeezing

entry_price := 0

stop_loss_price := float(0)