移動平均ボリューム価格トレンドアタックオシレーション戦略

概要

この戦略は,移動平均指標,量価指標,および震動指標を組み合わせて,三重フィルタリングを形成し,中短線トレンドを捕捉し,トレンドの状況でより良いリターンを得ることを目的としています.

原則

この戦略は主に3つの部分から構成されています.

- 移動平均の指標

20日指数移動平均と60日指数移動平均を使ってトレンドフィルターを構築する.短期移動平均の上に長期移動平均を穿越すると,買入シグナルが形成され,短期移動平均の下に長期移動平均を穿越すると,売出シグナルが形成される.

- 量と価格の指標

取引額を取引額で計算した量価指数で判断する. 量価の上昇は,資金の純流入を示し,量価の減少は,資金の純流出を示している. 量価指数は多空変換で,トレンド転換の信号として使用できる.

- ブリン帯指数

20日 Donchian Channel Width を用いてブリン帯パラメータを計算し,上下軌道を形成する. 価格が上下軌道に近づくと,リセットプレッシャーに直面する可能性を示し;価格が下下軌道に近づくと,サポート反転の機会に直面する可能性を示している.

この3つの大部分を統合して,捕獲中短線トレンドの多空戦略を構築する.短期移動平均線上には長期移動平均線を穿越し,量価指標は上昇傾向にあり,価格がブルリン帯を脱線したばかりの時に,買入シグナルを形成する.短期移動平均線下には長期移動平均線を穿越し,量価指標は下降傾向にあり,価格がブルリン帯を脱線したばかりの時に,売出シグナルを形成する.

利点

この戦略の利点は以下の通りです.

偽突破を防ぐのに有効な3つの指標フィルター.

投資の流れや買い上げや売り上げを考慮すると, 信号はより信頼性が高くなります.

指標パラメータは,異なる周期と品種に適用するために最適化されています.

収益は安定している.

論理が明快で分かりやすく,パラメータは柔軟に調整できます.

リスク

この戦略にはいくつかのリスクがあります.

トレンドの変動のリスク. 市場トレンドが変化した場合,ストップ損失を引き起こす可能性があります.

量価指標の遅滞 量価指標の遅滞 価格の変化,買点・売点を見逃す可能性 ≫

パラメータ調整の難しさ 異なる品種と周期によってパラメータを調整する必要がある.そうでなければ効果が悪くなるかもしれない.

撤回制御は改善されるべきである. 撤回制御は,ダイナミックなストップ損失またはポジション管理によってさらに最適化することができる.

最適化の方向

この戦略は以下の点で最適化できます.

ストップ・ストップ戦略を追加し,移動ストップ,ストップ・ストップの追跡などによって撤収をさらに制御する.

ポジション管理モジュールを追加し,市場の変動動向に応じてポジションの規模を調整します.

指標のパラメータを最適化して,異なる品種周期における最適のパラメータの組み合わせを見つけます.

機械学習モデルによる判断力を高め,信号の精度を向上させる.

感情の指標やニュース面などの部分と組み合わせて,突発的な出来事に対する判断を向上させる.

要約する

この戦略は,移動平均線,量値指標およびブリン帯の指標を総合的に使用し,中短線でトレンドの動きを捕捉する際に優れたパフォーマンスを発揮します.さらに,ストップ・ロース,ポジション管理およびパラメータ選択などの側面を最適化することによって,より優れた戦略効果を得ることができます.この戦略の論理は,明確に理解しやすい,異なるニーズに応じて指標およびパラメータを調整することができ,非常に柔軟性があります.

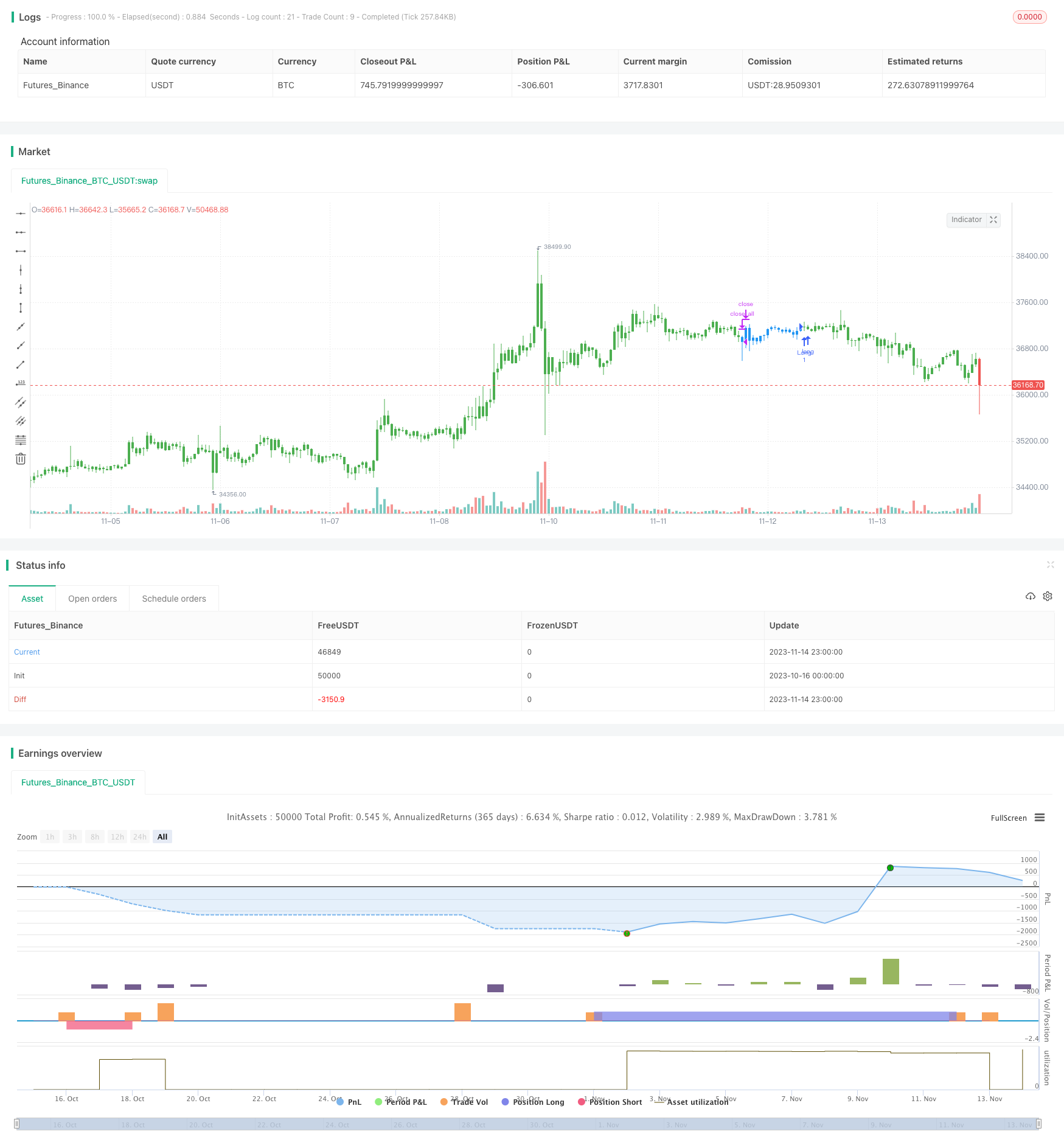

/*backtest

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 29/04/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// The Average Directional Movement Index Rating (ADXR) measures the strength

// of the Average Directional Movement Index (ADX). It's calculated by taking

// the average of the current ADX and the ADX from one time period before

// (time periods can vary, but the most typical period used is 14 days).

// Like the ADX, the ADXR ranges from values of 0 to 100 and reflects strengthening

// and weakening trends. However, because it represents an average of ADX, values

// don't fluctuate as dramatically and some analysts believe the indicator helps

// better display trends in volatile markets.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

fADX(Len) =>

up = change(high)

down = -change(low)

trur = rma(tr, Len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, Len) / trur)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, Len) / trur)

sum = plus + minus

100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), Len)

ADXR(LengthADX, LengthADXR, Signal1, Signal2) =>

xADX = fADX(LengthADX)

xADXR = (xADX + xADX[LengthADXR]) / 2

pos = 0.0

pos := iff(xADXR < Signal1, 1,

iff(xADXR > Signal2, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal and Average Directional Movement Index Rating", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

LengthADX = input(title="Length ADX", defval=14)

LengthADXR = input(title="Length ADXR", defval=14)

Signal1 = input(13, step=0.01)

Signal2 = input(45, step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posADXR = ADXR(LengthADX, LengthADXR, Signal1, Signal2 )

pos = iff(posReversal123 == 1 and posADXR == 1 , 1,

iff(posReversal123 == -1 and posADXR == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )