デュアルタイムフレームトレンドフォロー戦略

作成日:

2024-02-29 10:58:49

最終変更日:

2024-02-29 10:58:49

コピー:

2

クリック数:

625

1

フォロー

1664

フォロワー

概要

ダブルタイムフレームテスラトレンドトラッキング戦略2024は,テスラ株式を対象に2024年に特別に設計された強化トレンドトラッキング取引戦略である.この戦略は,日線と時間線の指数移動平均を利用して,潜在的な入場と出場点を識別する.それは,2024年にテスラ株式のトレンドを捕捉し,利益の可能性を最大化し,リスクを効果的に管理することを目的としている.

戦略原則

この戦略は,日線図と時線図の指数移動平均を同時に分析して,トレンドと潜在的な取引機会を識別する.短期間の20周期指数移動平均が長期の50周期指数移動平均を横断すると,看板の傾向が形成され,買入シグナルを発信する.逆に,20周期指数移動平均が50周期指数移動平均を下に横断すると,看板の傾向が形成され,売り出しシグナルを発信する.

さらに,この戦略は,実際の波幅に基づいてポジションの大きさを計算し,平均実際の波動範囲に基づいてストップ・ロスの位置とストップ・ポジションを計算し,リスク管理を実現する.

戦略的優位性

- 信号の精度を向上させるための二時間枠分析

- トレンド確認メカニズム,偽突破を避ける

- ダイナミック・ストップ・ストップ・ストップ,バランス・リスク・リターン

- 変動に応じてポジションを調整し,リスクをコントロールする

- 2024年に最適化され,現在の市場特性に適合する

戦略リスク

- テスラの株価は波動し,損失の危険性がある

- 策略パラメータの不適切な設定は,過剰取引につながる可能性があります

- トランザクションコストが高いアカウントは,この戦略には適さない.

リスク対策:

- ポジションとポジションのサイズを適切に調整する

- パラメータ設定を最適化し,信号の安定性を確保する.

- 取引コストを低くするブローカー

戦略最適化の方向性

- 機械学習アルゴリズムを追加し,パラメータの自己適応最適化を実現する

- 感情指標などの多要素モデルを組み合わせ,信号の質を向上させる

- 種間間ブレーキの機会を活用し,系統的リスクを管理する

- アルゴリズムの取引システムを追加し,完全に自動化された取引を実現

要約する

双時間枠テスラトレンドトラッキング戦略2024は,二重トレンド確認とダイナミックストップ・ストップ・メカニズムにより,テスラ株価の中長線トレンドを効果的に捕捉し,リスクをコントロールしながら,優れた余剰利益を得ることができる.この戦略は,2024年の動向と波動特性を特化して設計され,適応性が強い.将来,パラメータ最適化,パターン識別などの高度な技術の導入により,戦略のパフォーマンスはさらに向上する余地がある.

ストラテジーソースコード

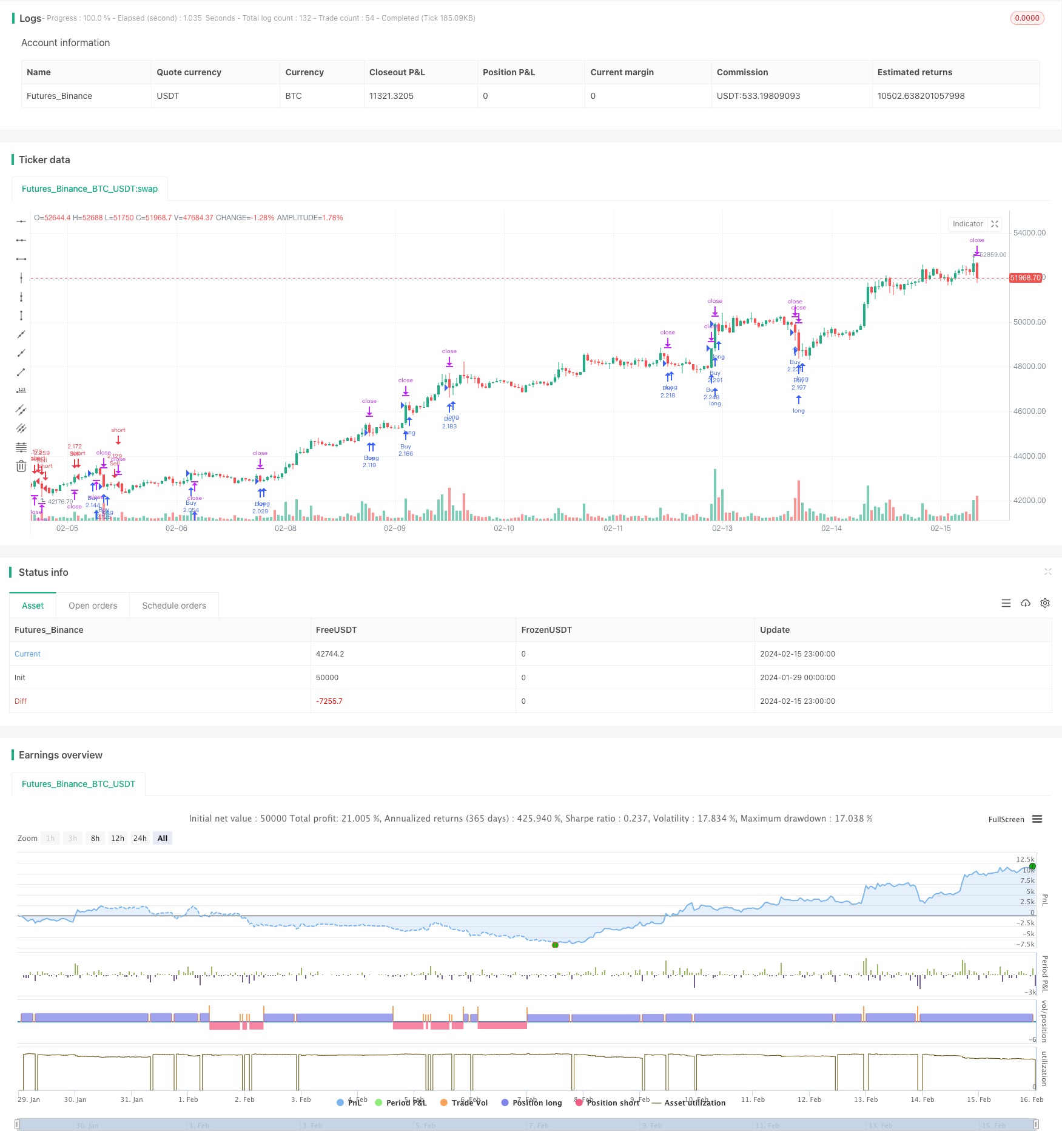

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("TSLA Enhanced Trend Master 2024", overlay=true)

// Daily timeframe indicators

ema20_daily = ta.ema(close, 20)

ema50_daily = ta.ema(close, 50)

// 1-hour timeframe indicators

ema20_hourly = request.security(syminfo.tickerid, "60", ta.ema(close, 20))

ema50_hourly = request.security(syminfo.tickerid, "60", ta.ema(close, 50))

// Check if the year is 2024

is_2024 = year(time) == 2024

// Counter for short trades

var shortTradeCount = 0

// Entry Conditions

buySignal = (ema20_daily > ema50_daily) and (ema20_hourly > ema50_hourly)

sellSignal = (ema20_daily < ema50_daily) and (ema20_hourly < ema50_hourly) and (shortTradeCount < 0.5 * ta.highest(close, 14))

// Dynamic Stop Loss and Take Profit

atr_value = ta.atr(14)

stopLoss = atr_value * 1.5

takeProfit = atr_value * 3

// Calculate Position Size based on Volatility-Adjusted Risk

riskPercent = 2

positionSize = strategy.equity * riskPercent / close

// Strategy

if (buySignal)

strategy.entry("Buy", strategy.long, qty=positionSize)

strategy.exit("Take Profit/Stop Loss", "Buy", stop=close - stopLoss, limit=close + takeProfit)

if (sellSignal)

strategy.entry("Sell", strategy.short, qty=positionSize)

strategy.exit("Take Profit/Stop Loss", "Sell", stop=close + stopLoss, limit=close - takeProfit)

shortTradeCount := shortTradeCount + 1