Estratégia de comprar no início do mês e fechar no final do mês

A idéia central da estratégia é fazer uma posição alta no primeiro dia de negociação do mês e uma posição baixa no último dia de negociação. Esta é uma estratégia muito simples, usada principalmente como uma demonstração pedagógica.

Princípio da estratégia

A estratégia define primeiro o primeiro dia de negociação do mês (segunda-feira) como sinal de abertura de posição e o último dia de negociação (sexta-feira) como sinal de fechamento de posição.

Ao abrir uma posição, se abrir apenas para fazer mais configurações, faça mais diretamente; se for permitido fazer um vazio, faça mais vazio ao mesmo tempo.

Em uma posição de equilíbrio, se for permitido um curto prazo, a posição será liquidada; se apenas for feito um excesso, apenas será liquidado como um excesso.

Para controlar o risco, a estratégia também adicionou uma configuração simples de stop-loss. Quando o preço toca o preço de stop-loss, o stop-loss é forçado.

Em geral, a estratégia é muito simples e direta, pertence à estratégia de negociação mensal mais básica, e é adequada para ser usada como demonstração de ensino. Na aplicação prática, pode ser otimizada de acordo com as suas necessidades de entrada e saída de sinais, paragem de perda e assim por diante.

Vantagens estratégicas

O pensamento é simples e direto, muito apropriado para quem está começando.

A posse mensal, com baixa frequência de operação, é ideal para investidores que buscam estabilidade.

A opção de fazer mais curto prazo pode satisfazer diferentes estilos de negociação.

A adição de uma função de parada de prejuízos permite um certo controle do risco individual.

Risco estratégico

O horário de entrada e saída é fixo e não pode ser ajustado de acordo com a situação do mercado, existindo a possibilidade de arbitragem.

O risco de um “seguimento cego” sem a inclusão de indicadores quantitativos.

A paralisação de uma única ação pode ser facilmente quebrada e não pode ser eficazmente controlada pelo Tail Risk.

A posição é fixa e não pode ser alterada de acordo com a situação do mercado.

A incerteza de transação pode levar a uma falha na execução da estratégia.

O método de parada simples pode levar a um pequeno parada, e deve ser adotado um parada dinâmica, como a parada de volatilidade.

Direção de otimização da estratégia

Pode-se introduzir indicadores quantitativos para avaliar o estado do mercado e ajustar dinamicamente o ritmo de abertura de posições.

O índice de referência é comparado com o índice de referência para avaliar a escolha de entrada relativamente forte de uma ação.

Ajustar posições de forma dinâmica com base em indicadores de risco, como a volatilidade do mercado.

O uso de stop loss dinâmico, ou de vários níveis de stop loss.

A integração do módulo de negociação algorítmica garante que os sinais de negociação sejam negociados.

Optimizar a estratégia de gestão de fundos e ajustar a posição de futuros de índices de ações para diferentes condições de mercado.

Combinando aprendizagem de máquina para avaliar a qualidade das ações e selecionar as ações para a entrada.

Resumir

Esta estratégia é uma estratégia muito básica de compra no início do mês e compra no final do mês. A lógica é simples e fácil de entender, e é adequada para os iniciantes aprenderem. Mas, na prática, é necessário otimizar o tempo de entrada, o modo de parar o prejuízo e o gerenciamento da posição, para obter lucro sustentado em mercados complexos e variáveis.

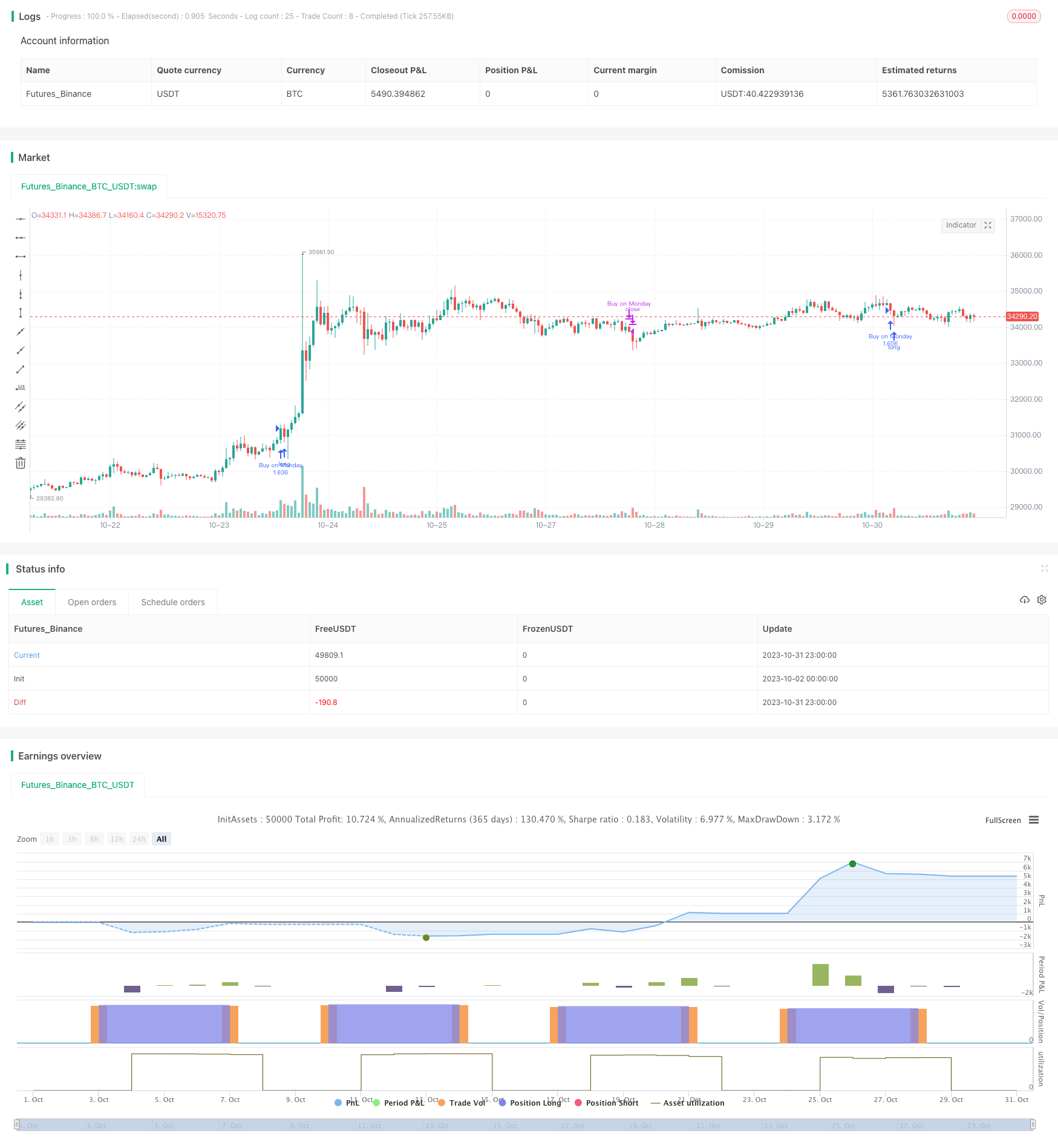

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Je_Buurman September 1st 2020

//@version=4

strategy("Buurmans Tutorial", overlay=true, initial_capital=1000, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value=0.2)

// Some initial inputs, these are needed in case the strategy returns an error of "too many trades, > 3000"

Year = input(defval = 2020, title = "From Year", minval = 2010) //

Month = input(defval = 1, title = "From Month", minval = 1, maxval=12)

LongOnly=input(true, title="Only go Long?")

// Phase I - the initial "Strategy" - buy Monday, sell Friday

longCondition = dayofweek==dayofweek.monday and (time > timestamp(Year, Month, 01, 00, 00, 00))

shortCondition = dayofweek==dayofweek.friday and (time > timestamp(Year, Month, 01, 23, 59, 59))

// Phase II - some rudimentary "risk-management" e.g. stoploss

Use_stoploss=input(false, title="Use stoploss ?")

stoploss_input=input(150, title="Stoploss in $")

Stoploss = Use_stoploss ? strategy.position_size>0 ? iff(strategy.position_size>0,strategy.position_avg_price - stoploss_input, na) : strategy.position_size<0 ? iff(strategy.position_size<0,strategy.position_avg_price + stoploss_input, na) : na : na

plot(Use_stoploss and strategy.position_size!=0 ? Stoploss : na, color=iff(Stoploss!=na,color.silver, color.red),style=plot.style_linebr)

// Phase III - make it more profitable by trying to filter conditions

// only buy on odd Mondays ? only buy on full moon Mondays ? something else entirely ?

// The actual trades, going Long, close Long, going Short and Stoploss

if (longCondition)

strategy.entry("Buy on Monday", strategy.long)

if (shortCondition and LongOnly==false)

strategy.entry("Short on Friday", strategy.short)

if (shortCondition and LongOnly)

strategy.close("Buy on Monday", comment="Sell on Friday")

if (low < Stoploss)

strategy.close("Buy on Monday", comment="Long Stopped on Someday")

if (high > Stoploss)

strategy.close("Short on Friday", comment="Short Stopped on Someday")