Estratégia de negociação quantitativa Double MACD

Visão geral

A estratégia usa uma combinação de dois sistemas de linha média EMA e indicadores RSI para auxiliar na determinação de tendências de mercado e emissão de sinais de negociação, pertencendo à estratégia de acompanhamento de tendências. A estratégia é simples e fácil de usar, é aplicável a vários índices de grande porte e moedas digitais e obteve mais de 500% de ganhos acumulados na retrospectiva de 2013 até hoje.

Princípio da estratégia

A estratégia usa dois MACDs com diferentes configurações de parâmetros como indicadores principais de negociação. O primeiro MACD usa uma média curta de 10 ciclos e uma média longa de 22 ciclos, com uma linha auxiliar de 9 ciclos. O segundo MACD usa uma média curta de 21 ciclos e uma média longa de 45 ciclos, com uma linha auxiliar de 20 ciclos.

Quando a linha DIFF do primeiro MACD atravessa o eixo zero, um sinal de compra é gerado, e quando a linha DIFF do segundo MACD atravessa o eixo zero, um sinal de venda é gerado. O sinal emitido pela linha DIFF do segundo MACD funciona como confirmação do primeiro sinal MACD.

Ao mesmo tempo, a estratégia também usa a fórmula para calcular a dinâmica dos preços, dividindo o preço de fechamento + o preço máximo da linha K mais recente pelo preço de fechamento + o preço máximo da linha K anterior, resultando em um resultado maior que 1 para indicar que o atual está em uma tendência ascendente, gerando um sinal de compra e, ao contrário, gerando um sinal de venda.

Finalmente, a linha K do RSI de Stoch maior que 20 também confirma um sinal de venda.

Análise de vantagens

A estratégia usa uma combinação de dois EMAs para avaliar a tendência e filtrar de forma eficaz as falsas rupturas. A fórmula de dinâmica auxiliar também pode evitar sinais errôneos devido à oscilação. O uso do indicador Stoch RSI pode emitir sinais de venda em áreas de sobrevenda e sobrevenda, evitando a recaída.

A estratégia usa apenas uma combinação simples de alguns indicadores comuns, sem relações lógicas muito complexas, é muito fácil de entender e modificar. A configuração de parâmetros também é muito universal, não precisa ser otimizada para diferentes variedades e é muito adaptável.

De acordo com os resultados da retrospectiva, a estratégia obteve um bom retorno acumulado em várias variedades, como índices de ações, moedas digitais, etc. O controle de retração máxima também é ideal. Pode ser usado como uma estratégia de acompanhamento de tendências muito universal.

Análise de Riscos

O principal risco da estratégia é o uso de uma linha de mediana para a determinação, que é suscetível a um whipsaw quando há uma grande oscilação no preço, resultando em prejuízos. Além disso, não há um stop loss para controlar os prejuízos individuais.

O efeito do Stoch RSI sobre o excesso de compra e venda não é muito ideal e é fácil perder o sinal de reversão.

A estratégia também pode manter a posição perdida se houver uma queda acentuada no preço, mas o MACD ainda não for formado.

Direção de otimização

Pode-se considerar a criação de um stop loss para controlar a perda individual. Por exemplo, a criação de um stop loss ATR ou a parada de uma linha média com um preço de fechamento mais baixo.

Outros indicadores podem ser adicionados como auxiliares, como a combinação do indicador KD ou do indicador de bandas de Bryn com o RSI de Stoch, para um julgamento mais confiável sobre sobrecompra e sobrevenda.

A análise de volume de transação pode ser aumentada, por exemplo, aumentando o stop loss quando há uma redução significativa de estoque ou evitando a construção de estoque quando a capacidade é insuficiente.

É possível testar diferentes combinações de parâmetros para otimizar os parâmetros de ciclo do MACD. Também é possível testar a adição de MACDs de diferentes períodos, formando uma confirmação múltipla.

Resumir

A estratégia de negociação quantitativa de MACD dupla é simples e clara, usa uma combinação de tendências de julgamento de EMA dupla, auxiliada por indicadores de dinamismo para evitar sinais errados e selecionar melhores momentos de negociação. Os parâmetros da estratégia são configurados de forma geral e de desempenho real estável, e podem ser ajustados de forma otimizada como estratégia básica. O próximo passo é melhorar a estabilidade e a taxa de retorno da estratégia modificando o método de parada, adicionando análise de volume de transação e outros indicadores combinados.

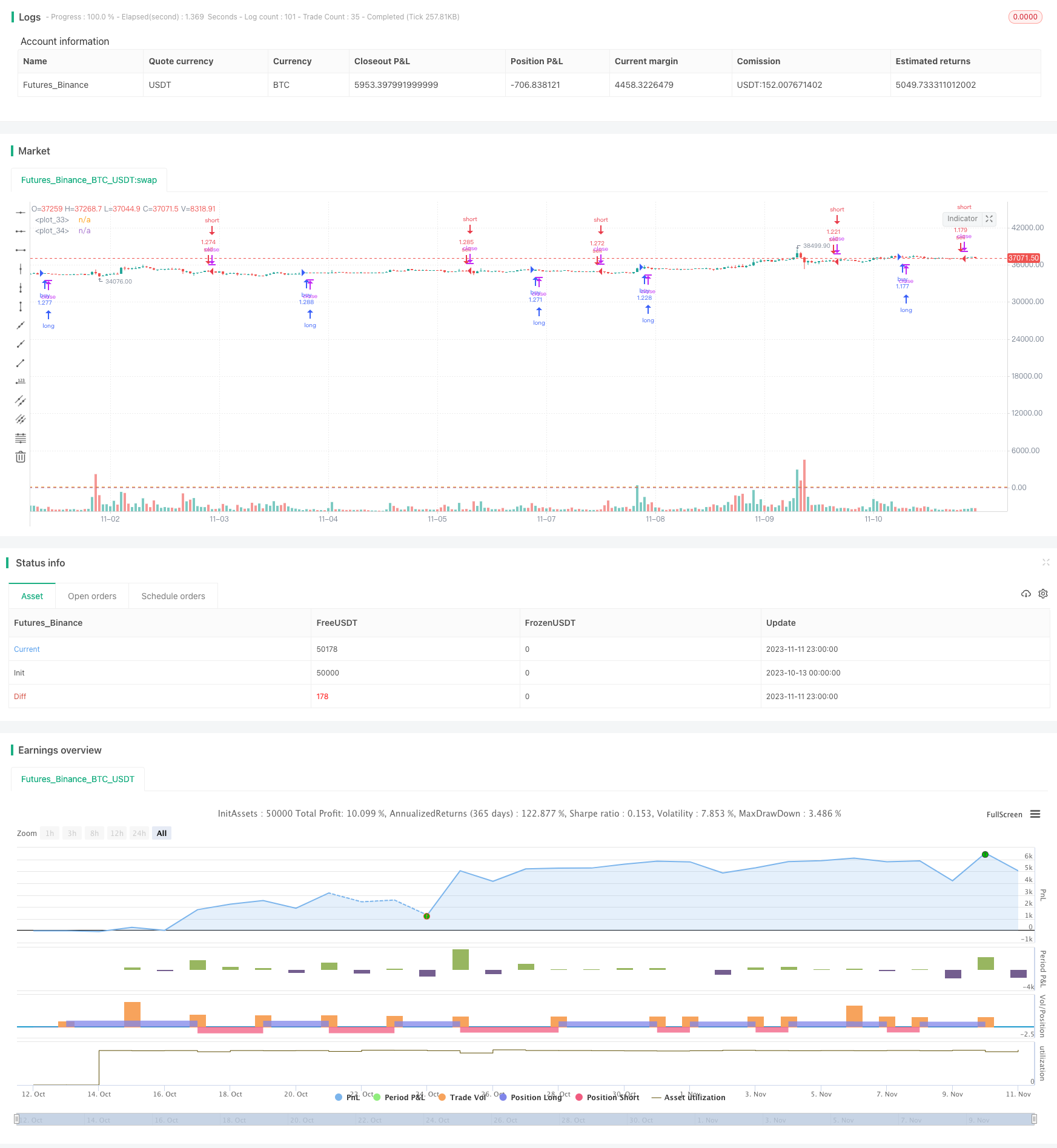

/*backtest

start: 2023-10-13 00:00:00

end: 2023-11-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Multiple MACD RSI simple strategy", overlay=true, initial_capital=5000, default_qty_type=strategy.percent_of_equity, default_qty_value=80, pyramiding=0, calc_on_order_fills=true)

fastLength = input(10)

slowlength = input(22)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = sma(MACD, MACDLength)

delta = MACD - aMACD

fastLength2 = input(21)

slowlength2 = input(45)

MACDLength2 = input(20)

MACD2 = ema(open, fastLength2) - ema(open, slowlength2)

aMACD2 = sma(MACD2, MACDLength2)

delta2 = MACD2 - aMACD2

uptrend = (close + high)/(close[1] + high[1])

downtrend = (close + low)/(close[1] + low[1])

smoothK = input(2, minval=1, title="K smoothing Stoch RSI")

smoothD = input(3, minval=1, title= "D smoothing for Stoch RSI")

lengthRSI = input(7, minval=1, title="RSI Length")

lengthStoch = input(8, minval=1, title="Stochastic Length")

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80)

h1 = hline(20)

yearin = input(2018, title="Year to start backtesting from")

if (delta > 0) and (year>=yearin) and (delta2 > 0) and (uptrend > 1)

strategy.entry("buy", strategy.long, comment="buy")

if (delta < 0) and (year>=yearin) and (delta2 < 0) and (downtrend < 1) and (d > 20)

strategy.entry("sell", strategy.short, comment="sell")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)