Estratégia de suporte e resistência dinâmica do CCI

Visão geral

Esta estratégia utiliza os pontos de convergência do indicador CCI para calcular os pontos de apoio e resistência dinâmicos, combinados com o discernimento da tendência para encontrar sinais de compra e venda. A estratégia combina as características de reversão do CCI com a capacidade de acompanhamento de tendências, com o objetivo de capturar as reviravoltas na tendência intermédia para obter lucro.

Princípio da estratégia

O indicador CCI é capaz de mostrar se o mercado é muito fraco ou muito forte, 80 e 80 são os dois limites que podem ser usados para determinar se o mercado está entrando em um estado de sobrecompra e sobrevenda. Esta estratégia usa essa característica do CCI para obter um núcleo superior e um núcleo inferior, calculando os pontos centrais de cada linha K de 50 em ambos os lados, e, em seguida, baseando-se nos pontos centrais, constrói linhas de resistência e linhas de suporte para a dinâmica da zona de desaceleração.

Quando o preço de fechamento está acima do preço de abertura e abaixo da linha de suporte superior, gera um sinal de compra; quando o preço de fechamento está abaixo do preço de abertura e acima da resistência inferior, gera um sinal de venda. Para filtrar os sinais de negociação da direção da tendência não-mainstream, a estratégia também combina o EMA e o indicador de inclinação para determinar a direção da tendência atual.

O Stop Loss e o Stop Stop são calculados com base na dinâmica dos indicadores ATR, o que torna o controle de risco da estratégia mais razoável.

Análise de vantagens

- Aproveite as características de reversão do CCI para comprar e vender perto do ponto de reversão, aumentando a probabilidade de lucro.

- Combinando o julgamento de tendências, evitar operações de contra-corrida, reduzir perdas.

- A configuração do stop loss dinâmico torna o controle de risco mais racional.

- Parâmetros personalizáveis, como o ciclo CCI, o tamanho da zona de amortecimento, etc., adaptam-se a mais condições de mercado.

Análise de Riscos

- Os indicadores CCI são suscetíveis a falsos sinais e necessitam de filtragem de tendências.

- A inversão não é necessariamente bem-sucedida, existe um risco de perda com certa probabilidade.

- A configuração inadequada dos parâmetros pode levar a negociações excessivamente frequentes ou a oportunidades perdidas.

Pode-se reduzir o risco através de métodos como a otimização dos parâmetros e a regulação da amplitude de parada. Além disso, a estratégia pode ser usada como uma ferramenta auxiliar para outros indicadores, sem ter que depender exclusivamente de seus sinais de negociação.

Direção de otimização

- Optimizar o tamanho da zona de amortização para adaptar-se a mercados com diferentes taxas de flutuação.

- Otimizar os parâmetros do ciclo ATR para obter um stop loss dinâmico mais preciso.

- Tente diferentes configurações de parâmetros CCI.

- Teste o efeito de outros tipos de indicadores de tendências.

Resumir

Esta estratégia integra a capacidade de seleção de múltiplos espaços do indicador CCI com a confirmação de filtragem do julgamento de tendências, com um certo valor real. O stop loss dinâmico também torna a estratégia de controle de risco em aplicações reais.

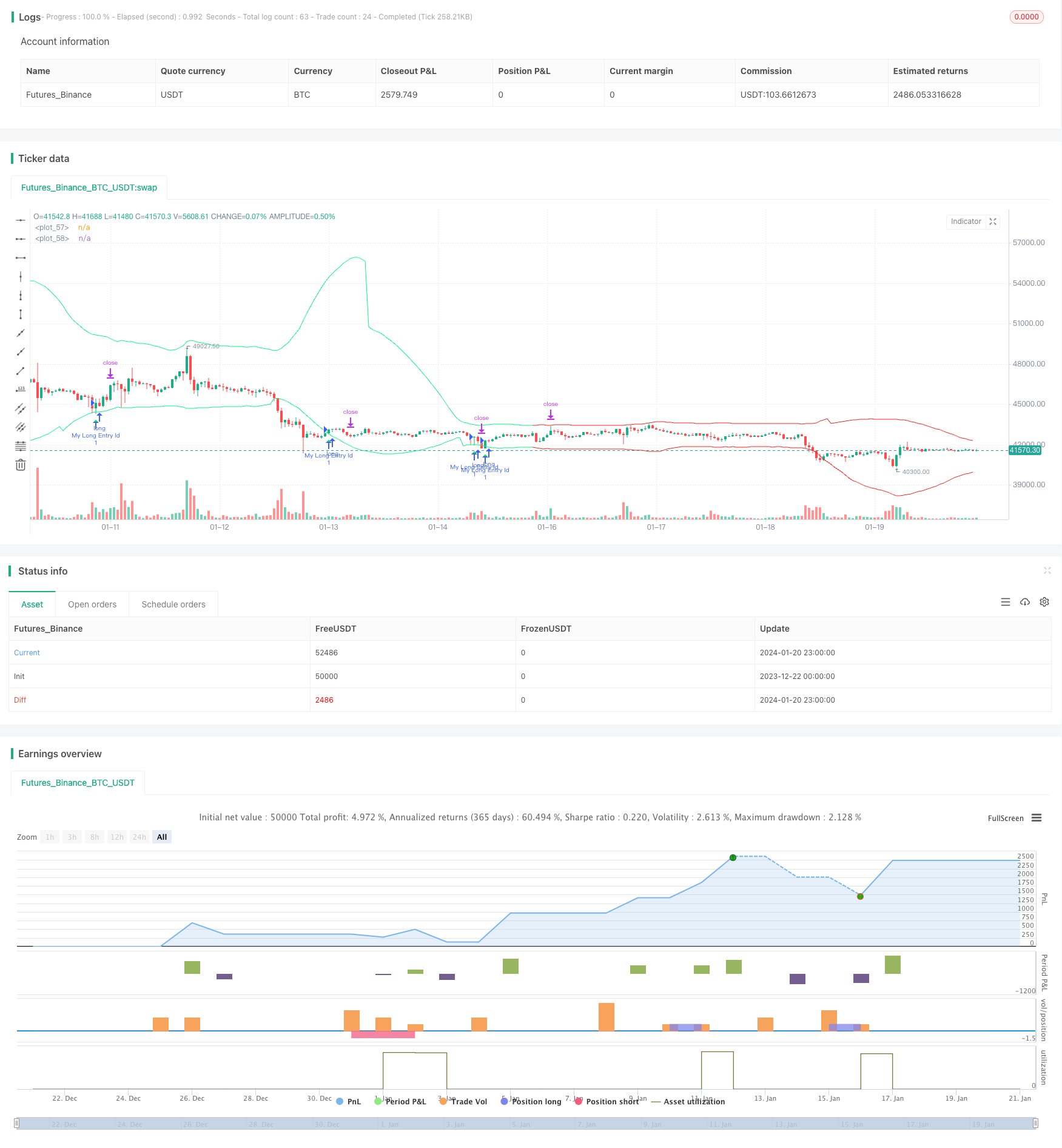

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AliSignals

//@version=5

strategy("CCI based support and resistance strategy", overlay=true )

cci_length = input.int(50, "cci length")

right_pivot = input.int(50, "right pivot")

left_pivot = input.int(50, "left pivot")

buffer = input.float(10.0, "buffer")

trend_matter = input.bool(true, "trend matter?")

showmid = input.bool ( false , "show mid?")

trend_type = input.string("cross","trend type" ,options = ["cross","slope"])

slowma_l = input.int(100, "slow ma length")

fastma_l = input.int(50, "fast ma length")

slope_l = input.int(5, "slope's length for trend detection")

ksl = input.float(1.1)

ktp = input.float(2.2)

restf = input.timeframe(title="Time Frame of Last Period for Calculating max" , defval="D")

// Calculating Upper and Lower CCI

cci = ta.cci(hlc3,cci_length)

uppercci = 0.0

lowercci = 0.0

uppercci := fixnan(ta.pivothigh(cci, left_pivot, right_pivot)) - buffer

lowercci := fixnan(ta.pivotlow (cci, left_pivot, right_pivot)) + buffer

midccci = math.avg(uppercci,lowercci)

// Support and Resistance based on CCI

res = uppercci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

sup = lowercci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

mid = midccci*(0.015*ta.dev(hlc3,cci_length))+ ta.sma(hlc3,cci_length)

// Calculating trend

t_cross = 0

t_cross := ta.ema(close,fastma_l) > ta.ema(close,slowma_l) ? 1 : ta.ema(close,fastma_l) < ta.ema(close,slowma_l) ? -1 : t_cross[1]

t_slope = 0

t_slope := ta.ema(close,slowma_l) > ta.ema(close,slowma_l)[slope_l] ? 1 : ta.ema(close,slowma_l) < ta.ema(close,slowma_l)[slope_l] ? -1 : t_slope[1]

t = 0

t := trend_type == "cross" ? t_cross : trend_type == "slope" ? t_slope : na

colort = trend_matter == false ? color.rgb(201, 251, 0) : t == 1 ? color.rgb(14, 243, 132) : t == -1 ? color.rgb(255, 34, 34) : na

bull_t = trend_matter == false or t == 1

bear_t = trend_matter == false or t == -1

plot(res, color = colort)

plot(sup, color = colort)

plot(showmid == true ? mid : na)

// Long and Short enter condition

buy = bull_t == 1 and ta.lowest (2) < sup and close > open and close > sup

sell = bear_t == 1 and ta.highest(2) > res and close < open and close < res

plotshape( buy , color=color.rgb(6, 255, 23) , location = location.belowbar, style = shape.triangleup , size = size.normal)

plotshape( sell, color=color.rgb(234, 4, 4) , location = location.abovebar, style = shape.triangledown, size = size.normal)

atr = ta.atr(100)

CLOSE=request.security(syminfo.tickerid, restf, close)

max = 0.0

max := CLOSE == CLOSE[1] ? math.max(max[1], atr) : atr

act_atr = 0.0

act_atr := CLOSE == CLOSE[1] ? act_atr[1] : max[1]

atr1 = math.max(act_atr, atr)

dis_sl = atr1 * ksl

dis_tp = atr1 * ktp

var float longsl = open[1] - dis_sl

var float shortsl = open[1] + dis_sl

var float longtp = open[1] + dis_tp

var float shorttp = open[1] - dis_tp

longCondition = buy

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

shortCondition = sell

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

longsl := strategy.position_size > 0 ? longsl[1] : close - dis_sl

shortsl := strategy.position_size < 0 ? shortsl[1] : close + dis_sl

longtp := strategy.position_size > 0 ? longtp[1] : close + dis_tp

shorttp := strategy.position_size < 0 ? shorttp[1] : close - dis_tp

if strategy.position_size > 0

strategy.exit(id="My Long close Id", from_entry ="My Long Entry Id" , stop=longsl, limit=longtp)

if strategy.position_size < 0

strategy.exit(id="My Short close Id", from_entry ="My Short Entry Id" , stop=shortsl, limit=shorttp)