Стратегия скользящей средней и стохастического RSI

Обзор

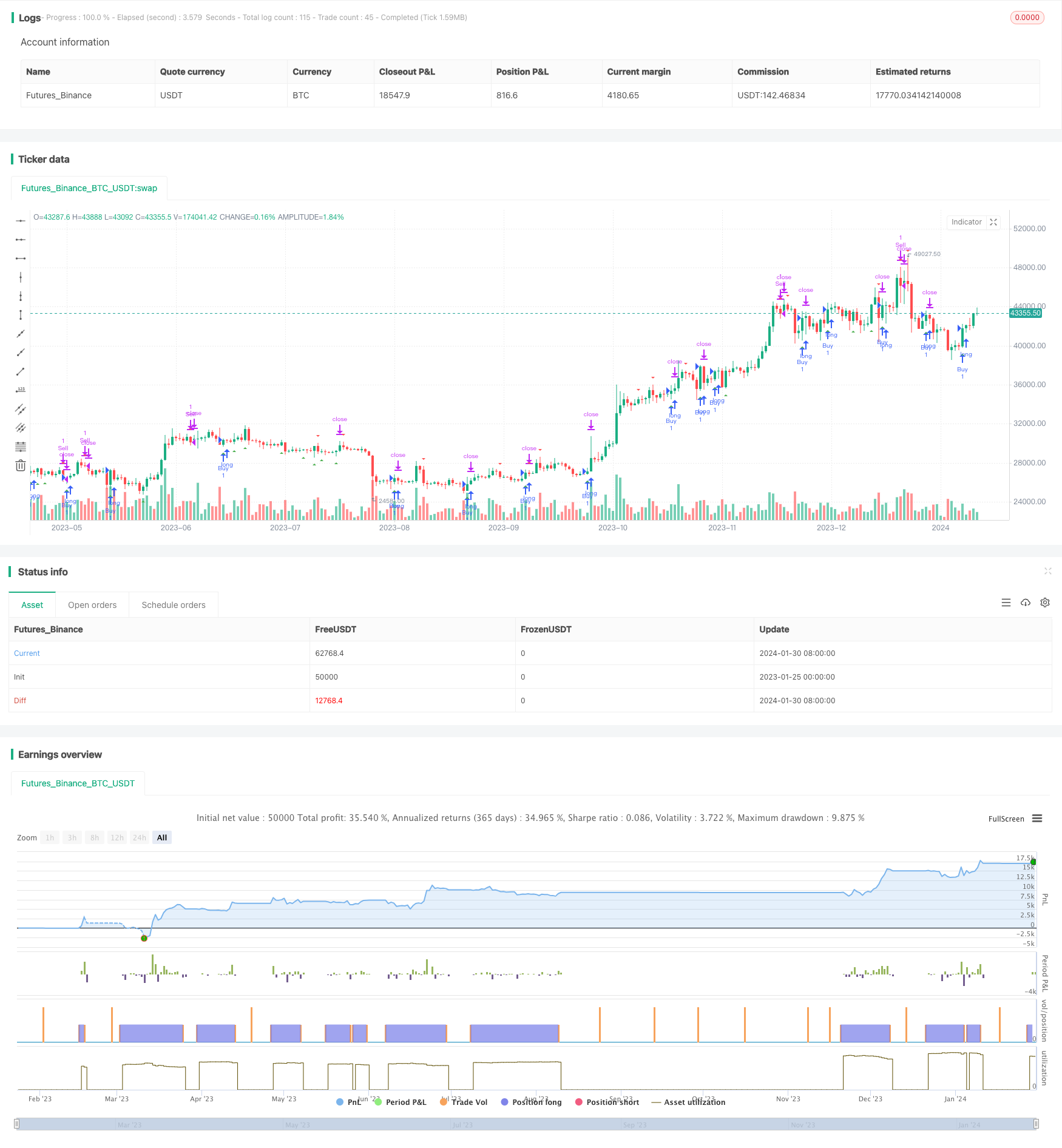

Стратегия была протестирована на 3-минутных временных рамках для торговой пары Bitcoin и доллара США (BTC/USDT) и дала очень хорошие результаты. Стратегия в сочетании с использованием движущихся средних и случайных относительно слабых индикаторов (Stochastic RSI) для идентификации торговых сигналов.

Стратегический принцип

Эта стратегия использует простые движущиеся средние для двух различных периодов времени, 20 и 50 циклов соответственно. Эти средние используются для определения ценовых тенденций.

Расчетная формула Stochastic RSI: (((RSI - минимальный RSI) / (((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((((

Стратегия включает в себя использование движущихся средних для определения направления тренда и использование Stochastic RSI для определения потенциальных поворотных точек в качестве входных моментов.

Анализ преимуществ стратегии

По сравнению с использованием движущихся средних или стохастических RSI, эта стратегия объединяет преимущества обоих, позволяя лучше идентифицировать тенденции и одновременно находить потенциальные переломные точки, что повышает вероятность получения прибыли.

В отличие от одного показателя, стратегия включает в себя несколько показателей и устанавливает строгие правила входа, что позволяет эффективно отфильтровывать ложные сигналы и избегать бесполезной торговли.

Эта стратегия также хорошо контролирует риски, поскольку только 2% средств используется для торгов по гарантии, что позволяет эффективно ограничить влияние одиночных потерь.

Анализ стратегических рисков

Стратегия основывается на технических показателях для определения торговых сигналов. В случае сбоя показателей может возникнуть ошибочный сигнал, который приведет к убыткам. Кроме того, неправильная настройка параметров показателя также может повлиять на эффективность стратегии.

При резких колебаниях рынка, установка стоп-стоп может быть нарушена, что может привести к увеличению убытков.

Направление оптимизации стратегии

Можно тестировать больше комбинаций и параметров движущихся средних, чтобы найти оптимальную комбинацию параметров. Можно также попробовать другие динамические показатели, такие как KD, RSI и другие, для комбинации с движущимися средними.

Для дальнейшего контроля риска можно выбрать оптимальный режим стоп-стоп-лосса в зависимости от характеристик различных криптовалют.

Можно внедрить алгоритмы машинного обучения, которые автоматически оптимизируют параметры настройки и правила оценки сигналов, чтобы сделать стратегию более грубой и адаптивной.

Подвести итог

Стратегия успешно объединяет движущиеся средние и Stochastic RSI, чтобы определить торговый сигнал. По сравнению с одним техническим индикатором, стратегия может обеспечить более надежный торговый сигнал. С помощью строгого контроля риска и оптимизации параметров стратегия может рассчитывать на стабильную прибыль.

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)