Динамическая стратегия отслеживания прибыли позиции

Обзор

В данной статье в основном рассматривается количественная торговая стратегия под названием “Динамическая стратегия хранения позиций с прибылью отслеживания торгов”. Эта стратегия устанавливает динамическую линию остановки выхода, основанную на показателях ATR, для быстрого остановки в пределах 1-2 K-линий после внезапной выгоды в цене, чтобы предотвратить убытки от повторного перенаправления цены.

Стратегический принцип

Логика этой стратегии очень проста и понятна. В частности, она включает в себя следующие шаги:

Используйте пересечение равной линии в виде 14-дневного SMA и 28-дневного SMA в качестве сигнала для покупки и продажи. Когда 14-дневная средняя линия пересекает 28-дневную среднюю линию, покупайте больше; когда 14-дневная средняя линия пересекает 28-дневную среднюю линию, продавайте.

Вычислите показатель ATR и умножьте его на множитель, чтобы получить место для остановки для динамического выхода. Например, если вы установите длину ATR 7, умноженную на 1,5, вы получите ширину динамического остановки каналов в 1,5 раза больше, чем в 7-кратном ATR.

При многоголовном направлении держания позиции, добавление высокой точки к ширине динамического тормозного канала дает дополнительную тормозную линию. При пустом направлении держания позиции, вычитание низкой точки от ширины динамического тормозного канала дает дополнительную тормозную линию.

Как только цена превышает эту динамическую остановку, она немедленно останавливается и уходит. Это позволяет поймать прибыль в пределах 1-2 K-линий после внезапной сверхмощной ситуации.

С помощью вышеперечисленных шагов стратегия обеспечивает простой, но эффективный отслеживание прибыли от хранения позиции и быстрый эффект остановки. ATR-каналы обеспечивают возможность динамической корректировки до конца линии, а новые условия 1BAR гарантируют, что линия остановки будет запущена только в случае внезапной положительной рыночной ситуации. Это может эффективно снизить количество случаев преждевременного выхода из линии остановки.

Анализ преимуществ

Динамическая стратегия отслеживания прибыли от позиционирования имеет следующие преимущества:

Простые, понятные и понятные для начинающих.

С помощью динамического ATR-остановки можно автоматически отслеживать прибыль от размещения позиции, избегая прибыли nodeList.

Добавление условий высокой и низкой точек 1BAR, чтобы блокировка запускалась только после возникновения сверхмощных действий, уменьшая фальшивые действия.

Можно установить различные длины и кратности ATR, настроить настойчивость.

Это позволяет быстро остановить и убрать мяч, а также уловить его.

Расширяемая и легко реализуемая на основе этой структуры, другие стратегии стоп-стоп-лосс.

Анализ рисков

В этой стратегии также есть некоторые риски, в частности:

Внезапное усиление ATR может привести к преждевременному выходу из игры.

По мнению некоторых экспертов, это может быть связано с неэффективным фильтрованием рынка от шума, а также с возможностью ложных прорывов.

Если вы принимаете решения только на основе сходства, вы не сможете эффективно оценить сложные ситуации.

Нет механизмов, чтобы эффективно контролировать убытки.

По умолчанию, параметры риска могут не подходить для всех сортов и нуждаются в оптимизации.

Для снижения этих рисков можно оптимизировать следующее:

Добавлена система фильтрации, которая, в сочетании с другими показателями, фильтрует ложные сигналы.

Повышение стратегии сдерживания убытков, строгий контроль за убытками.

Оптимизация параметров методом Walk Forward Analysis.

Оптимизация параметров для разных сортов.

Добавление алгоритмов машинного обучения для более интеллектуальных решений.

Направление оптимизации

Согласно анализу рисков, основными направлениями оптимизации стратегии являются:

Добавление фильтрации: После ввода сигнала, можно добавить фильтрацию других показателей, например, в сочетании с MACD, брин-полосами и другими показателями, чтобы избежать заблуждения от шума.

Добавить линию остановки: Добавление параметров стоп-линий на основе ATR или мобильного стоп-линий для контроля одиночных потерь.

Параметры оптимизации: оптимизация параметров ATR-длины, ATR-множества и т. д. с помощью методов машинного обучения и т. д.

Корректировка рискаВ соответствии с особенностями различных видов торгов, регулируйте управление позициями и параметры риска.

Слияние моделейВ частности, он приводит примеры таких систем, как: “Объединение стратегии с другими моделями, такими как машинное обучение, нейронные сети и т.д., для повышения точности принятия решений”.

Введение внешних вмешательствУстройство: Устройство с помощью искусственного вмешательства, чтобы в критические моменты определить место стоп-стоп-потери.

Оптимизация вышеперечисленных направлений может значительно повысить стабильность прибыли этой стратегии.

Подвести итог

Динамическая стоп-стратегия для отслеживания прибыли отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль отслеживает прибыль

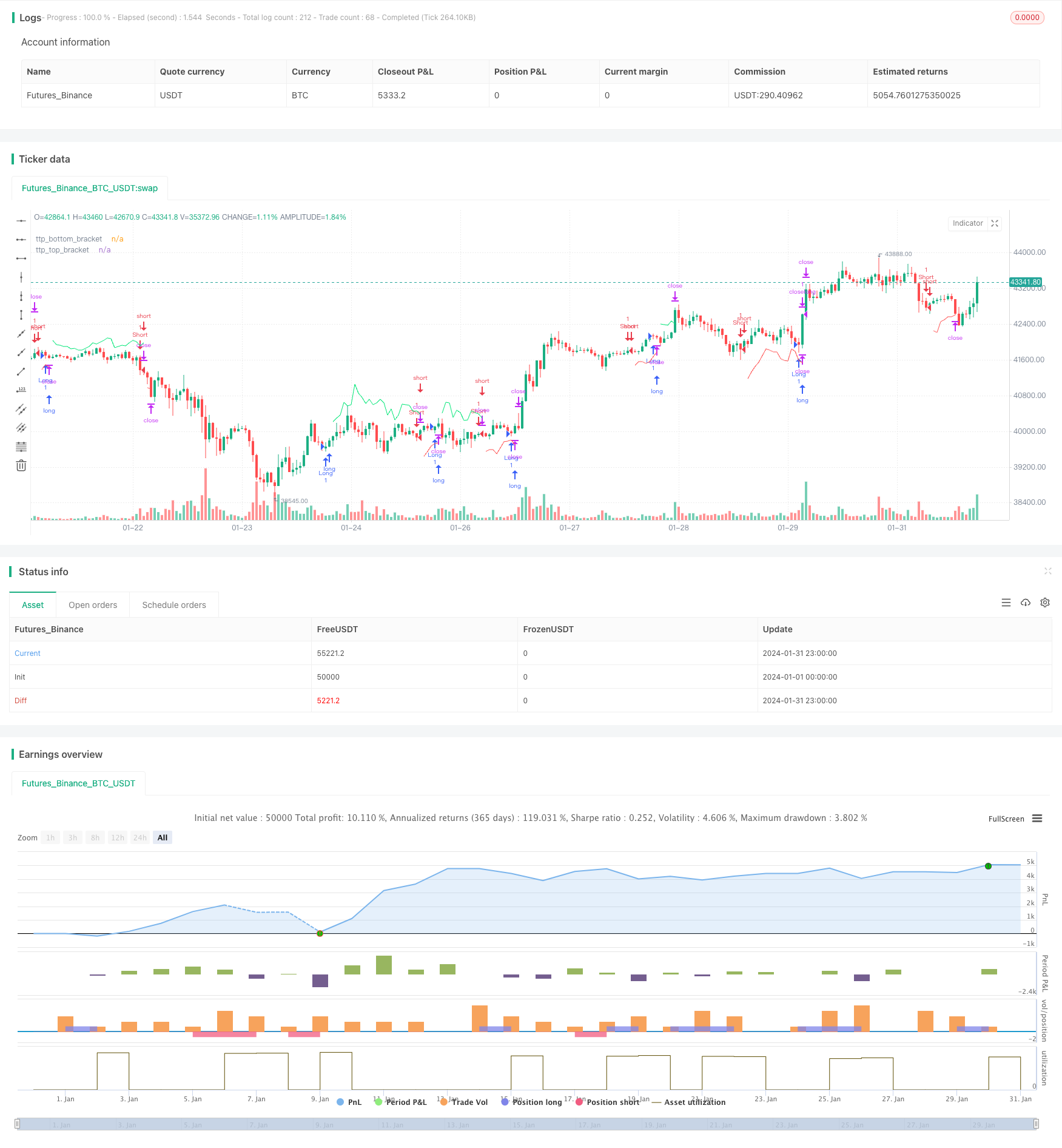

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Peter_O

//@version=5

strategy("TrailingTakeProfit example", overlay=true, margin_long=100, margin_short=100, default_qty_value = 1, initial_capital = 100)

longCondition = ta.crossover(ta.sma(close, 14), ta.sma(close, 28))

shortCondition = ta.crossunder(ta.sma(close, 14), ta.sma(close, 28))

if longCondition

strategy.entry("Long", strategy.long, comment="long", alert_message="long")

if shortCondition

strategy.entry("Short", strategy.short, comment="short", alert_message="short")

atr_length=input.int(7, title="ATR Length")

atr_multiplier = input.float(1.5, title="ATR Multiplier")

atr_multiplied = atr_multiplier * ta.atr(atr_length)

ttp_top_bracket = strategy.position_size>0 ? high[1]+atr_multiplied : na

ttp_bottom_bracket = strategy.position_size<0 ? low[1]-atr_multiplied : na

plot(ttp_top_bracket, title="ttp_top_bracket", color=color.lime, style=plot.style_linebr, offset=1)

plot(ttp_bottom_bracket, title="ttp_bottom_bracket", color=color.red, style=plot.style_linebr, offset=1)

strategy.exit("closelong", from_entry="Long", limit=ttp_top_bracket, alert_message = "closelong")

strategy.exit("closeshort", from_entry="Short", limit=ttp_bottom_bracket, alert_message = "closeshort")

// var table alertsDisplayTable = table.new(position.top_right, 1, 5, color.black)

// if barstate.islastconfirmedhistory

// table.cell(alertsDisplayTable, 0, 0, "TradingConnector-compatible alerts sent", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 1, "at Long Entry: long", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 2, "at Short Entry: short", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 3, "at Long Exit: closelong", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 4, "at Short Exit: closeshort", text_color=color.white)