ڈبل اوور سیل ریورسل بریک تھرو سسٹم

جائزہ

ڈبل اوورلوڈ پلٹ توڑ سسٹم ایک مقداری حکمت عملی ہے جو رجحان کی پیروی اور پلٹ تجارت کو جوڑتی ہے۔ یہ حکمت عملی خریدنے کا اشارہ پیدا کرتی ہے اس بات کا حساب لگاتے ہوئے کہ آیا اسٹاک کی قیمت کے مقابلے سے پہلے N دن کے اختتامی قیمت میں لگاتار اوورلوڈ سگنل موجود ہیں یا نہیں۔ اس کے ساتھ ساتھ مخصوص پیرامیٹرز کے حساب سے T3 چلتی اوسط کے ساتھ مل کر ، فروخت سگنل پیدا کرتے ہیں ، جس سے منافع کی حفاظت ہوتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

- 123 ریورس نظام

کتاب کے مطابق ، یہ الٹ نظام پچھلے N دن کے اختتامی قیمت میں تبدیلی کو دیکھتا ہے ، اور اگر آج کی اختتامی قیمت پچھلے دن سے زیادہ بڑھ گئی ہے ، اور اگر پچھلے دن سے پہلے دو دن کی اختتامی قیمت کم ہوگئی ہے تو ، یہ مسلسل دو دن کے اوپری ڈاؤس سگنل کے طور پر سمجھا جاتا ہے ، اور یہ نظام ایک خرید سگنل پیدا کرتا ہے۔ اس کے علاوہ ، یہ نظام اسٹاک اشارے کے ساتھ مل کر کام کرتا ہے ، اگر آج کی اسٹاک کی تیز لائن سست لائن سے کم ہے تو ، خریداری کے سگنل کی صداقت کی مزید تصدیق کی جاتی ہے۔

- T3 منتقل اوسط

ٹی 3 منتقل اوسط ایک خاص حساب فارمولے کے مطابق ، قیمت کے ساتھ مل کر ایک اشاریہ منتقل اوسط کا حساب لگایا جاتا ہے۔ اس کی قیمت میں تبدیلی کے لئے حرکت پذیر اوسط کی حساسیت کو ایک خاص پیرامیٹر کے ذریعہ ایڈجسٹ کیا جاتا ہے۔ جب قیمت ٹی 3 منتقل اوسط سے گزرتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔

اس حکمت عملی میں مندرجہ بالا دو حصوں کے سگنل کو مربوط کیا گیا ہے ، اور جب ایک ساتھ مل کر 123 ریورس کے خریدنے کے سگنل اور T3 منتقل اوسط کے بیچنے والے سگنل کو پورا کیا جاتا ہے تو ، اس کے نتیجے میں ایک حقیقی تجارت کا سگنل پیدا ہوتا ہے۔

طاقت کا تجزیہ

- ریورس ٹریڈنگ حکمت عملی ، نیچے خریدنے کے لئے موزوں ، اوورلوڈ ریبوڈ ٹریڈنگ

- ایک متحرک اوسط حکمت عملی جو منافع کو لاک کرنے اور خطرے سے بچنے میں مددگار ہے

- ڈبل سگنل کے مجموعہ، سگنل کی تاثیر کو بہتر بنانے، جعلی سگنل کو کم کرنے

- رجحانات کی پیروی اور الٹ تجارت کے فوائد

- پیرامیٹرز کو ایڈجسٹ کیا جا سکتا ہے، مختلف حالات کے مطابق لچکدار

خطرے کا تجزیہ

- ریورس سگنل غلط فہمیوں کا سبب بن سکتا ہے اور نقصان دہ تجارت کا سبب بن سکتا ہے

- غلط پیرامیٹرز کی ترتیب سے ٹرانزیکشن کی کثرت ، ٹرانزیکشن لاگت اور سلائڈ پوائنٹ لاگت میں اضافہ ہوسکتا ہے

- فروخت کے اشارے جو منتقل اوسط سے پیدا ہوتے ہیں وہ منافع کو جلد سے جلد لاک کرسکتے ہیں

- جب حالات بدل جاتے ہیں تو نقصانات کا خطرہ برقرار رہتا ہے

- مختلف اقسام کے لئے بہترین پیرامیٹرز کو منتخب کرنے کے لئے پیرامیٹرز کو بہتر بنانے کی ضرورت ہے

خطرے کے حوالے سے مندرجہ ذیل اقدامات کیے جاسکتے ہیں:

- سگنل کی افادیت کو یقینی بنانے کے لئے واپسی کی تجارت کے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کریں

- منتقل اوسط کے پیرامیٹرز کو ایڈجسٹ کریں اور پوزیشن کی مدت کو مناسب طریقے سے بڑھا دیں

- نقصانات کو روکنے کے لئے حکمت عملی میں اضافہ کریں اور انفرادی نقصانات کو کم کریں

- مختلف اقسام کے لئے پیرامیٹرز کا انتخاب کریں

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- ٹریڈنگ سگنل کی درستگی کو یقینی بنانے کے لئے فلٹرنگ کی شرائط میں اضافہ

اصل حکمت عملی کی بنیاد پر ، دوسرے تکنیکی اشارے کو فلٹرنگ کی شرائط کے طور پر شامل کیا جاسکتا ہے ، جیسے کہ حجم میں اضافے کی وجہ سے ہونے والی غلط تجارت کو روکنے کے لئے۔

- مارکیٹ کے حالات کے مطابق پیرامیٹرز کی ترتیبات کو ایڈجسٹ کریں

حکمت عملی کے اثر کو بہتر بنانے کے ل the اعلی ترین واپسی کی شرح کے مطابق پیرامیٹرز کا انتخاب کرنے کے لئے متعدد پیرامیٹرز کے امتزاج کے ذریعہ جانچ پڑتال کی جاسکتی ہے۔ متحرک پیرامیٹرز بھی ترتیب دیئے جاسکتے ہیں ، جو مارکیٹ کی صورتحال کے مطابق حقیقی وقت میں ایڈجسٹ ہوتے ہیں۔

- مشین لرننگ ٹکنالوجی کے ساتھ حکمت عملیوں کی موافقت کو بہتر بنانا

مثال کے طور پر ، بہت سارے تاریخی اعداد و شمار اکٹھے کیے جاسکتے ہیں ، مشین لرننگ ٹریننگ ماڈل کا استعمال کرتے ہوئے بہترین خرید و فروخت کے وقت کی پیش گوئی کی جاسکتی ہے۔ اور حکمت عملی کو بہتر بنانے کے لئے پیرامیٹرز کو حقیقی وقت میں۔

- مختلف قسم کی خصوصیات کے مطابق علیحدہ پیرامیٹرز مقرر کریں

مختلف اقسام کی خصوصیات مختلف ہوتی ہیں ، مناسب پیرامیٹرز میں بھی فرق ہوسکتا ہے۔ مختلف اقسام کے اعداد و شمار کے مطابق الگ الگ پیمائش کی جاسکتی ہے ، اور آزاد پیرامیٹرز مقرر کیے جاسکتے ہیں۔

خلاصہ کریں۔

ڈبل اوورلوپ ٹرنورٹ بریکر سسٹم میں ٹرینڈ ٹریکنگ اور الٹ ٹریڈنگ کی خوبیوں کا امتزاج ہے۔ یہ اوورلوپ مرحلے میں کم قیمت خرید سکتا ہے ، اور رجحان سے فائدہ اٹھانے کے بعد بروقت روک سکتا ہے۔ اس حکمت عملی میں الٹ سگنل اور رجحان سگنل کا موثر امتزاج ، منافع کو لاک کرنے کے ساتھ ساتھ الٹ کے مواقع کو بھی مؤثر طریقے سے حاصل کرسکتا ہے۔ اگرچہ ابھی بھی کچھ خطرہ موجود ہے ، لیکن مختلف مارکیٹ کے حالات کے مطابق پیرامیٹرز کو بہتر بنانے ، فلٹرنگ کے حالات میں اضافہ کرنے وغیرہ کے ذریعہ اس میں بہتری لائی جاسکتی ہے۔ یہ حکمت عملی مقدار کی تجارت کے لئے ایک موثر سوچنے کی قیمت فراہم کرتی ہے ، جس میں مزید اصلاح کی درخواست کی جاسکتی ہے۔

/*backtest

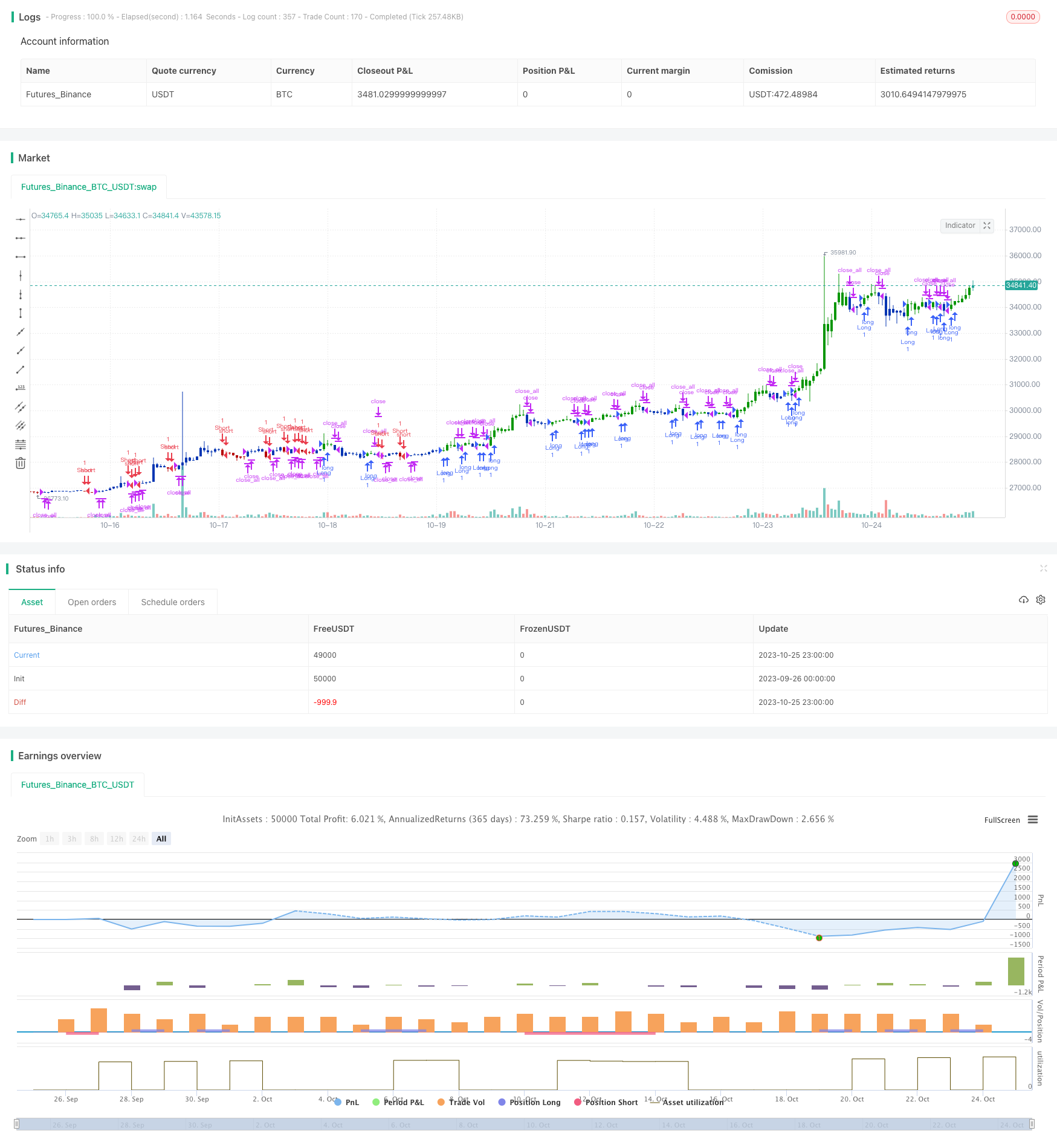

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 16/09/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the moving average described in the January, 1998 issue

// of S&C, p.57, "Smoothing Techniques for More Accurate Signals", by Tim Tillson.

// This indicator plots T3 moving average presented in Figure 4 in the article.

// T3 indicator is a moving average which is calculated according to formula:

// T3(n) = GD(GD(GD(n))),

// where GD - generalized DEMA (Double EMA) and calculating according to this:

// GD(n,v) = EMA(n) * (1+v)-EMA(EMA(n)) * v,

// where "v" is volume factor, which determines how hot the moving average’s response

// to linear trends will be. The author advises to use v=0.7.

// When v = 0, GD = EMA, and when v = 1, GD = DEMA. In between, GD is a less aggressive

// version of DEMA. By using a value for v less than1, trader cure the multiple DEMA

// overshoot problem but at the cost of accepting some additional phase delay.

// In filter theory terminology, T3 is a six-pole nonlinear Kalman filter. Kalman

// filters are ones that use the error — in this case, (time series - EMA(n)) —

// to correct themselves. In the realm of technical analysis, these are called adaptive

// moving averages; they track the time series more aggres-sively when it is making large

// moves. Tim Tillson is a software project manager at Hewlett-Packard, with degrees in

// mathematics and computer science. He has privately traded options and equities for 15 years.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

T3A(Length, b) =>

pos = 0.0

xPrice = close

xe1 = ema(xPrice, Length)

xe2 = ema(xe1, Length)

xe3 = ema(xe2, Length)

xe4 = ema(xe3, Length)

xe5 = ema(xe4, Length)

xe6 = ema(xe5, Length)

c1 = -b*b*b

c2 = 3*b*b+3*b*b*b

c3 = -6*b*b-3*b-3*b*b*b

c4 = 1+3*b+b*b*b+3*b*b

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

pos:= iff(nT3Average > close, -1,

iff(nT3Average < close, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & T3 Averages", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- T3 Averages ----")

LengthT3 = input(5, minval=1)

b = input(0.7, minval=0.01,step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posT3A = T3A(LengthT3, b)

pos = iff(posReversal123 == 1 and posT3A == 1 , 1,

iff(posReversal123 == -1 and posT3A == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )