حکمت عملی کے بعد قیمت چینل کا رجحان

اسپیکٹرم عمر کی حکمت عملی

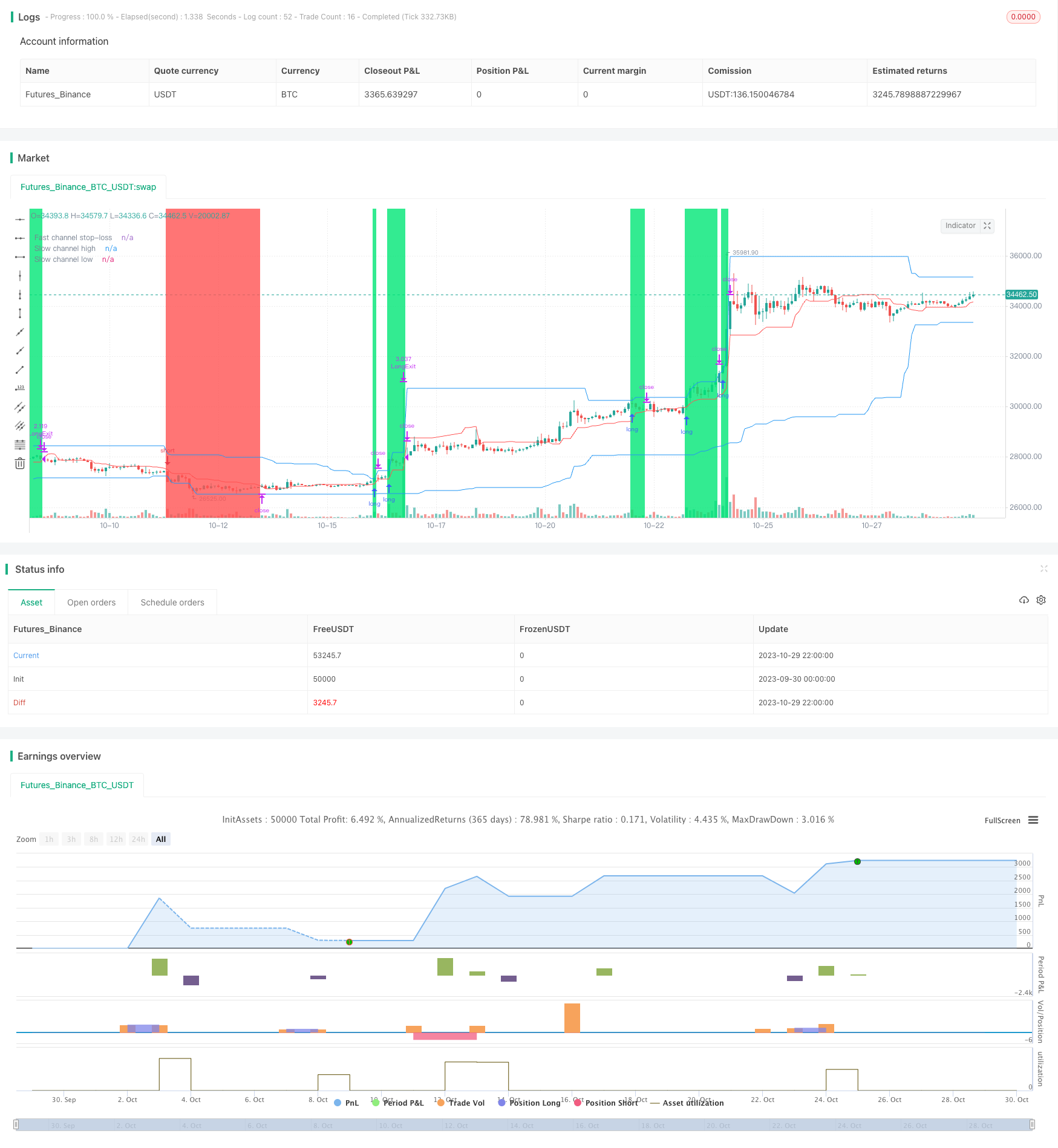

جائزہ

سپیکٹرمنگ حکمت عملی ایک قیمت چینل پر مبنی ٹرینڈ ٹریکنگ حکمت عملی ہے۔ اس میں تیزی اور سست ٹونچین چینلز کا استعمال کیا جاتا ہے تاکہ رجحان کی سمت کی نشاندہی کی جاسکے اور واپسی کے وقت کم خرید اور زیادہ فروخت کی جاسکے۔ اس حکمت عملی کا فائدہ یہ ہے کہ رجحان کو خود بخود ٹریک کیا جاسکتا ہے ، جب رجحان بدل جاتا ہے تو بروقت اسٹاپ نقصان اور الٹ پوزیشن کھولی جاسکتی ہے۔ لیکن اس میں واپسی اور اسٹاپ نقصان کے بہت قریب ہونے کا خطرہ بھی ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں پہلے 20 K لائنوں کے ساتھ فاسٹ کوریج کا دورانیہ اور 50 K لائنوں کے ساتھ سست کوریج کا دورانیہ بیان کیا گیا ہے۔ فاسٹ کوریج کو روکنے کی قیمت مقرر کرنے کے لئے استعمال کیا جاتا ہے ، اور سست کوریج کو رجحان کی سمت اور داخلے کے وقت کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے۔

حکمت عملی سب سے پہلے تیز رفتار راستے کی اعلی ترین اور کم ترین قیمتوں کا حساب لگاتی ہے ، اور درمیانی لائن کو اسٹاپ نقصان کی لائن کے طور پر لیتی ہے۔ اس کے ساتھ ساتھ تیز رفتار راستے کی اعلی ترین اور کم ترین قیمتوں کا بھی حساب لگایا جاتا ہے ، راستے کے اوپر اور نیچے کی طرف سے داخلہ لائن کے طور پر۔

جب قیمت سست چینل کے اوپری حصے میں ٹوٹ جاتی ہے تو ، زیادہ کام کریں۔ جب قیمت سست چینل کے نچلے حصے میں ٹوٹ جاتی ہے تو ، خالی ہوجائیں۔ داخلے کے بعد ، اسٹاپ نقصان کا مقام تیز چینل کی درمیانی لائن پر ہے۔

اس طرح ، سست چینل بڑے رجحان کی سمت کا تعین کرتا ہے ، اور تیز چینل چھوٹے دائرے میں تعاقب کرتا ہے جس میں فیصلہ کن اسٹاپ نقصان ہوتا ہے۔ جب بڑے رجحان کا رخ موڑ جاتا ہے تو ، قیمت سب سے پہلے تیز چینل کے اسٹاپ نقصان کی لائن کو توڑ دیتی ہے ، جس سے اسٹاپ نقصان ہوتا ہے۔

اسٹریٹجک فوائد

خود کار طریقے سے رجحانات کی پیروی کریں ، بروقت اسٹاپ کریں۔ ڈبل چینل ڈھانچے کا استعمال کرتے ہوئے ، رجحانات کو خود بخود ٹریک کیا جاسکتا ہے ، جب رجحان الٹ جاتا ہے تو تیزی سے اسٹاپ ہوجاتا ہے۔

پوزیشن کھولنے کے لئے واپسی ، جس میں ایک خاص رجحان فلٹرنگ اثر ہوتا ہے۔ پوزیشن صرف اس وقت کھولی جائے جب قیمت چینل کی حد کو توڑ دے ، جس سے کچھ غیر رجحان سازی کی غلط توڑ کو ختم کیا جاسکے۔

خطرے کو قابو میں رکھا جاسکتا ہے۔ اسٹاپ نقصان کا فاصلہ قریب ہے ، اور انفرادی نقصان کو کنٹرول کیا جاسکتا ہے۔

اسٹریٹجک رسک

بڑے پیمانے پر پیچھے ہٹنا۔ رجحانات کی پیروی کی حکمت عملی بڑے پیمانے پر پیچھے ہٹنا ہوسکتا ہے ، جس میں نفسیاتی تیاری کی ضرورت ہوتی ہے۔

سٹاپ نقصان کا نقطہ بہت قریب ہے۔ تیز رفتار گزرنے کا دورانیہ مختصر ہے ، سٹاپ نقصان کا فاصلہ قریب ہے ، اور اسے آسانی سے جوڑ دیا جاسکتا ہے۔ تیز رفتار گزرنے کا دورانیہ مناسب طریقے سے چھوڑ دیا جاسکتا ہے۔

بہت زیادہ تجارت پیدا کرنے کے لئے آسان ہے ۔ دو چینل کی ساخت خرید و فروخت کے زیادہ پوائنٹس کی وجہ سے ہے ، اور پوزیشنوں کو مناسب طریقے سے کنٹرول کرنے کی ضرورت ہے۔

اصلاح کی سمت

پوزیشن کھولنے کے لئے فلٹرنگ کی شرائط میں اضافہ کریں۔ آپ پوزیشن کھولنے کی شرائط میں انڈیکس شامل کرسکتے ہیں جیسے کہ وولٹیلیٹی ، غیر رجحان سازی کی توڑ کو فلٹر کریں۔

چینل کی سائیکل پیرامیٹرز کو بہتر بنائیں۔ زیادہ سے زیادہ چینل پیرامیٹرز کے مجموعے کو تلاش کرنے کے لئے ایک زیادہ منظم طریقہ استعمال کیا جاسکتا ہے۔

ایک سے زیادہ ٹائم سائیکل فیصلوں کے ساتھ۔ اعلی ٹائم سائیکل میں بڑے رجحانات کی نشاندہی کی جاسکتی ہے ، اور کم سائیکل میں مخصوص تجارت کی جاسکتی ہے۔

متحرک طور پر ایڈجسٹ اسٹاپ نقصان کا فاصلہ۔ مارکیٹ میں اتار چڑھاؤ کی سطح کے مطابق متحرک طور پر اسٹاپ نقصان کا فاصلہ ایڈجسٹ کیا جاسکتا ہے۔

خلاصہ کریں۔

سپیکٹرمنگ حکمت عملی مجموعی طور پر ایک معیاری رجحان سے باخبر رہنے کی حکمت عملی ہے۔ یہ قیمت کے راستے کا استعمال کرتے ہوئے رجحان کی سمت کا تعین کرتی ہے اور خطرے کو کنٹرول کرنے کے لئے روک تھام کا تعین کرتی ہے۔ اس حکمت عملی میں کچھ فوائد ہیں ، لیکن اس میں واپسی اور روک تھام کے نقطہ سے زیادہ قریب ہونے کا مسئلہ بھی موجود ہے۔ بہتر حکمت عملی کا اثر حاصل کرنے کے لئے چینل کے پیرامیٹرز کو بہتر بنانے ، فلٹرنگ کے حالات میں اضافہ کرنے اور اسی طرح کے طریقوں سے حاصل کیا جاسکتا ہے۔ تاہم ، اس بات کا خیال رکھنا ضروری ہے کہ رجحان سے باخبر رہنے کی حکمت عملی تاجروں کے ذہنی رویے پر زیادہ مطالبہ کرتی ہے ، اور واپسی کے لئے اچھی ذہنی تیاری کی ضرورت ہے۔

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's RiskTurtle Strategy", shorttitle = "RiskTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

risk = input(2, minval = 0.1, maxval = 99, title = "Risk size, %")

fast = input(20, minval = 1, title = "Fast channel (for stop-loss)")

slow = input(50, minval = 1, title = "Slow channel (for entries)")

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(true, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc, title = "Slow channel high")

plot(ls, offset = offset, color = colorpc, title = "Slow channel low")

plot(center, offset = offset, color = colorsl, title = "Fast channel stop-loss")

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Var

loss = 0.0

maxloss = 0.0

equity = 0.0

truetime = true

//Lot size

risksize = -1 * risk

risklong = ((center / hs) - 1) * 100

coeflong = abs(risksize / risklong)

lotlong = (strategy.equity / close) * coeflong

riskshort = ((center / ls) - 1) * 100

coefshort = abs(risksize / riskshort)

lotshort = (strategy.equity / close) * coefshort

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and hs > 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and ls > 0 and truetime)

strategy.exit("LongExit", "Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Max loss size

equity := strategy.position_size == 0 ? strategy.equity : equity[1]

loss := equity < equity[1] ? ((equity / equity[1]) - 1) * 100 : 0

maxloss := min(nz(maxloss[1]), loss)

//Label

min := round(min * 100) / 100

maxloss := round(maxloss * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%" + "\nMax.loss " + tostring(maxloss) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

// la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)