ٹرینڈ ریورسل کراس ٹائم فریم مخصوص اتار چڑھاؤ کی تجارتی حکمت عملی

جائزہ

اس حکمت عملی نے مختلف ٹائم ونڈوز میں ٹرانزیکشن حجم کے خرید و فروخت کے دباؤ کے فرق کا حساب کتاب کرکے ، MACD اشارے کے ساتھ مل کر ، ایک ٹرینڈ ریورس ٹرانسمیشن کی حکمت عملی تیار کی۔ یہ حکمت عملی بنیادی طور پر ٹرانسمیشن حجم میں تغیرات کو رجحان کی تبدیلی کے اشارے کے طور پر استعمال کرتی ہے ، اور اس کی تصدیق MACD کے ٹرانسمیشن حجم سگنل کے ذریعہ کی جاتی ہے ، اس طرح الٹ جانے کے مواقع کو پکڑ لیا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق مندرجہ ذیل نکات پر مبنی ہے:

مختلف ٹائم ونڈوز کے اندر لین دین کا حساب لگانا خرید دباؤ اور فروخت دباؤ . خرید و فروخت کے دباؤ کے فرق سے مستقبل کے رجحان کی سمت کا فیصلہ کریں .

MACD کے فرق ((MACD لائن اور سگنل لائن کے فرق) کا استعمال کرتے ہوئے فاریکس ٹریڈنگ کے فوائد کیا ہیں؟ فاریکس ٹریڈنگ کے فوائد کیا ہیں؟ فاریکس ٹریڈنگ کے فوائد اور فوائد۔ فاریکس ٹریڈنگ کے فوائد اور فوائد۔ فاریکس ٹریڈنگ کے فوائد اور فوائد۔ فاریکس ٹریڈنگ کے فوائد اور فوائد۔ فاریکس ٹریڈنگ کے فوائد اور فوائد۔

جب حجم خرید و فروخت میں دباؤ کی حرکیات میں اضافہ ہوتا ہے ، اور MACD لائن کراسنگ ہوتی ہے تو ، یہ خیال کیا جاتا ہے کہ تجارت میں صفر سے زیادہ ٹرانسمیشن کا رجحان الٹ ہوسکتا ہے۔

جب حجم فروخت کے دباؤ میں تبدیلی بڑھ جاتی ہے اور MACD لائن پار ہوجاتی ہے تو ، یہ خیال کیا جاتا ہے کہ زیادہ سے زیادہ ہوا سے چلنے والے رجحان کا الٹ پلٹ ہوسکتا ہے۔

ریورس سگنل میں داخل ہونے کے بعد ، اسٹاپ اسٹاپ نقصان کی حکمت عملی کا استعمال کرکے خطرے کو کنٹرول کریں۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

ٹرینڈ الٹ پوائنٹ کا تعین کرنے کے لئے ٹرانسمیشن کی کثرت کے فرق کا استعمال کریں ، صرف اس بات پر انحصار کرنے سے گریز کریں کہ اس طرح کے رجحان کا تعین کرنے والے اشارے پر انحصار کریں اور ٹرانسمیشن کے کردار کو نظرانداز کریں۔

MACD اشارے کے ساتھ مل کر کثیر خلائی سگنل کی توثیق الٹ ، فیصلہ کی درستگی کو بڑھا سکتا ہے۔

طویل اور مختصر وقت کی ونڈو کا استعمال کرتے ہوئے ٹرانسمیشن کی مقدار کی غیرجانبدار سمت کا تعین کرنے کے لئے ، ریورس سگنل کو زیادہ قابل اعتماد بنایا گیا ہے۔

ریٹرو ٹرانسفارمیشن حکمت عملی میں اوسطاً زیادہ منافع ہوتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں مندرجہ ذیل خطرات بھی ہیں:

یہ دونوں سگنل غلط سگنل دے سکتے ہیں، جس کے نتیجے میں ریورس فیصلے کی غلطی کا خطرہ ہوتا ہے۔

واپسی کا اشارہ جاری ہونے کے بعد ، مارکیٹ دوبارہ ایڈجسٹ ہوسکتی ہے ، براہ راست واپسی کا خطرہ نہیں ہے۔

اسٹاپ نقصان کا نقطہ غیر مناسب طریقے سے ترتیب دیا گیا ہے ، جس سے نقصانات میں اضافے کا خطرہ ہے۔

اعلی واپسی کی شرح مستحکم آمدنی کے حصول کے لئے سرمایہ کاروں کے لئے موزوں نہیں ہے.

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

طویل اور مختصر وقت کے فاصلے کو بہتر بنانے کے لئے ، ریورس فیصلے کو زیادہ درست بنائیں۔

MACD پیرامیٹرز کو بہتر بنانے کے لئے، زیادہ سے زیادہ خالی فیصلے کی درستگی کو بہتر بنانے کے لئے.

اسٹاپ نقصان کے الگورتھم کو بہتر بنانا اور نقصان کے خطرے کو کم کرنا

زیادہ غیر فعال فیصلے کے اشارے شامل کریں اور تبدیلی کی کامیابی کی شرح میں اضافہ کریں۔

پوزیشن کنٹرول اور فنڈ مینجمنٹ ماڈیول شامل کریں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک عام رجحان الٹ پلٹ الگورتھم ٹریڈنگ حکمت عملی ہے۔ یہ بنیادی طور پر تجارت کی مقدار میں غیرجانبدار اضافہ اور MACD سگنل کی توثیق پر انحصار کرتی ہے ، قیمتوں کا تعین کرنے اور ان کی واپسی کے مواقع کو پکڑنے کے لئے جو کثیر سر سے خالی سر میں جاتا ہے یا خالی سر سے کثیر سر کی طرف جاتا ہے۔ اس حکمت عملی میں اعلی فیصلے کی درستگی اور بہتر منافع کی شرح ہے ، لیکن اس میں کچھ خطرات بھی ہیں۔ اس حکمت عملی کو پیرامیٹرز کی اصلاح اور فعالیت میں توسیع کے ذریعہ بہتر کارکردگی فراہم کی جاسکتی ہے۔

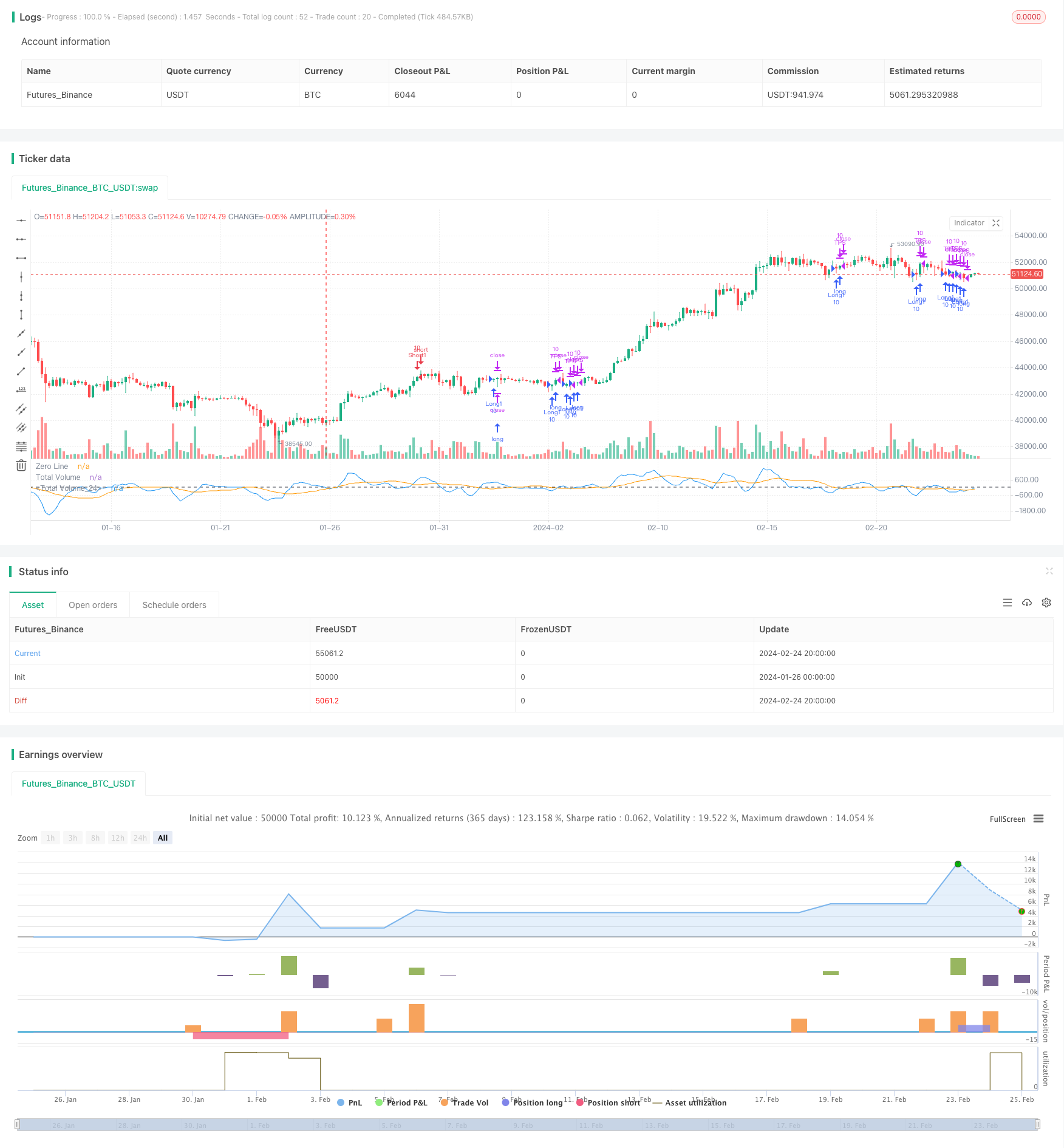

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)