মাল্টি-টাইম ফ্রেম ট্রেন্ড কৌশল

ওভারভিউ

এই কৌশলটি একটি কৌশল যা একাধিক সময় ফ্রেম ব্যবহার করে ট্রেডিং করে, মূলত দীর্ঘমেয়াদী সময় ফ্রেম ব্যবহার করে প্রবণতা দিক নির্ধারণ করে, মধ্যমেয়াদী সময় ফ্রেম গতিশীলতা দিক নির্ধারণ করে, স্বল্পমেয়াদী সময় ফ্রেম নির্দিষ্ট প্রবেশের সন্ধান করে। পয়েন্ট সামগ্রিকভাবে, কৌশলটির মূল ধারণাটি হ’ল একই সাথে প্রবণতা, গতিশীলতা এবং নির্দিষ্ট প্রবেশের পয়েন্টের তিনটি পৃথক সময়কালের তথ্য ব্যবহার করে সিদ্ধান্ত নেওয়া।

মূলনীতি

এই কৌশলটি মূলত নিম্নলিখিত অংশগুলির মাধ্যমে বাস্তবায়িত হয়ঃ

বিভিন্ন টাইম ফ্রেম সংজ্ঞায়িত করুন

- দীর্ঘমেয়াদী টাইম ফ্রেম ((ডেটলাইন): সামগ্রিক প্রবণতা দিক নির্ণয় করতে ব্যবহৃত হয়

- মধ্যবর্তী সময়সীমা (৪ ঘন্টা): গতির দিকনির্দেশের জন্য ব্যবহৃত হয়

- স্বল্পমেয়াদী সময়সীমা (কাস্টমাইজড): নির্দিষ্ট প্রবেশের স্থান খুঁজতে ব্যবহৃত হয়

দীর্ঘমেয়াদী প্রবণতা

- দীর্ঘমেয়াদী প্রবণতার দিকনির্দেশনা নির্ধারণের জন্য এসএমএ গড় ব্যবহার করুন

- যদি ক্লোজ এসএমএর চেয়ে বেশি হয়, তাহলে এটিকে মাল্টি হেড ট্রেন্ড হিসেবে সংজ্ঞায়িত করা হয়।

- যদি SMA এর নিচে Close হয়, তাহলে এটিকে Airhead ট্রেন্ড হিসেবে সংজ্ঞায়িত করা হয়

মধ্যমেয়াদী গতিশীলতা

- স্টোক সূচক ব্যবহার করে K লাইন এবং D লাইন

- যখন K লাইন D লাইন উপরে, উত্তোলন বল হিসাবে সংজ্ঞায়িত

- যখন K লাইন D লাইন নীচে, নিচে গতিশীলতা হিসাবে সংজ্ঞায়িত

প্রবেশপথ খুঁজুন

- মাল্টি-হেড প্রবেশঃ দীর্ঘমেয়াদী মাল্টি-হেড, মধ্যমেয়াদী স্টোক গতিশীলতা বৃদ্ধি, স্বল্পমেয়াদী গড় লাইন গোল্ডেন ফর্ক

- শূন্যপদ প্রবেশঃ দীর্ঘ শূন্যপদ, মধ্যম স্টোক গতি নিচে, স্বল্পমেয়াদী গড় লাইন ডাইফোর্ক

প্রস্থান

- মাল্টি-হেড আউটঃ মধ্যম স্টোক কে লাইন D লাইন অতিক্রম করে

- খালি মাথা বেরিয়ে যানঃ মধ্যম স্টোক কে লাইনে ডি লাইন অতিক্রম করে

সামগ্রিকভাবে, এই কৌশলটি বহু সময়সীমার তথ্যের যথাযথ ব্যবহার করে, প্রবণতা এবং সময়গুলিকে দীর্ঘ এবং ছোট বিভিন্ন মাত্রা থেকে মূল্যায়ন করে, যা প্রবণতার প্রেক্ষাপটে উচ্চ সম্ভাব্য প্রবেশের পয়েন্টগুলি নির্বাচন করে, জাল ব্রেকআপগুলিকে কার্যকরভাবে ফিল্টার করতে পারে।

সুবিধা

এই কৌশলটির সুবিধাগুলো হলঃ

বৈজ্ঞানিক ও নিখুঁতভাবে ডিজাইন করা একাধিক টাইমফ্রেম বাজারকে সঠিকভাবে মূল্যায়ন করে এবং বাজারের স্বল্পমেয়াদী শব্দ দ্বারা বিভ্রান্ত হওয়া এড়ায়।

কিন্তু ট্রেন্ড, গতিশীলতা এবং প্রবেশের সময় বিবেচনা করে, শর্তগুলি ব্যাপক এবং কঠোর, যা প্রচুর ভুয়া সংকেতগুলি ফিল্টার করতে পারে।

স্টোচ সূচকটি মধ্যমেয়াদী গতিশীলতা নির্ধারণের জন্য ব্যবহার করা হয়, যা বাজারের প্রকৃত বিপর্যয়ের সময় নির্ধারণ করে।

এন্ট্রি শর্তাদি আরও কঠোরভাবে সেট করা হয়েছে, যার ফলে বেশিরভাগ ভুয়া ব্রেকআউট এড়ানো যায়।

একটি সুস্পষ্ট স্টপ লস এবং এক্সট্রিপশন পয়েন্ট সেট করা হয়েছে, যা প্রতিটি লেনদেনের ঝুঁকিকে কার্যকরভাবে নিয়ন্ত্রণ করে।

এটি বিভিন্ন বাজারের জন্য প্রযোজ্য এবং নির্দিষ্ট পরিস্থিতিতে সীমাবদ্ধ নয়।

ফান্ড ম্যানেজমেন্টের ক্ষেত্রে অপ্টিমাইজেশান করা যায়, যেমন ফিক্সড স্টপ লস রেট সেট করা, পজিশনের গতিশীল সমন্বয় করা ইত্যাদি।

ঝুঁকি

এই কৌশলটির কিছু ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক থাকা দরকারঃ

ভূমিকম্পের সময় একাধিকবার ক্ষতি হতে পারে।

এই প্রবণতা যখন পরিবর্তিত হয়, তখন প্রবণতা সম্পর্কে সিদ্ধান্ত নেওয়ার ক্ষেত্রে বিলম্ব হয়, এবং এটি ভুলভাবে পরিচালিত হতে পারে।

শুধু কেডিজে-র উপর নির্ভর করে মধ্যমেয়াদী গতিশীলতা নির্ধারণ করাও বিপ্লবের জন্য একটি সুযোগকে হারাতে পারে।

ভর্তির শর্তাদি খুব কঠোর, আপনি কিছু জিনিস মিস করতে পারেন।

কিন্তু, এই ক্ষেত্রে, এটি একটি ছোট ব্যবসায়ের মতো মনে হচ্ছে।

ঝুঁকি মোকাবেলায়, নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

সঠিকভাবে প্যারামিটার সমন্বয় করুন, ত্রুটি হ্রাস করুন।

প্রবণতা মূল্যায়ন সূচক বাড়ানো এবং সমন্বিত মূল্যায়ন করা।

মধ্যবর্তী গতিশীলতা নির্ধারণের জন্য আরও সূচক যেমন MACD ইত্যাদির সাথে মিলিত।

স্টপ লস ট্র্যাকিংয়ের পরিবর্তে স্টপ লস ম্যানেজমেন্টকে অপ্টিমাইজ করা।

বড় ট্রেন্ডের পরিবর্তনের সময় স্টপ পয়েন্ট এবং পজিশনের সময়মত সমন্বয় করুন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

প্যারামিটার অপ্টিমাইজেশান. যেমন MA-পায়ার প্যারামিটার, Stoch প্যারামিটার ইত্যাদি সামঞ্জস্য করা, যাতে সংকেত আরো সঠিক হয়।

আরো নির্দেশক যুক্ত করুন। MACD, Bollinger Band ইত্যাদি নির্দেশক সহযোগিতামূলক বিচার প্রবর্তন করা যেতে পারে।

প্রবেশের শর্তাদি অপ্টিমাইজ করুন। প্রবেশের শর্তাদি সহজ করার জন্য বিবেচনা করা যেতে পারে, যথাযথভাবে লেনদেনের ফ্রিকোয়েন্সি বাড়ানো যেতে পারে।

স্টপ অপ্টিমাইজেশান পদ্ধতি। এটি ট্র্যাকিং স্টপ ব্যবহার করতে পারে, বা এটিআর অনুযায়ী স্টপ বিন্দু সেট করতে পারে।

পজিশন ম্যানেজমেন্ট বাড়ানো। প্রবণতা পরিবর্তনের সময় পজিশনে পরিবর্তন আনুন।

মেশিন লার্নিং অপ্টিমাইজ করুন। মেশিন লার্নিং পদ্ধতি ব্যবহার করে প্যারামিটার এবং কৌশল নিয়ম স্বয়ংক্রিয়ভাবে অপ্টিমাইজ করুন।

মৌলিক বিষয়গুলো বিবেচনা করুন। গুরুত্বপূর্ণ অর্থনৈতিক তথ্যের সাথে সাথে আরও নিশ্চিতকরণ সংকেত জারি করা হচ্ছে।

বিভিন্ন জাতের ব্যবহারের প্রভাব পরীক্ষা করা। বিভিন্ন জাতের যেমন বৈদেশিক মুদ্রা, মূল্যবান ধাতু ইত্যাদির প্রভাব মূল্যায়ন করার কৌশল।

সারসংক্ষেপ

সামগ্রিকভাবে, এই মাল্টি-টাইম ফ্রেমওয়ার্ক ট্রেন্ড কৌশলটির মূল ধারণাটি দীর্ঘ, মাঝারি এবং সংক্ষিপ্ত ত্রিমাত্রিক তথ্য ব্যবহার করে সিদ্ধান্ত গ্রহণ করা। কৌশলটির সুবিধাটি শর্ত কঠোর, ঝুঁকি নিয়ন্ত্রণযোগ্য, তবে নির্দিষ্ট বাজারের জন্য প্যারামিটার এবং নিয়মের অপ্টিমাইজেশনের প্রয়োজন। ভবিষ্যতে আরও সূচক, অপ্টিমাইজড স্টপ লস পদ্ধতি এবং মেশিন লার্নিংয়ের মতো পদ্ধতিগুলি যুক্ত করে কৌশলটি আরও উন্নত করা যেতে পারে।

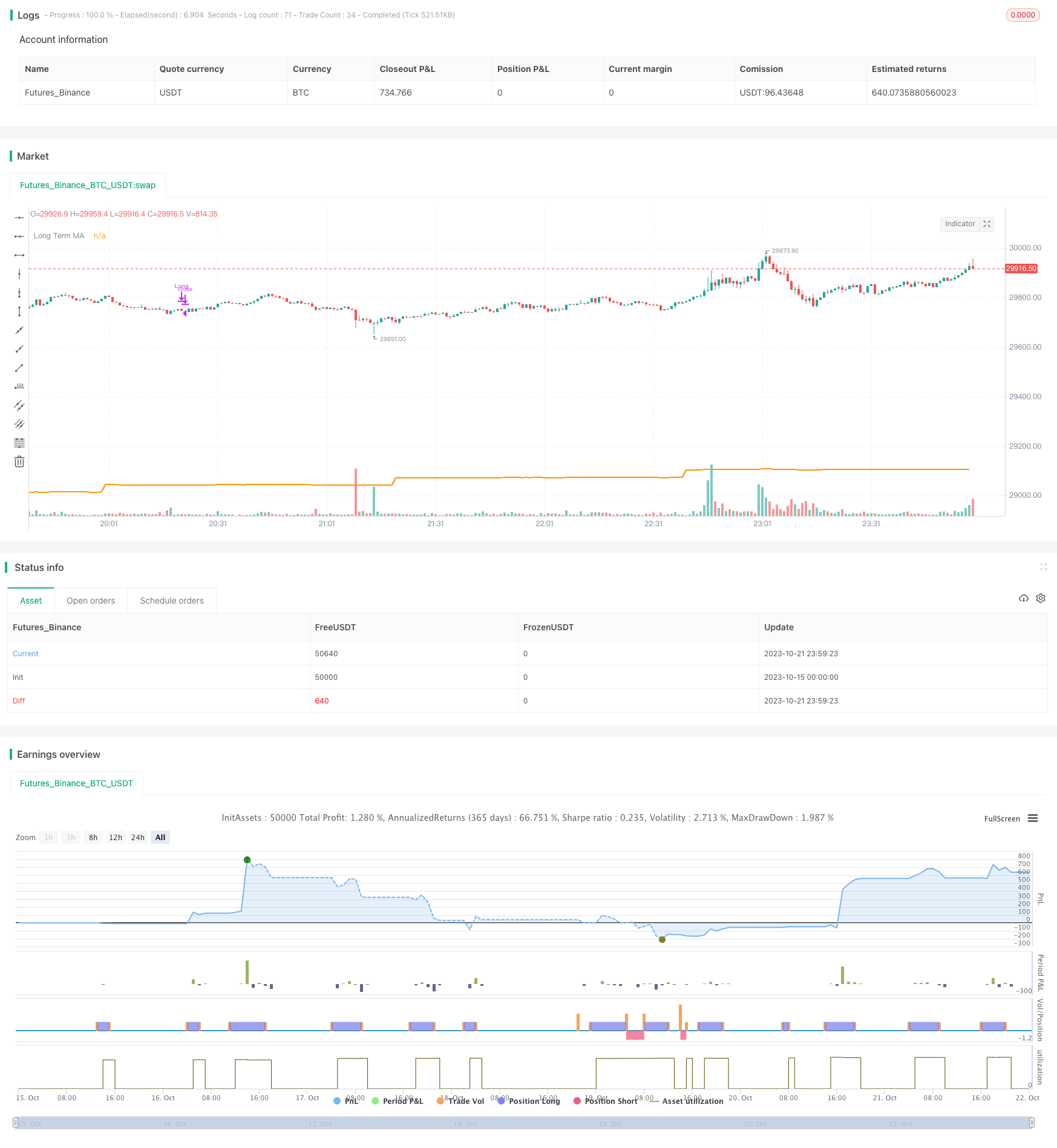

/*backtest

start: 2023-10-15 00:00:00

end: 2023-10-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("TUX MTF", overlay=true)

// MULTIPLE TIME FRAME STRATEGY

// LONG TERM --- TREND

// MED TERM --- MOMENTUM

// SHORT TERM --- ENTRY

// ENTRY POSITION TIMEFRAME

entry_position = input(title="Entry timeframe (minutes)", defval=5, minval=1, maxval=1440)

med_term = entry_position * 4

long_term = med_term * 4

// GLOBAL VARIABLES

ma_trend = input(title="Moving Average Period (Trend)", defval=50, minval=5, maxval=200)

// RSI

length = input(title="Stoch Length", defval=18, minval=5, maxval=200)

OverBought = input(title="Stoch OB", defval=80, minval=60, maxval=100)

OverSold = input(title="Stoch OS", defval=20, minval=5, maxval=40)

smoothK = input(title="Stoch SmoothK", defval=14, minval=1, maxval=40)

smoothD = input(title="Stoch SmoothD", defval=14, minval=1, maxval=40)

maSm = input(title="Moving Avg SM", defval=7, minval=5, maxval=50)

maMed = input(title="Moving Avg MD", defval=21, minval=13, maxval=200)

// LONG TERM TREND

long_term_trend = request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)) > request.security(syminfo.ticker, tostring(long_term), close)

plot(request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)), title="Long Term MA", linewidth=2)

// FALSE = BEAR

// TRUE = BULL

// MED TERM MOMENTUM

k = request.security(syminfo.ticker, tostring(med_term), sma(stoch(close, high, low, length), smoothK))

d = request.security(syminfo.ticker, tostring(med_term), sma(k, smoothD))

os = k >= OverBought or d >= OverBought

ob = k <= OverSold or d <= OverSold

// SHORT TERM MA X OVER

bull_entry = long_term_trend == false and os == false and ob == false and k > d and request.security(syminfo.ticker, tostring(entry_position), crossover(sma(close, maSm), sma(close, maMed)))

bear_entry = long_term_trend == true and os == false and ob == false and k < d and request.security(syminfo.ticker, tostring(entry_position), crossunder(sma(close, maSm), sma(close, maMed)))

bull_exit = crossunder(k,d)

bear_exit = crossover(k,d)

if (bull_entry)

strategy.entry("Long", strategy.long)

if (bear_entry)

strategy.entry("Short", strategy.short)

strategy.close("Long", when = bull_exit == true)

strategy.close("Short", when = bear_exit == true)