সূচক পয়েন্ট কৌশল

ওভারভিউ

এই কৌশলটি ROC এবং SMA উভয় সূচকের k এর পার্থক্য গণনা করে এবং k এর উপর একটি নির্দিষ্ট দৈর্ঘ্যের যোগফল তৈরি করে। এই কৌশলটি শর্ট লাইন ট্রেডিং কৌশল হিসাবে রয়েছে।

কৌশল নীতি

এই কৌশলটি প্রথমে এসএমএ গড় এবং আরওসি সূচকটি গণনা করে, যার দৈর্ঘ্য l, তারপরে বর্তমান ক্লোজ-আপ মূল্য এবং এসএমএর পার্থক্য k গণনা করে। তারপরে k এর এস-দিনের সংযোজন এবং সমষ্টি গণনা করে। যখন sum> 0 হয় তখন বেশি হয়, যখন sum হয় তখন শূন্য হয়।

এই কোডের মধ্যে রয়েছেঃ

এসএমএ গড়রেখা a, যার দৈর্ঘ্য l

একটি ROC সূচক গণনা করুন যার দৈর্ঘ্য l

k = close - a বর্তমান ক্লোজিং মূল্য এবং SMA গড়ের মধ্যে পার্থক্য গণনা করুন

k এর উপর ক্রম যোগ করলে sum পাওয়া যায়

যদি sum>0 হয়, তাহলে আরো কিছু করুন; যদি sum হয়, তাহলে খালি করুন

সমতল অবস্থার শর্তঃ সমতল অবস্থার সমতল অবস্থার সমতল অবস্থার সমতল অবস্থার সমতল অবস্থার সমতল অবস্থার সমতল অবস্থার

এই কৌশলটির মূলটি হল k এর যোগফল এবং সমষ্টি গণনা করা, sum এর ধনাত্মক এবং বিয়োগকে ট্রেডিং সিগন্যাল হিসাবে ব্যবহার করা। যখন k> 0 এর সাম্প্রতিক সময়ের জন্য দাম বাড়ছে, তখন এটি বেশি হয়; যখন k < 0 এর সাম্প্রতিক সময়ের জন্য দাম কমছে, তখন এটি খালি হয়।

সামর্থ্য বিশ্লেষণ

এটি একটি সহজ এবং কার্যকরী শর্ট-লাইন ট্রেডিং কৌশল যার নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

এই প্রকল্পে ব্যবহৃত পরিসংখ্যানের সংমিশ্রণটি সহজ, সহজে বোঝা যায় এবং বাস্তবায়িত হয়।

সূচকটির পার্থক্যের মাধ্যমে ফিল্টার করা হলে আরও সুনির্দিষ্ট ব্যবসায়ের সুযোগ পাওয়া যায়।

সংক্ষিপ্ত রেখার প্রবণতা আরো সঠিকভাবে ধরার জন্য পার্থক্যের উপর সংযোজন করা যেতে পারে।

বাজারের উপর নির্ভর করে প্যারামিটারগুলি l এবং s পরিবর্তন করা যায়, বিভিন্ন সময়কালের সাথে খাপ খাইয়ে নেওয়া যায়।

কৌশলগতভাবে সুস্পষ্ট, প্রক্রিয়াটি সংক্ষিপ্ত, পরিবর্তন এবং অপ্টিমাইজেশনের জন্য সহজ।

তহবিলের ব্যবহারের দক্ষতা, ঘন ঘন শর্ট লাইন লেনদেনের জন্য।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছে, যার মধ্যে রয়েছেঃ

এই ব্যবসায়ের ঝুঁকি অনেক বেশি, যার ফলে ক্ষতির সম্ভাবনা রয়েছে।

ভুল প্যারামিটার সেট করলে ট্রেডিং খুব ঘন ঘন হতে পারে বা সুযোগ নষ্ট হতে পারে।

ট্রেন্ডের বিপরীতমুখী প্রবণতাগুলিকে কার্যকরভাবে মোকাবেলা করতে না পারলে, স্টপ লস এড়ানো আরও বড় ক্ষতির কারণ হতে পারে।

ট্রেডারদের অভিজ্ঞতার উপর নির্ভর করে প্রায়শই প্যারামিটারগুলি পর্যবেক্ষণ এবং সামঞ্জস্য করার প্রয়োজন হয়।

ট্রেডিংয়ের ঘন ঘনতা ট্রেডিংয়ের খরচ এবং স্লাইড পয়েন্ট বৃদ্ধি করতে পারে, যা মুনাফার উপর প্রভাব ফেলে।

ঝুঁকি মোকাবিলার উপায়গুলো হলঃ

ট্রেডিং ফ্রিকোয়েন্সি কমানোর জন্য প্যারামিটারগুলি যথাযথভাবে সামঞ্জস্য করুন।

ট্রেন্ড ইন্ডিকেটরের সাথে মিলিত হয়ে ট্রেন্ড রিভার্স চিহ্নিত করুন।

অপ্টিমাইজ করুন আপনার স্টপ লস কৌশল এবং নিয়ন্ত্রণ করুন আপনার একক ক্ষতি।

অটোমেশন প্যারামিটার অপ্টিমাইজেশান মডিউল যোগ করা হয়েছে, যা ব্যবসায়ীদের অভিজ্ঞতার উপর নির্ভরশীলতা হ্রাস করে।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে আরও উন্নত করা যেতে পারেঃ

অনুকূলিতকরণ প্যারামিটার গণনা পদ্ধতি, যাতে প্যারামিটারগুলি আরও অভিযোজিত হয়। জেনেটিক অ্যালগরিদম, মারকভ চেইন এবং অন্যান্য পদ্ধতি ব্যবহার করে গতিশীল অনুকূলিতকরণ প্যারামিটারগুলি বিবেচনা করা যেতে পারে।

ট্রেডিং সিগন্যালের গুণমান উন্নত করার জন্য আরও সূচক এবং ফিল্টারিং শর্ত যুক্ত করুন। যেমন ট্রেন্ডিং সূচকগুলির সাথে বিপরীত ট্রেডিং এড়ানো।

একক ক্ষতি নিয়ন্ত্রণের জন্য চলমান ক্ষতি, গড় ক্ষতি, ইত্যাদির মতো ক্ষতি হ্রাস করার কৌশলগুলি উন্নত করুন।

সামগ্রিক ঝুঁকি নিয়ন্ত্রণের জন্য তহবিল পরিচালনার কৌশলগুলি অনুকূলিত করুন, যেমন ঝুঁকি পয়েন্ট পরিচালনা, ফিক্সড অনুপাত বরাদ্দ ইত্যাদি।

ট্রেডিং মডিউলগুলিকে অপ্টিমাইজ করুন, ট্রেন্ড ট্র্যাকিং এবং স্লাইড পয়েন্ট কন্ট্রোলের মতো অ্যালগরিদম ব্যবহার করুন এবং লেনদেনের ব্যয় হ্রাস করুন।

অটোমেটেড ফিডব্যাক অপ্টিমাইজেশান মডিউল যোগ করা হয়েছে যাতে বিভিন্ন প্যারামিটারের প্রভাবকে দ্রুত মূল্যায়ন করা যায়।

ট্রেডিং সিগন্যালের গুণমানের মূল্যায়ন এবং কৌশলগত স্থায়িত্বের জন্য একটি পরিমাপযোগ্য সূচক মূল্যায়ন মডিউল যুক্ত করুন।

এই অপ্টিমাইজেশনের মাধ্যমে, এই কৌশলটি আরও ব্যাপক, বুদ্ধিমান, স্থিতিশীল এবং নিয়ন্ত্রণযোগ্য একটি সংক্ষিপ্ত লাইন ব্যবসায়ের সিস্টেম তৈরি করতে পারে।

সারসংক্ষেপ

সামগ্রিকভাবে, এই কৌশলটি সহজ সূচক গণনার মাধ্যমে ট্রেডিং সংকেত উত্পন্ন করে, ধারণাটি পরিষ্কার এবং সহজেই বাস্তবায়িত হয়, এটি একটি সাধারণ সংক্ষিপ্ত লাইন ট্রেডিং কৌশল। প্যারামিটার, স্টপ লস এবং তহবিল পরিচালনার মতো বিষয়ে আরও অপ্টিমাইজেশনের মাধ্যমে, এটি ঝুঁকি হ্রাস করতে পারে, স্থিতিশীলতা বাড়িয়ে তুলতে পারে, এটি ব্যবহারের জন্য মূল্যবান পরিমাণযুক্ত ট্রেডিং কৌশলগুলির মধ্যে একটি। তবে কোনও কৌশলই নিখুঁত নয়, ব্যবসায়ীদের যুক্তিযুক্ত থাকা দরকার এবং তাদের ঝুঁকি পছন্দগুলির সাথে যথাযথভাবে ব্যবহারের জন্য সামঞ্জস্য করতে হবে।

/*backtest

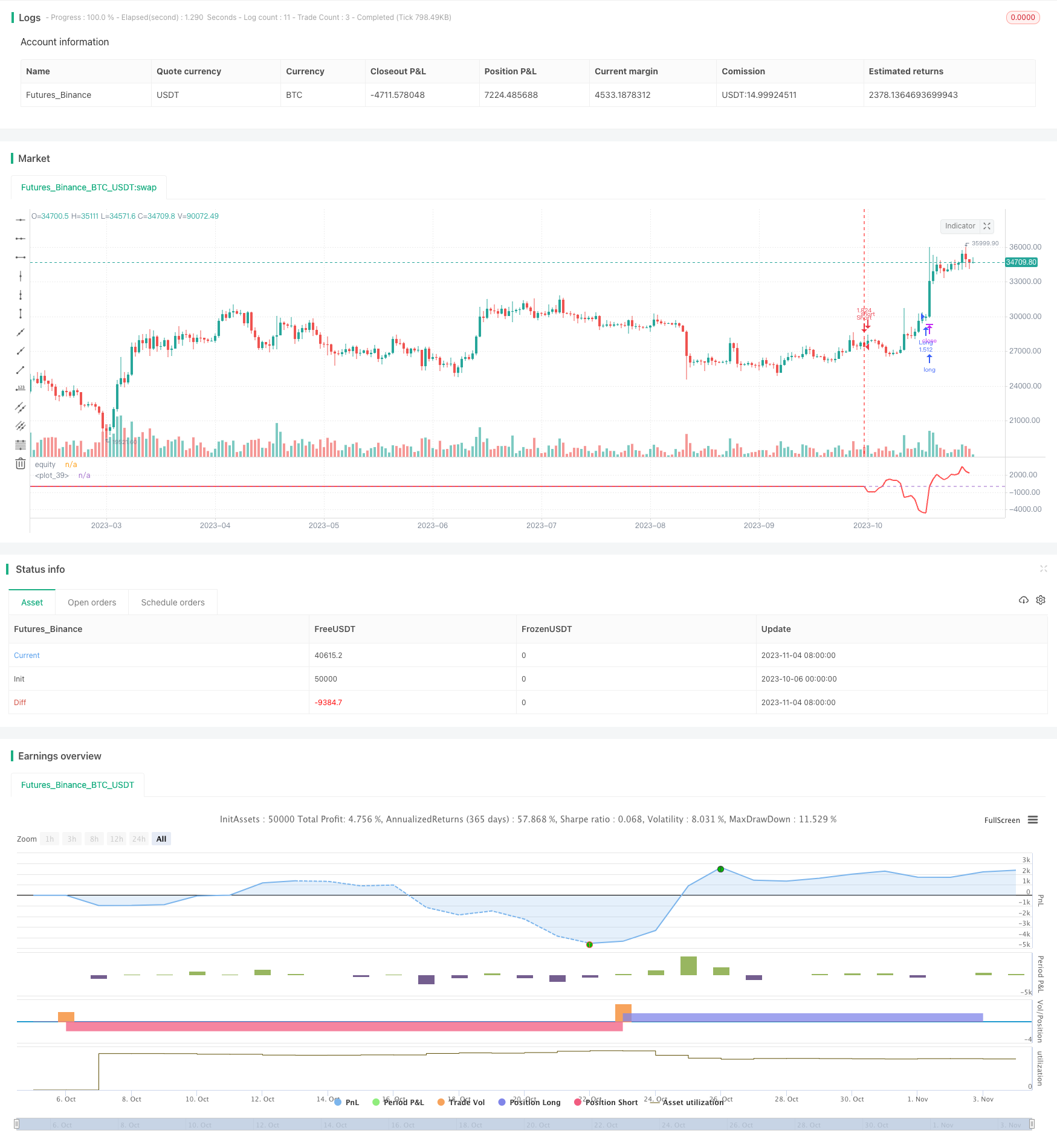

start: 2023-10-06 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Indicator Integrator Strat",default_qty_type = strategy.percent_of_equity, default_qty_value = 100,currency="USD",initial_capital=662, overlay=false)

l = input(defval=170,title="Length for indicator")

s = input(title="Length of summation",defval=18)

a= sma(close,l)

r=roc(close,l)

k=close-a

sum = 0

for i = 0 to s

sum := sum + k[i]

//plot(a,color=yellow,linewidth=2,transp=0)

//bc = iff( sum > 0, white, teal)

//plot(sum,color=bc, transp=20, linewidth=3,style=columns)

//plot(sma(sum,3),color=white)

//hline(0)

inpTakeProfit = input(defval = 0, title = "Take Profit", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset", minval = 0)

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

////buyEntry = crossover(source, lower)

////sellEntry = crossunder(source, upper)

if sum>0

strategy.entry("Long", strategy.long, oca_name="Long", comment="Long")

else

strategy.cancel(id="Long")

if sum<0

strategy.entry("Short", strategy.short, oca_name="Short", comment="Short")

else

strategy.cancel(id="Short")

strategy.initial_capital = 50000

plot(strategy.equity-strategy.initial_capital-strategy.closedtrades*.25/2, title="equity", color=red, linewidth=2)

hline(0)

//longCondition = sum>0

//exitlong = sum<0

//shortCondition = sum<0

//exitshort = sum>0

//strategy.entry(id = "Long", long=true, when = longCondition)

//strategy.close(id = "Long", when = exitlong)

//strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitlong)

//strategy.entry(id = "Short", long=false, when = shortCondition)

//strategy.close(id = "Short", when = exitshort)

//strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitshort)