RSI এবং MA মুভিং এভারেজের উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটির নাম হল ডাবল-ওভেনলাইন কৌশল, এর মূল ধারণাটি হ’ল তুলনামূলকভাবে দুর্বল সূচক ((আরএসআই) এবং চলমান গড় ((এমএ) উভয়ই ব্যবহার করে ট্রেডিং সংকেত তৈরি করা। বিশেষত, যখন আরএসআই লাইনটি এমএ লাইনকে উপরে থেকে নীচে অতিক্রম করে তখন একটি কেনার সংকেত তৈরি করে; যখন আরএসআই লাইনটি নীচে থেকে উপরে থেকে এমএ লাইন অতিক্রম করে তখন একটি বিক্রয় সংকেত তৈরি করে। এই কৌশলটি তুলনামূলকভাবে সহজ, তবে দুটি ভিন্ন ধরণের সূচককে একত্রিত করে, এটি কার্যকরভাবে মিথ্যা সংকেত হ্রাস করতে পারে এবং সংকেতের নির্ভরযোগ্যতা বাড়িয়ে তুলতে পারে।

মূলনীতি

এই কৌশলটির মৌলিক যুক্তি হলঃ

- শেয়ারের ওভারবয় ও ওভারসোল প্রতিফলিত করার জন্য RSI গণনা করা হয়

- গড় প্রবণতা নির্ধারণের জন্য এমএ গণনা করুন

- যখন RSI উচ্চতা থেকে নেমে আসে, ওভার-বই অঞ্চল থেকে ওভার-সেল অঞ্চলে প্রবেশ করে এবং এমএ-র নীচে প্রবেশ করে, তখন একটি ক্রয় সংকেত তৈরি হয়

- যখন RSI নিম্ন থেকে উঠে আসে, ওভারসোল্ড অঞ্চল থেকে ওভারব্লড অঞ্চলে প্রবেশ করে এবং এমএ অতিক্রম করে, তখন একটি বিক্রয় সংকেত তৈরি হয়

যখন এই ট্রেডিং সিগন্যালগুলি ঘটে তখন আমরা চার্টগুলিতে প্রাসঙ্গিক চিহ্নগুলি আঁকতে পারি যা দৃষ্টিভঙ্গিকে সহজ করে তোলে। এটি দ্বি-সমান-রেখার কৌশলটির সামগ্রিক কাজের প্রবাহ।

সুবিধা

ডাবল-ওভারলাইন কৌশলটির সবচেয়ে বড় সুবিধা হ’ল এটি ট্রেন্ডিং সূচক এবং ওভার-বই ওভার-বিক্রয় সূচককে কার্যকরভাবে একত্রিত করে যাতে ট্রেডিং সিগন্যালগুলি আরও নির্ভরযোগ্য হয়। বিশেষত, নিম্নলিখিত কয়েকটি দিকের প্রধান সুবিধা রয়েছেঃ

মিথ্যা সংকেত কমানো। আরএসআই এবং এমএ এর সংমিশ্রণ ব্যবহার করে, একে অপরের সংকেত যাচাই করতে পারে এবং একটি একক সূচক দ্বারা উত্পন্ন মিথ্যা সংকেত এড়াতে পারে।

জয় হার বাড়ান। একক আরএসআই বা এমএ কৌশলগুলির তুলনায় ডাবল ইয়ারলাইন কৌশলগুলি লাভের উচ্চতর সুযোগ দেয়।

এই কৌশলটি কেবলমাত্র দুটি প্যারামিটার ব্যবহার করে, সহজেই পরিচালনা করা যায়, ব্যবহারের জন্য কম খরচ হয় এবং বিভিন্ন বাজারের পরিবেশের জন্য উপযুক্ত।

সহজেই অপ্টিমাইজ করা যায়। আরএসআই এবং এমএ এর পর্যায়ের প্যারামিটারগুলিকে সামঞ্জস্য করে আরও জাতের সাথে সামঞ্জস্য করার জন্য সহজেই অপ্টিমাইজ করা যায়।

ঝুঁকি

যদিও দ্বৈত সমান্তরাল কৌশলটির অনেক সুবিধা রয়েছে, তবে বাস্তবিক প্রয়োগে ঝুঁকিগুলি সম্পূর্ণরূপে এড়ানো যায় না। প্রধান ঝুঁকিগুলির মধ্যে রয়েছেঃ

এএমএ ঐতিহাসিক গড় মূল্য ব্যবহার করেছে, যা সাম্প্রতিক মূল্য পরিবর্তনের সাথে সামঞ্জস্যপূর্ণ হতে পারে।

আরএসআই একটি মিথ্যা ব্রেকআউট হতে পারে, যা একটি ভুল সংকেত তৈরি করতে পারে।

“আমি মনে করি, আমাদের দেশের মানুষ দ্রুত পরিবর্তনশীল বাজারের সাথে মানিয়ে নিতে পারছে না, এবং তারা ক্ষতিগ্রস্ত হতে পারে।

ভুল প্যারামিটার সেট করাও কৌশলগত পারফরম্যান্সের উপর প্রভাব ফেলতে পারে।

এই ক্ষেত্রে, আমরা নিম্নলিখিত দিকগুলি থেকে ঝুঁকি নিয়ন্ত্রণ করিঃ

স্বনির্ধারিত এমএ ব্যবহার করে, সর্বশেষ মূল্য পরিবর্তনের উপর ভিত্তি করে চক্রের প্যারামিটারগুলিকে সামঞ্জস্য করে।

একক লোকসান নিয়ন্ত্রণের জন্য ক্ষতিপূরণ ব্যবস্থা বাড়ানো।

প্যারামিটার অপ্টিমাইজ করুন, সর্বোত্তম প্যারামিটার সমন্বয় নির্বাচন করুন।

ধাপে ধাপে স্টপ লস ব্যবহার করে, মুনাফার কিছু অংশ লক করে, ঝুঁকি কমিয়ে দেয়।

অপ্টিমাইজেশান দিক

ডাবল-ইউনিফর্মেশন কৌশলগুলির সম্ভাব্য সমস্যাগুলির জন্য, আমরা নিম্নলিখিত মাত্রাগুলি থেকে অপ্টিমাইজেশান বিবেচনা করিঃ

সাধারণ এমএ পরিবর্তে স্বনির্ধারিত এমএ ব্যবহার করে, দামের পরিবর্তনের প্রবণতা আরও দ্রুত ধরা যায়।

ট্রেডিং ভলিউম ইন্ডিকেটরের যাচাইকরণ বাড়ানো, মিথ্যা ব্রেকডাউন এড়ানো। উদাহরণস্বরূপ, ক্রয় যখন ক্রয়ের পরিমাণের সাথে ক্রয় মূল্য বৃদ্ধি পায় তখনই ক্রয় করা হয়।

অন্যান্য সূচকগুলির সাথে মিলিত filt ফিল্টারটি একটি অকার্যকর সংকেত দেয়। যেমন MACD বা KD সূচকের verifies।

প্যারামিটার সেটিংয়ের পরিসীমা অপ্টিমাইজ করুন, সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন। আপনি প্যারামিটার পরিসীমা খুঁজে পেতে পারেন যেখানে কৌশলটি সর্বোচ্চ মুনাফা অর্জন করে।

মেশিন লার্নিং টেকনোলজি ব্যবহার করে প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে অপ্টিমাইজ করা যায় যাতে কৌশলগুলি রিয়েল-টাইম বাজারের অবস্থার উপর ভিত্তি করে সর্বোত্তম প্যারামিটার নির্বাচন করতে পারে।

উপরের কয়েকটি পয়েন্ট অপ্টিমাইজ করার মাধ্যমে, ডাবল-ইভেনলাইন কৌশলটির রিয়েল-ডিস্ক পারফরম্যান্সকে উল্লেখযোগ্যভাবে বাড়ানোর আশা করা হচ্ছে।

সারসংক্ষেপ

দ্বৈত সমান্তরাল কৌশলটি আরএসআই এবং এমএ উভয় সূচকের সুবিধাগুলিকে একত্রিত করে, উভয়ই সহযোগিতার মাধ্যমে আরও সঠিক এবং নির্ভরযোগ্য ট্রেডিং সিগন্যাল তৈরি করতে পারে। একক প্রযুক্তিগত সূচক কৌশলগুলির তুলনায়, দ্বৈত সমান্তরাল কৌশলটির উচ্চ সংকেত নির্ভুলতা, কম মিথ্যা সংকেত এবং সহজেই অপ্টিমাইজ করার মতো সুবিধাগুলি রয়েছে। তবে এটি সম্পূর্ণরূপে ভুল অপারেশন ঝুঁকি এড়াতে পারে না, আমরা কিছু নির্দিষ্ট ঝুঁকি নিয়ন্ত্রণের উপায় উপস্থাপন করেছি।

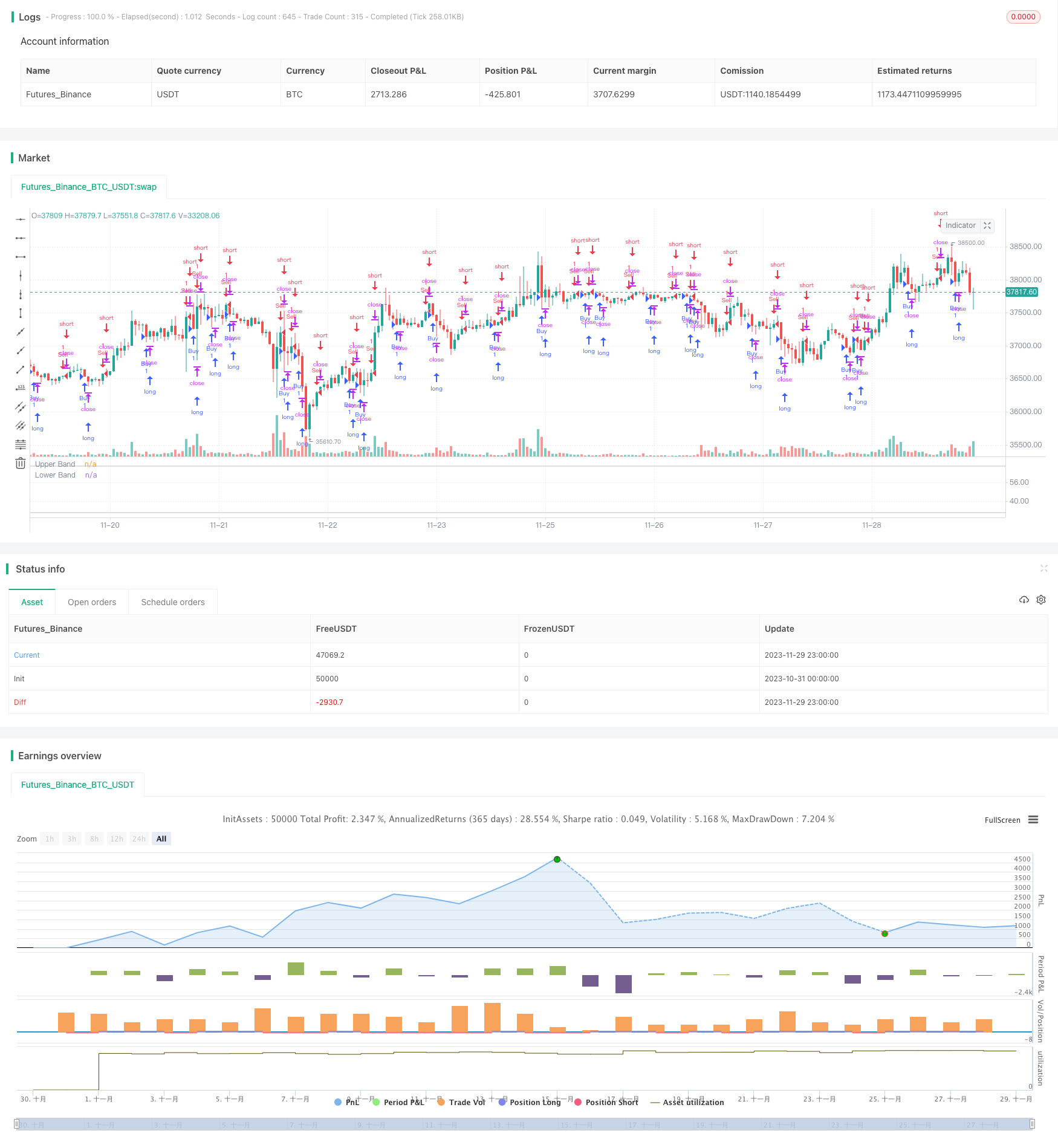

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="RSI + MA", shorttitle="RSI + MA")

reverseTrade = input(false, title = "Use Reverse Trade?")

lengthRSI = input(14, minval=1, title="RSI Length")

sourceRSI = input(close, "RSI Source", type = input.source)

showMA = input(true, title="Show MA")

lengthMA = input(9, minval=1, title="MA Length")

offsetMA = input(title="MA Offset", type=input.integer, defval=0, minval=-500, maxval=500)

up = rma(max(change(sourceRSI), 0), lengthRSI)

down = rma(-min(change(sourceRSI), 0), lengthRSI)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

ma = sma(rsi, lengthMA)

plot(showMA ? ma : na, "MA", color=color.blue, linewidth=2, style=0, offset=offsetMA)

plot(rsi, "RSI", color=#9915FF, linewidth=1, style=0)

band1 = hline(70, "Upper Band", color=#C0C0C0, linestyle=2, linewidth=1)

band0 = hline(30, "Lower Band", color=#C0C0C0, linestyle=2, linewidth=1)

fill(band1, band0, color=color.new(#9915FF,95), title="Background")

buy = reverseTrade ? rsi[1] < ma[1] and rsi > ma : rsi[1] > ma[1] and rsi < ma

sell = reverseTrade ? rsi[1] > ma[1] and rsi < ma : rsi[1] < ma[1] and rsi > ma

strategy.entry("Buy", true, when = buy)

strategy.entry("Sell", false, when = sell)