দ্বিপাক্ষিক ব্রেকথ্রু কে-লাইন ফ্লাকচুয়েশন চ্যানেল কৌশল

ওভারভিউ

দ্বিপাক্ষিক ব্রেকিং কে লাইন ওভারল্যাপিং চ্যানেল কৌশলটি চ্যানেলের মাঝারি, উপরের এবং নীচের রেলগুলি গণনা করে, ট্রেন্ডিং সূচক এবং পরিমাণের সূচকগুলির সাথে মিলিত হয়ে বাজারের দিকনির্দেশ এবং শক্তি নির্ধারণ করে, চ্যানেলের উভয় পাশে একই সাথে ব্রেকিং সিগন্যাল সেট করে, নিম্ন বা উচ্চ বিক্রয় অর্জনের মূল উদ্দেশ্য।

কৌশল নীতি

এই কৌশলটির মূল সূচকটি পরিসংখ্যানের উপর ভিত্তি করে কে-লাইন ওলট-পালট চ্যানেল। চ্যানেলের মাঝের রেলটি গড় লাইন অ্যালগরিদম ব্যবহার করে, উপরের এবং নীচের রেলটি গড় বাস্তব তরঙ্গের গণনা পদ্ধতি ব্যবহার করে, দামের ওলট-পালট গতিশীলভাবে ক্যাপচার করতে পারে। একই সাথে, কৌশলটি ডিএমআই এবং লেনদেনের পরিমাণের বিচার বিধি যুক্ত করে, যাতে মিথ্যা ব্রেকআপগুলি ক্ষতিগ্রস্থ না হয়।

বিশেষত, যখন দাম নীচের ট্র্যাক থেকে চ্যানেলটি ভেঙে দেয়, তখন ডিএমআইয়ের + ডিআই লাইনটি -ডিআই লাইন এবং সেট করা এডিএক্স বেঞ্চমার্ক লাইন অতিক্রম করে এবং লেনদেনের পরিমাণ বাড়লে এটি একটি কেনার সংকেত দেয়। বিপরীতভাবে, যখন দাম উপরের ট্র্যাক থেকে নীচের চ্যানেলটি ভেঙে যায়, বিচার বিধিটি উপরের বিপরীত, একটি বিক্রয় সংকেত উত্পন্ন করে।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হল দামের প্রধান বিঘ্নিত দিকটি ক্যাপচার করা। দ্বিপাক্ষিক বিঘ্নিত বিচার ব্যবহার করে কার্যকরভাবে সংকলন এবং অস্থিরতার পরিস্থিতি এড়ানো যায় এবং ক্ষতির সংখ্যা হ্রাস করা যায়। সহজ চলমান গড় কৌশলগুলির তুলনায়, কে-লাইন চ্যানেলের বিঘ্নিত বিচার মূল্যের ওঠানামার জন্য আরও বেশি অভিযোজিত।

এছাড়াও, সহায়ক সূচক ডিএমআই এবং লেনদেনের পরিমাণের প্রবর্তনও একটি ভাল ফিল্টারিং কার্য সম্পাদন করে, যা মিথ্যা সংকেত এড়াতে পারে। সুতরাং, বিজয় হার এবং লাভ-ক্ষতি অনুপাতের দৃষ্টিকোণ থেকে এই কৌশলটির কিছু সুবিধা রয়েছে।

ঝুঁকি বিশ্লেষণ

দ্বিপাক্ষিক ব্রেকআউট কৌশলগুলির সবচেয়ে বড় ঝুঁকি হ’ল ট্রেডিং সিস্টেমের উপর নেতিবাচক প্রভাব ফেলতে পারে এমন প্যারামিটার সেট করা।

ঝুঁকির জন্য, আমরা সূচক প্যারামিটারগুলিকে আরও অনুকূলিত করে এবং স্টপ লসকে হ্রাস করে ঝুঁকি হ্রাস করতে পারি। অবশ্যই, ট্রেডিং সিস্টেমগুলি কখনই পুরোপুরি ক্ষতি এড়াতে পারে না, ঝুঁকি নিয়ন্ত্রণের মূল চাবিকাঠি।

অপ্টিমাইজেশান দিক

এই কৌশলটির অপ্টিমাইজেশনের সম্ভাবনা রয়েছে, বিশেষ করে নিম্নলিখিত দিকগুলোতেঃ

অপ্টিমাইজেশান প্যারামিটার যেমন ডিএমআই এর ডিআই এবং এডিএক্স দৈর্ঘ্য, কে লাইন চ্যানেলের চক্র এবং গুণক সেটিং

ফিল্টারিং শর্ত যোগ করা, যেমন MACD এর মতো অন্যান্য সূচকগুলির সাথে মিলিত হওয়া যাতে ভুয়া ব্রেকডাউন এড়ানো যায়

স্টপ লস অটো ট্র্যাকিং এর মাধ্যমে ঝুঁকি নিয়ন্ত্রণে আরও এগিয়ে যাওয়া

বিভিন্ন জাতের জন্য প্যারামিটার সেটিং এবং ফিল্টারিং নিয়ম অপ্টিমাইজ করা

সারসংক্ষেপ

দ্বিপাক্ষিক K-লাইন ওভারল্যাপিং চ্যানেল কৌশলটি সামগ্রিকভাবে একটি কার্যকর বিরতি ব্যবস্থা। এটি মূল প্রবণতার দিকনির্দেশ এবং শক্তিকে কার্যকরভাবে নির্ধারণ করতে পারে এবং অপ্টিমাইজেশন এবং ঝুঁকি নিয়ন্ত্রণের ক্ষেত্রেও প্রচুর সম্ভাবনা রয়েছে। যদি পদ্ধতিগতভাবে উন্নতি ও অপ্টিমাইজ করা হয় তবে কৌশলটি দীর্ঘমেয়াদী স্থিতিশীল মুনাফা অর্জন করতে পারে।

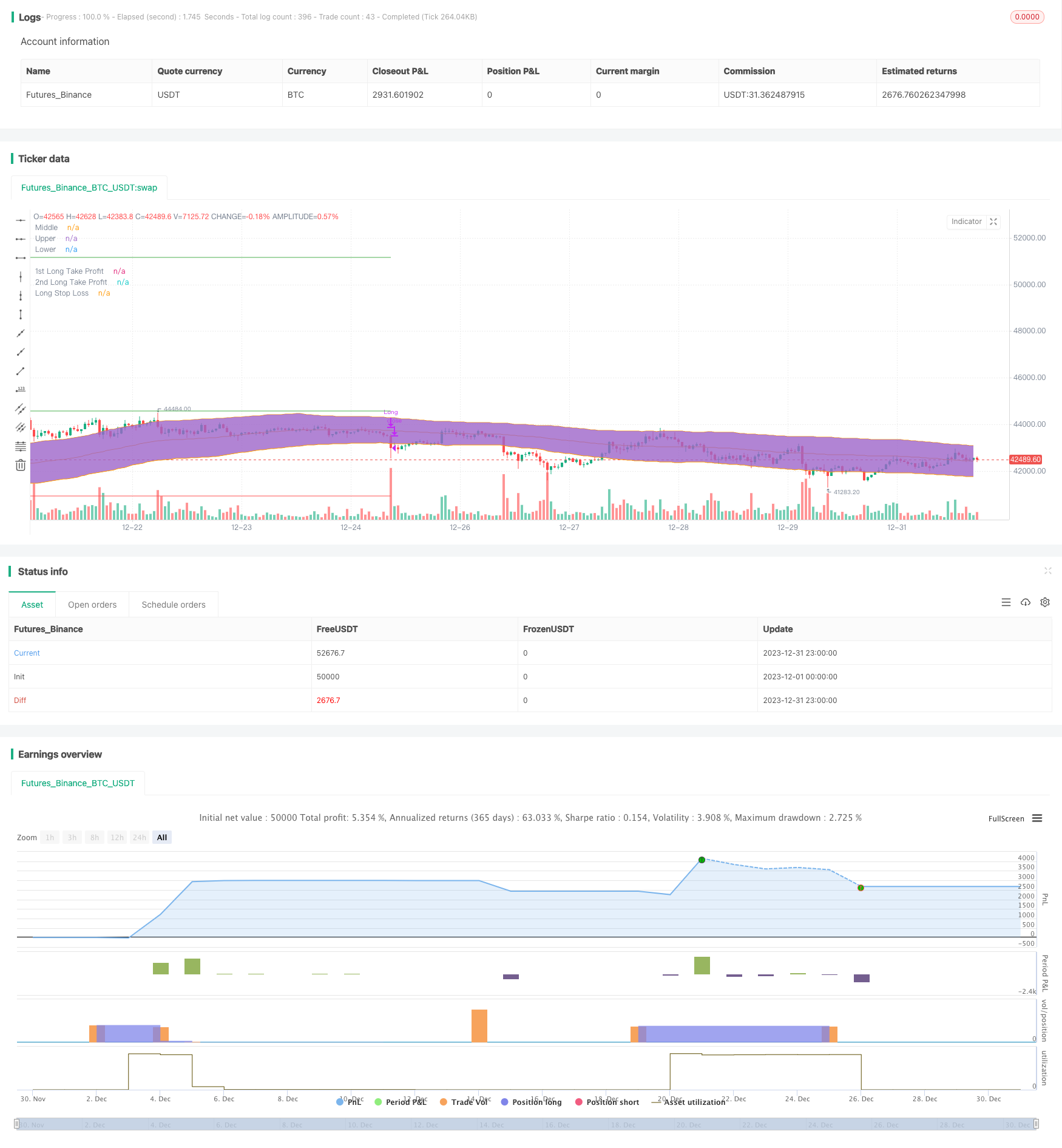

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Original Idea by: Wunderbit Trading

//@version=5

strategy('Keltner Channel ETH/USDT 1H', overlay=true, initial_capital=1000, pyramiding=0, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.07)

/// TREND

ribbon_period = input.int(46, 'Period', step=1)

leadLine1 = ta.ema(close, ribbon_period)

leadLine2 = ta.sma(close, ribbon_period)

// p3 = plot(leadLine1, color= #53b987, title="EMA", transp = 50, linewidth = 1)

// p4 = plot(leadLine2, color= #eb4d5c, title="SMA", transp = 50, linewidth = 1)

// fill(p3, p4, transp = 60, color = leadLine1 > leadLine2 ? #53b987 : #eb4d5c)

//Upward Trend

UT = leadLine2 < leadLine1

DT = leadLine2 > leadLine1

///////////////////////////////////////INDICATORS

// KELTNER //

source = close

useTrueRange = input(true)

length = input.int(81, step=1, minval=1)

mult = input.float(2.5, step=0.1)

// Calculate Keltner Channel

ma = ta.sma(source, length)

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, length)

upper = ma + rangema * mult

lower = ma - rangema * mult

plot(ma, title='Middle', color=color.new(color.orange, 0))

p1 = plot(upper, title='Upper', color=color.new(color.orange, 0))

p2 = plot(lower, title='Lower', color=color.new(color.orange, 0))

fill(p1, p2, transp=90)

// DMI INDICATOR //

adxlen = 10 // input(10, title="ADX Smoothing")

dilen = input(19, title='DI Length')

keyLevel = 23 // input(23, title="key level for ADX")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * ta.rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

benchmark = input.int(title='DMI Benchmark', defval=27, minval=1, step=1)

// plot(sig, color=color.red, title="ADX")

// plot(up, style=plot.style_histogram, color=color.green, title="+DI")

// plot(down, style=plot.style_histogram, color=color.red, title="-DI")

// plot(keyLevel, color=color.white, title="Key Level")

///////////////////////////////////////////////////////////

////////////////////////////////////////////////////Component Code Start

testStartYear = input(2019, 'Backtest Start Year')

testStartMonth = input(1, 'Backtest Start Month')

testStartDay = input(1, 'Backtest Start Day')

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, 0, 0)

testStopYear = input(9999, 'Backtest Stop Year')

testStopMonth = input(12, 'Backtest Stop Month')

testStopDay = input(31, 'Backtest Stop Day')

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod() => true

///// Component Code Stop //////////////////////////////////////////

//////////////// STRATEGY EXECUTION //////////////////////////

//LONG SET UP

// Take Profit / Stop Loss

long_tp1_inp = input.float(4.5, title='Long Take Profit 1 %', step=0.1) / 100

long_tp1_qty = input.int(15, title='Long Take Profit 1 Qty', step=1)

long_tp2_inp = input.float(20, title='Long Take Profit 2%', step=0.1) / 100

long_tp2_qty = input.int(100, title='Long Take Profit 2 Qty', step=1)

long_take_level_1 = strategy.position_avg_price * (1 + long_tp1_inp)

long_take_level_2 = strategy.position_avg_price * (1 + long_tp2_inp)

long_sl_inp = input.float(4, title='Long Stop Loss %', step=0.1) / 100

long_stop_level = strategy.position_avg_price * (1 - long_sl_inp)

// STRATEGY CONDITION

// LONG

entry_long = open > lower and open < upper and close > upper and up > down and up > benchmark // and volume[0] > volume[1]

entry_price_long = ta.valuewhen(entry_long, close, 0)

SL_long = entry_price_long * (1 - long_sl_inp)

exit_long = close < lower or low < SL_long

// STRATEGY EXECUTION

if testPeriod()

// LONG

if UT

strategy.entry(id='Long', direction=strategy.long, when=entry_long, comment='INSERT ENTER LONG COMMAND')

strategy.exit('TP1', 'Long', qty_percent=long_tp1_qty, limit=long_take_level_1) // PLACE TAKE PROFIT IN WBT BOT SETTINGS

strategy.exit('TP2', 'Long', qty_percent=long_tp2_qty, limit=long_take_level_2) // PLACE TAKE PROFIT IN WBT BOT SETTINGS

strategy.close(id='Long', when=exit_long, comment='INSERT EXIT LONG COMMAND')

//PLOT FIXED SLTP LINE

// LONG POSITION

plot(strategy.position_size > 0 ? long_take_level_1 : na, style=plot.style_linebr, color=color.new(color.green, 0), linewidth=1, title='1st Long Take Profit')

plot(strategy.position_size > 0 ? long_take_level_2 : na, style=plot.style_linebr, color=color.new(color.green, 0), linewidth=1, title='2nd Long Take Profit')

plot(strategy.position_size > 0 ? long_stop_level : na, style=plot.style_linebr, color=color.new(color.red, 0), linewidth=1, title='Long Stop Loss')