1-3-1 Rote und grüne K-Linien-Umkehrstrategie

Überblick

1-3-1 Die Rot-Grün-K-Linie-Umkehrstrategie ist eine Strategie, bei der die Kauf- und Verkaufssignale anhand der Form der K-Linie beurteilt werden. Die Strategie sucht nach Kaufchancen, indem sie beobachtet, ob 1 rote K-Linie von 3 grünen K-Linien umgedreht wird.

Grundsätze

Die Kernlogik der Strategie lautet:

- Beurteilen Sie, ob die aktuelle K-Linie eine rote K-Linie ist, d.h. der Schlusskurs liegt unter dem Eröffnungskurs

- Beurteilen Sie, ob die 3 K-Linien grüne K-Linien sind, d.h. der Schlusskurs ist höher als der Eröffnungskurs

- Beurteilen Sie, ob der Schlusskurs der letzten grünen K-Linie höher ist als der der ersten beiden grünen K-Linien

- Wenn die oben genannten Bedingungen erfüllt sind, wird der Kauf am Ende der roten K-Linie zum Marktpreis getätigt

- Der Stop-Loss-Preis ist der niedrigste Preis der roten K-Linie.

- Der Stop-Loss-Preis wird als der Einstiegspreis plus der Abstand zwischen dem Einstiegspreis und dem Stop-Loss-Preis festgelegt.

Mit dieser Strategie können wir bei einer Umkehrung der roten K-Linie einkaufen, da der Trend danach höchstwahrscheinlich nach oben geht. Gleichzeitig können wir Stop-Loss- und Stop-Stops einrichten, um Risiken zu kontrollieren und Gewinne zu sichern.

Analyse der Stärken

1-3-1 Die Rot-Grün-K-Linien-Umkehrstrategie hat folgende Vorteile:

- Die Strategie ist einfach, klar und leicht zu verstehen und umzusetzen.

- Nutzung der K-Linien-Form-Eigenschaften, ohne auf irgendwelche Kennzahlen angewiesen zu sein, um Probleme durch Überoptimierung zu vermeiden

- Es gibt klare Ein- und Ausstiegsregeln, die objektiv umgesetzt werden können.

- Setzen Sie Stop-Loss- und Stop-Stops, um das Risiko-Gewinn-Verhältnis für jeden einzelnen Handel zu steuern

- Gute Rückmeldung mit starker Festplattenanpassungsmöglichkeit

Risikoanalyse

Die Strategie birgt auch einige Risiken, die beachtet werden müssen:

- Die K-Linienform ist nicht zu 100% prognostizierbar und es gibt eine gewisse Unsicherheit.

- Einmaliges Kaufen kann zu einer schwachen Gewinnrate führen, da die Eigenheiten der einzelnen Aktien unterschiedlich sind.

- Es ist ein hohes Risiko, wenn der Großhandel weiter sinkt, ohne Rücksicht auf die Bewegung der Großmärkte.

- Ohne die Einrichtung von Transaktionsgebühren und Gleitpunkten könnte die Festplatte schlechter funktionieren.

Gegenmaßnahmen:

- Filtersignale mit Indikatoren wie der Durchschnittslinie können in Betracht gezogen werden, um die Erfolgsrate des Kaufs zu erhöhen

- Umstrukturierung der Lagerstätten und Errichtung von Lagerstätten in Chargen

- Stop-Loss-Position oder Aussetzung des Handels nach dem Umfeld der Großbörse

- Verschiedene Stop-Loss-Ratio-Einstellungen testen

- Testen der Effektivität der Festplatte mit den Transaktionskosten

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

Filterung auf Basis der Großbörsenindizes. Sie können Handelssignale nach kurz- und mittelfristigen Trends der Großbörsen filtern, kaufen, wenn die Großbörse steigt, und stoppen, wenn die Großbörse fällt.

Bestätigung der Transaktionsmenge. Erhöhung der Beurteilung der Transaktionsmenge auf der grünen K-Linie, nur dann zu kaufen, wenn die Transaktionsmenge erhöht wird.

Optimierung der Stop-Loss-Stopp-Ratio. Es ist möglich, verschiedene Stop-Loss-Stopp-Ratio zu testen, um die optimale Kombination von Parametern zu finden. Es ist auch möglich, dynamische Stop-Loss- oder mobile Stop-Loss-Ratio einzustellen.

Optimierte Positionsverwaltung. Positionen können in Gruppen errichtet und nachträglich erhöht werden, wenn die Bedingungen erfüllt sind, um das Risiko eines einzelnen Handels zu verringern.

Fügen Sie weitere Filterbedingungen hinzu. Berücksichtigen Sie Indikatoren wie die Durchschnittslinie, die Volatilität und andere, um sicherzustellen, dass Sie kaufen, wenn der Trend klarer ist.

Big-Data-Trainings suchen nach optimalen Parametern. Sammeln Sie große Mengen an historischen Daten und trainieren Sie die optimalen Parameter-Schwellenwerte mit Techniken wie maschinellem Lernen.

Zusammenfassen

1-3-1 Die Rot-Grün-K-Linie-Umkehrstrategie ist insgesamt eine einfache und praktische Short-Line-Trading-Strategie. Es hat klare Ein- und Ausstiegsregeln, die gut zurückmessbar sind. Wir können durch einige Optimierungsmaßnahmen die Effektivität der Live-Stream verbessern, um sie zu einer zuverlässigen Quantifizierungs-Trading-Strategie zu machen.

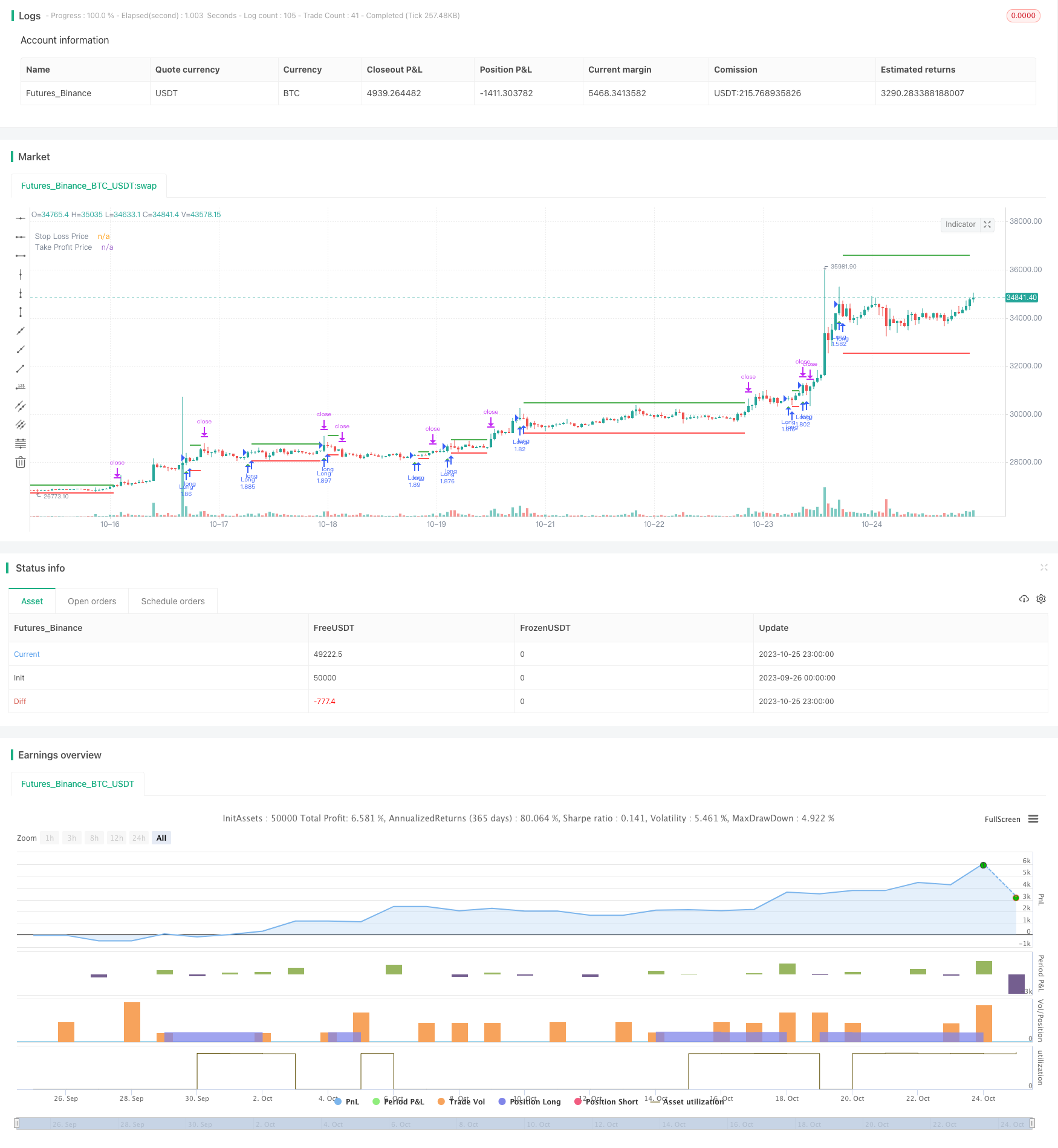

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

//by Genma01

strategy("Stratégie tradosaure 1 Bougie Rouge suivi de 3 Bougies Vertes", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

// Définir les paramètres

var float stopLossPrice = na

var float takeProfitPrice = na

var float stopLossPriceD = na

var float takeProfitPriceD = na

// Vérifier les conditions

redCandle = close[3] < open[3] and low[3] < low[2] and low[3] < low[1] and low[3] < low[0]

greenCandles = close > open and close[1] > open[1] and close[2] > open[2]

higherClose = close > close[1] and close[1] > close[2]

// Calcul du stop-loss

if (redCandle and greenCandles and higherClose) and strategy.position_size == 0

stopLossPrice := low[3]

// Calcul du take-profit

if (not na(stopLossPrice)) and strategy.position_size == 0

takeProfitPrice := close + (close - stopLossPrice)

// Entrée en position long

if (redCandle and greenCandles and higherClose) and strategy.position_size == 0

strategy.entry("Long", strategy.long)

// Sortie de la position

if (not na(stopLossPrice)) and strategy.position_size > 0

strategy.exit("Take Profit/Stop Loss", stop=stopLossPrice, limit=takeProfitPrice)

if strategy.position_size == 0

stopLossPriceD := na

takeProfitPriceD := na

else

stopLossPriceD := stopLossPrice

takeProfitPriceD := takeProfitPrice

// Tracer le stop-loss et le take-profit sur le graphique

plotshape(series=redCandle and greenCandles and higherClose and strategy.position_size == 0, title="Conditions Remplies", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(series=redCandle and greenCandles and higherClose and strategy.position_size == 0, title="Conditions Remplies", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// Afficher les prix du stop-loss et du take-profit

plot(stopLossPriceD, color=color.red, title="Stop Loss Price", linewidth=2, style = plot.style_linebr)

plot(takeProfitPriceD, color=color.green, title="Take Profit Price", linewidth=2, style = plot.style_linebr)