Kauf- und Verkaufspunktstrategie basierend auf KDJ und RSI

Überblick

Diese Strategie kombiniert die KDJ- und RSI-Indikatoren, um zu bestimmen, wann ein Kauf oder Verkauf erfolgen soll. Sie gibt ein Handelssignal, wenn die KDJ- und RSI-Indikatoren ein Kauf/Verkauf-Signal senden.

Strategieprinzip

Die Strategie nutzt eine Kreuzung der KDJ- und RSI-Indikatoren, um zu entscheiden, wann man kauft und verkauft.

Konkret gilt als Kaufsignal, wenn die J-Linie des KDJ die K-Linie von unten durchquert, und als Verkaufssignal, wenn die J-Linie die K-Linie von oben durchquert. Dies bedeutet, dass die Aktie gekauft wird, wenn sie von einem Überverkauf zu einem Überkauf wechselt, und verkauft wird, wenn sie von einem Überkauf zu einem Überverkauf wechselt.

Die Strategie kombiniert den RSI mit einem starken oder schwachen Signal. RSI kleiner als 30 ist ein Überverkauf und RSI größer als 70 ist ein Überkauf. Wenn ein KDJ ein Kaufsignal ausgibt, erhöht sich die Zuverlässigkeit des Kaufsignals, wenn der RSI auch als Überverkauf angezeigt wird.

Insgesamt gibt die Strategie Handelssignale aus folgenden Situationen:

Kaufsignale:

- Die J-Linie von KDJ überschreitet die K-Linie nach oben und der RSI ((6 Periode) < RSI ((12 Periode))

- Die J-Linie von KDJ durchquert die K-Linie nach oben und die RSI (Episode 6) durchquert die RSI (Episode 24)

- RSI (Fase 6) durch RSI (Fase 24) und RSI (Fase 6) < 40

Das ist ein Zeichen:

- Die J-Linie von KDJ durchquert die K-Linie nach unten und der RSI (Periode 6) > der RSI (Periode 12)

- Die J-Linie des KDJ geht nach unten durch die K-Linie und der RSI (Episode 6) durch den RSI (Episode 24)

- Der RSI (Periode 6) durchläuft den RSI (Periode 24) und der RSI (Periode 6) ist > 60

Strategische Vorteile

In Kombination mit dem KDJ-Indikator und dem RSI-Indikator wird das Handelssignal zuverlässiger.

Der KDJ-Indikator beurteilt Überkauf und Überverkauf, der RSI beurteilt Schwäche.

Eine Kombination aus mehreren Kauf-/Verkaufskonditionen, um keine Chancen zu verpassen, die durch eine einzige Kennzahl verursacht werden.

Die RSI-Parameter sind in drei Gruppen von Parametern eingestellt: Perioden 6, 12 und 24. Diese Parameter gelten für verschiedene Periodenstufen, was die Anwendung der Strategie erweitert.

Risikoanalyse

Sowohl der KDJ-Indikator als auch der RSI-Indikator können Falschsignale auslösen, die zu unnötigen Transaktionen führen.

Mehrfache Transaktionsbedingungen erhöhen die Komplexität der Strategieoperationen und erfordern eine sorgfältige Überprüfung.

Die Strategie muss in verschiedenen Märkten getestet und optimiert werden, und die Parameter müssen angepasst werden.

Strategieoptimierung

Tests können zusätzliche Kennzahlen wie Brinline und verstärkte Handelssignale hinzufügen.

Die Parameter des KDJ-Indikators und des RSI-Indikators können optimiert werden, um sie besser an unterschiedliche Periodenebenen anzupassen.

Die Risiken können durch höhere Stop-Loss-Standards kontrolliert werden.

Es kann ein automatischer Stop-Loss-Mechanismus hinzugefügt werden.

Zusammenfassen

Die Strategie kombiniert die Vorzüge der KDJ- und RSI-Indikatoren, um die Genauigkeit der Handelssignale durch die Kreuzung von Doppel-Indikatoren zu bestimmen, wann zu kaufen und zu verkaufen ist. Die RSI-Indikatoren in Kombination mit verschiedenen Parametern bestimmen den Hohlraum, was die Anwendung der Strategie erweitert. Die Strategie vermeidet effektiv das Risiko von Falschsignalen, die ein einzelner Indikator mit sich bringen kann.

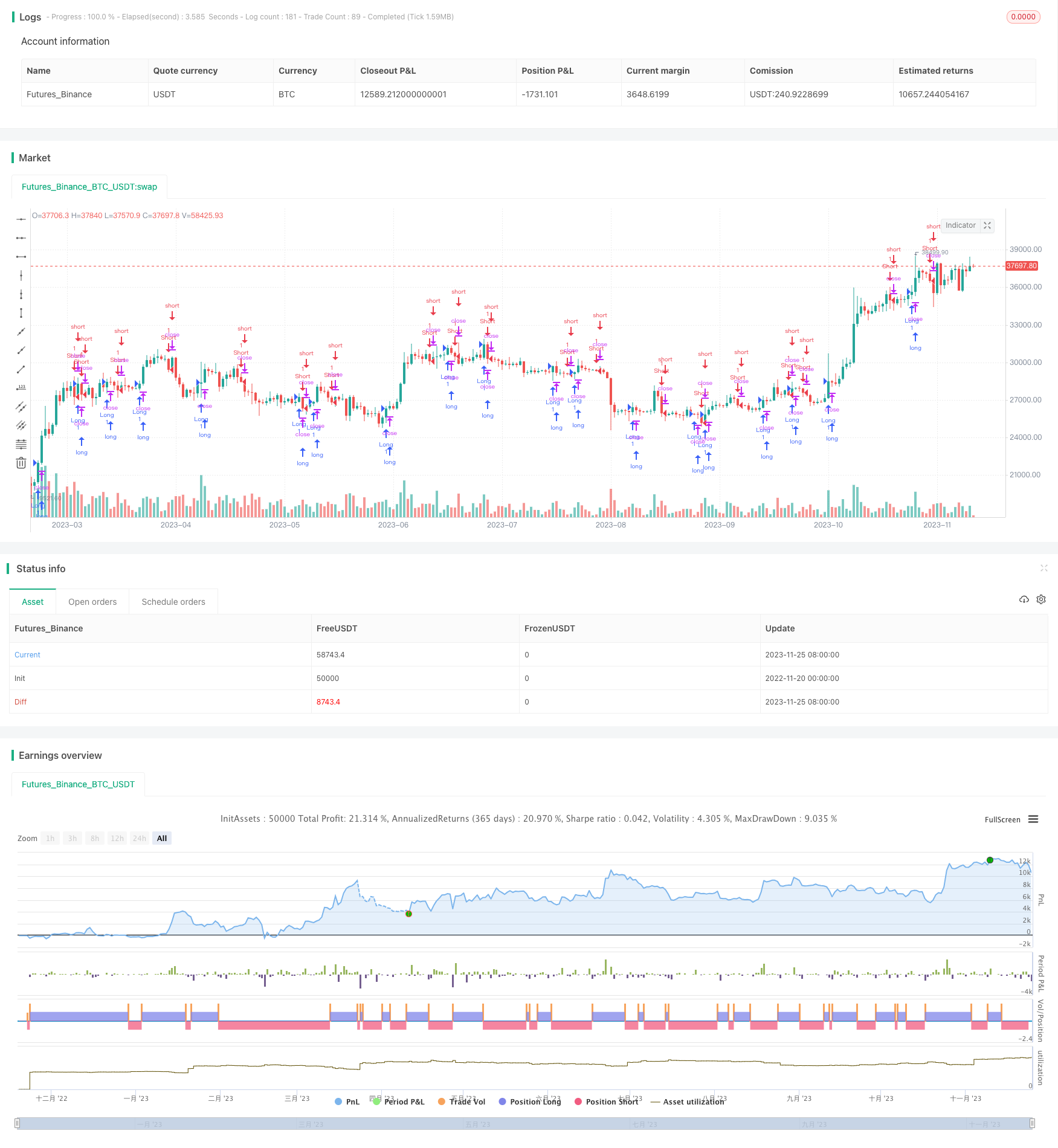

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © innocentChart76064

//@version=5

strategy(title = "buy/sell KDJ RSI", overlay=true)

//Define KDJ parameter

kdj_length = input(9, title = "KDJ length")

signal = input(3,title="signal")

// Calculate KDJ values

bcwsma(s,l,m) =>

_bcwsma = float(na)

_s = s

_l = l

_m = m

_bcwsma := (_m*_s+(_l-_m)*nz(_bcwsma[1]))/_l

_bcwsma

c = close

h = ta.highest(high, kdj_length)

l = ta.lowest(low,kdj_length)

RSV = 100*((c-l)/(h-l))

kdj_k = bcwsma(RSV, signal, 1)

kdj_d = bcwsma(kdj_k, signal, 1)

kdj_j = 3 * kdj_k-2 * kdj_d

//Define RSI parameter

rsi_length_1 = input(6)

rsi_length_2 = input(12)

rsi_length_3 = input(24)

price = close

//Calculate RSI values

rsi_1 = ta.rsi(price, rsi_length_1)

rsi_2 = ta.rsi(price, rsi_length_2)

rsi_3 = ta.rsi(price, rsi_length_3)

// Trading conditions

longCondition = ta.crossover(kdj_j,kdj_k) and rsi_1 > rsi_2 or ta.crossover(kdj_j,kdj_k) and ta.crossover(rsi_1,rsi_3) or ta.crossover(rsi_1,rsi_3) and rsi_1<40

shortCondition = ta.crossunder(kdj_j,kdj_k) and rsi_1 < rsi_2 or ta.crossunder(kdj_j,kdj_k) and ta.crossunder(rsi_1,rsi_3) or ta.crossunder(rsi_1,rsi_3) and rsi_1>60

// Enter long trade

strategy.entry("Long", strategy.long, when=longCondition)

// Enter short trade

strategy.entry("Short", strategy.short, when=shortCondition)