Estrategia de tendencia de marcos temporales múltiples

Descripción general

La estrategia es una estrategia de negociación que utiliza varios marcos de tiempo, principalmente el marco de tiempo largo para determinar la dirección de la tendencia, el marco de tiempo intermedio para determinar la dirección del movimiento, el marco de tiempo corto para buscar puntos de entrada específicos. En general, la idea principal de la estrategia es utilizar al mismo tiempo la tendencia, el movimiento y la información de los puntos de entrada específicos para tomar decisiones en tres períodos de tiempo diferentes.

El principio

La estrategia se desarrolla principalmente a través de las siguientes partes:

Definir diferentes marcos de tiempo

- El marco de tiempo a largo plazo ((línea de fechas): para determinar la dirección de la tendencia general

- Marco de tiempo intermedio (< 4 horas): para determinar la dirección del movimiento

- Cuadro temporal breve (customizado): para buscar puntos de entrada específicos

Evaluar las tendencias a largo plazo

- Utiliza la media SMA para determinar la dirección de la tendencia a largo plazo

- Si el cierre es más alto que el SMA, se define como una tendencia de varios extremos.

- Si el cierre está por debajo de la SMA, se define como una tendencia a la baja

Determinación de la dinámica a medio plazo

- Líneas K y D con indicadores de Stoch

- Cuando la línea K está por encima de la línea D, se define como el impulso ascendente

- Cuando la línea K está por debajo de la línea D, se define como la fuerza descendente

Buscando el punto de entrada

- Entradas múltiples: entradas múltiples a largo plazo, movimiento de Stoch a mediano plazo hacia arriba, forquillo de oro de línea media a corto plazo

- Entrada de cabeza vacía: cabeza vacía a largo plazo, movimiento de Stoch a la baja a mediano plazo, horquilla de línea media a corto plazo

Punto de salida

- Salida múltiple: Estoc K intermedio bajo la línea D

- Salida en blanco: cruza la línea D en la línea media Stoch K

En resumen, la estrategia aprovecha la información de múltiples marcos de tiempo para juzgar las tendencias y los momentos en diferentes dimensiones de largo y corto, y puede filtrar de manera efectiva las brechas falsas y seleccionar puntos de entrada de alta probabilidad en el contexto de las tendencias.

Las ventajas

La estrategia tiene las siguientes ventajas:

El diseño de marcos de tiempo múltiple es científico y detallado, lo que permite juzgar con mayor precisión las tendencias del mercado y evitar ser engañados por el ruido a corto plazo del mercado.

Al mismo tiempo, se tienen en cuenta las tendencias, la dinámica y el momento de entrada, las condiciones son más completas y rigurosas, lo que permite filtrar una gran cantidad de señales falsas.

El uso del indicador de Stoch para determinar el movimiento a medio plazo es muy preciso y permite conocer el momento en que el mercado realmente se revertirá.

Las condiciones de entrada son más estrictas, lo que evita la mayor parte de las brechas falsas de retroceso.

Se establece un punto de salida de stop loss claro que permite un control efectivo del riesgo de cada transacción.

Se puede aplicar a una amplia gama de entornos de mercado sin limitarse a situaciones específicas.

La administración de fondos puede ser optimizada, por ejemplo, mediante la fijación de la proporción de pérdidas fijas, el ajuste dinámico de la posición, etc.

El riesgo

La estrategia también tiene algunos riesgos a tener en cuenta:

En el caso de una conmoción, puede haber varios paros.

Cuando las grandes tendencias cambian, el juicio de las tendencias se retrasa y puede ser mal manejado.

El movimiento a mediano plazo de las mutaciones también puede perderse si se basa únicamente en el indicador KDJ.

Las condiciones de ingreso son muy estrictas, y es posible que se pierda parte de las actividades.

El espacio de ganancias es relativamente limitado, y es difícil entender el panorama.

La respuesta a los riesgos se puede optimizar en los siguientes aspectos:

Ajuste adecuado de los parámetros para reducir la tasa de error

Aumentar los indicadores de juicio de tendencias y establecer un juicio combinado.

Combinado con más indicadores para determinar el impulso a medio plazo, como el MACD, etc.

Optimización de los mecanismos de detención de pérdidas en lugar de los métodos de seguimiento de las detenciones.

Cuando las grandes tendencias cambian, los puntos de parada y las posiciones se ajustan a tiempo.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Optimización de parámetros, como ajustar los parámetros de ciclo MA, parámetros de Stoch, etc., para que la señal sea más precisa.

Se pueden introducir indicadores auxiliares como MACD, Bollinger Band y otros.

Optimización de las condiciones de entrada. Se puede considerar la flexibilización de las condiciones de entrada y el aumento adecuado de la frecuencia de las transacciones.

Optimización de la parada de pérdidas. Se puede utilizar el seguimiento de la parada de pérdidas, o establecer la parada de pérdidas de acuerdo con el ATR.

Aumentar la gestión de posiciones. Ajustar posiciones de manera proactiva cuando las tendencias cambian.

Optimizar el aprendizaje automático. Optimizar automáticamente los parámetros y las reglas de la estrategia utilizando métodos de aprendizaje automático.

Considerar los factores fundamentales. Emitiendo más señales de confirmación de transacciones junto con los datos económicos importantes.

Prueba el efecto de la combinación de diferentes variedades. Evalúa las estrategias para el efecto de diferentes variedades, como divisas, metales preciosos, etc.

Resumir

La idea central de esta estrategia de tendencias de marco temporal múltiple es tomar decisiones utilizando información en tres dimensiones temporales largas, medianas y cortas. La ventaja de la estrategia es que las condiciones son estrictas y el riesgo es controlable, pero se necesitan parámetros y reglas optimizadas para mercados específicos. En el futuro, la estrategia puede perfeccionarse aún más mediante la introducción de más indicadores, la optimización de métodos de parada de pérdidas y la adición de métodos como el aprendizaje automático.

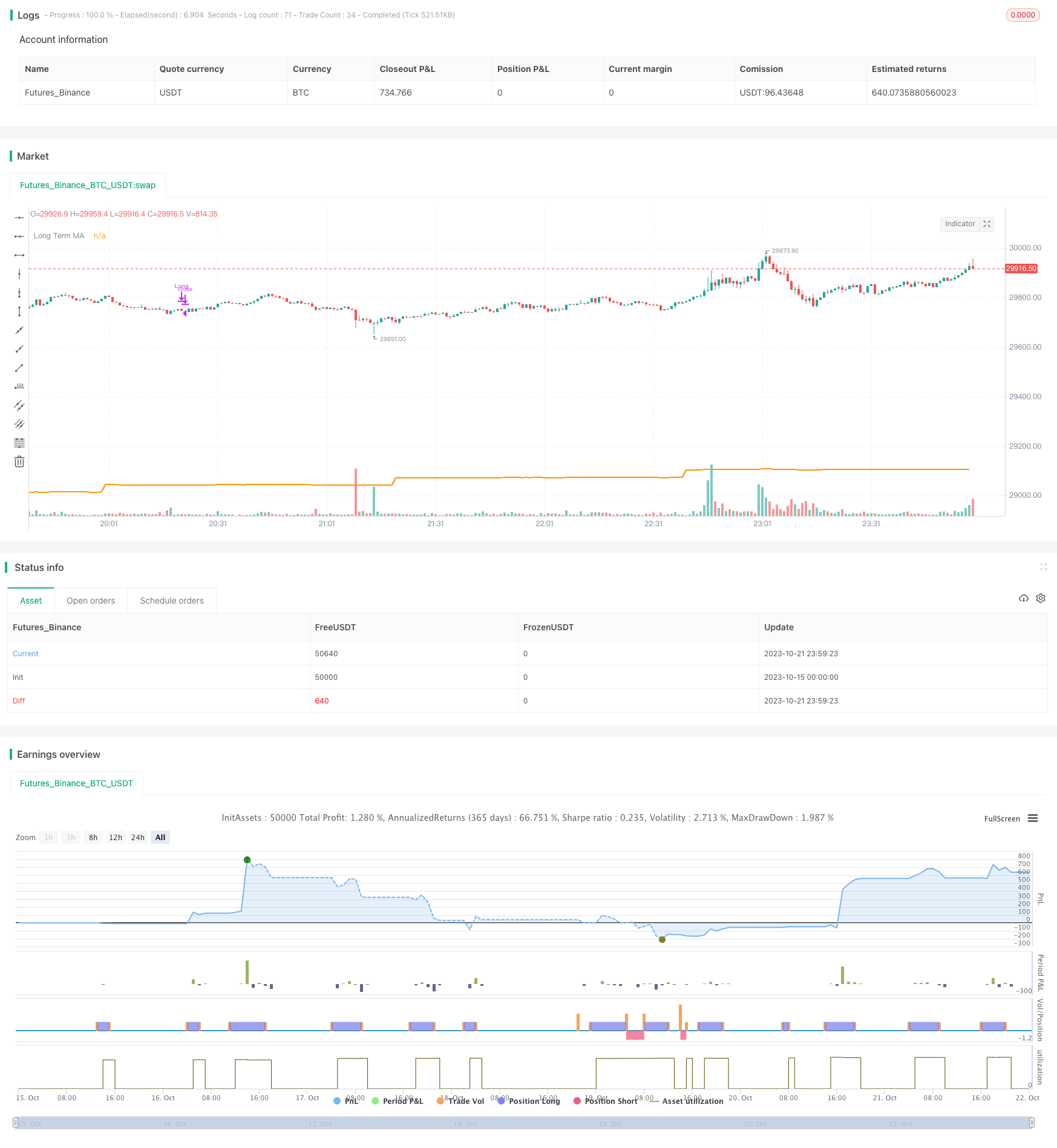

/*backtest

start: 2023-10-15 00:00:00

end: 2023-10-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("TUX MTF", overlay=true)

// MULTIPLE TIME FRAME STRATEGY

// LONG TERM --- TREND

// MED TERM --- MOMENTUM

// SHORT TERM --- ENTRY

// ENTRY POSITION TIMEFRAME

entry_position = input(title="Entry timeframe (minutes)", defval=5, minval=1, maxval=1440)

med_term = entry_position * 4

long_term = med_term * 4

// GLOBAL VARIABLES

ma_trend = input(title="Moving Average Period (Trend)", defval=50, minval=5, maxval=200)

// RSI

length = input(title="Stoch Length", defval=18, minval=5, maxval=200)

OverBought = input(title="Stoch OB", defval=80, minval=60, maxval=100)

OverSold = input(title="Stoch OS", defval=20, minval=5, maxval=40)

smoothK = input(title="Stoch SmoothK", defval=14, minval=1, maxval=40)

smoothD = input(title="Stoch SmoothD", defval=14, minval=1, maxval=40)

maSm = input(title="Moving Avg SM", defval=7, minval=5, maxval=50)

maMed = input(title="Moving Avg MD", defval=21, minval=13, maxval=200)

// LONG TERM TREND

long_term_trend = request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)) > request.security(syminfo.ticker, tostring(long_term), close)

plot(request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)), title="Long Term MA", linewidth=2)

// FALSE = BEAR

// TRUE = BULL

// MED TERM MOMENTUM

k = request.security(syminfo.ticker, tostring(med_term), sma(stoch(close, high, low, length), smoothK))

d = request.security(syminfo.ticker, tostring(med_term), sma(k, smoothD))

os = k >= OverBought or d >= OverBought

ob = k <= OverSold or d <= OverSold

// SHORT TERM MA X OVER

bull_entry = long_term_trend == false and os == false and ob == false and k > d and request.security(syminfo.ticker, tostring(entry_position), crossover(sma(close, maSm), sma(close, maMed)))

bear_entry = long_term_trend == true and os == false and ob == false and k < d and request.security(syminfo.ticker, tostring(entry_position), crossunder(sma(close, maSm), sma(close, maMed)))

bull_exit = crossunder(k,d)

bear_exit = crossover(k,d)

if (bull_entry)

strategy.entry("Long", strategy.long)

if (bear_entry)

strategy.entry("Short", strategy.short)

strategy.close("Long", when = bull_exit == true)

strategy.close("Short", when = bear_exit == true)